编辑:Mavis 发布:2021-11-24 09:55

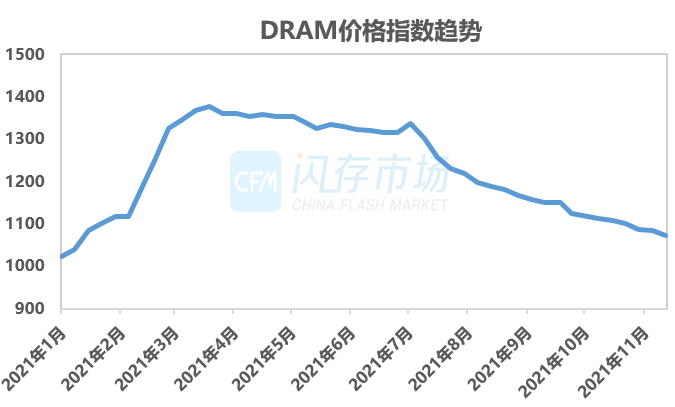

今年下半年以来,DRAM现货市场可谓跌跌不休。闪存市场ChinaFlashMarket数据显示,DRAM价格指数自今年7月至今跌幅已经接近20%,几乎将上半年涨幅全数回吐。

在此行情下,存储厂商也是苦不堪言,威刚三季度财报显示,公司季度营收环比下滑8.9%,但是归属母公司净利润却环比下降超97%。威刚表示,DRAM现货市场价格下跌是公司获利下滑主因。

渠道内存条跌幅远超DDR颗粒,产品倒挂严重,存储厂商疲于“杀价”竞争,本周内存市场报价不动

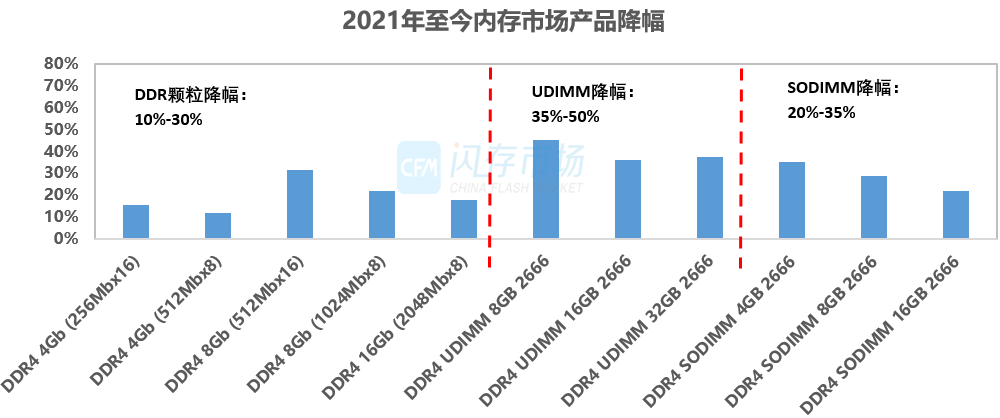

根据闪存市场ChinaFlashMarket报价,截至目前,内存市场产品价格全线走跌,但是细分产品类型跌幅却不尽相同,其中,DDR颗粒降幅相对最小,在10%-30%区间内;渠道内存条降幅相对最大,在35%-50%之间;行业内存条降幅位于两者之间,在20%-35%之间,部分产品已经跌破一年之前的价位。

众所周知,如此巨大跌幅的直接原因有二:1、原厂DDR资源放松,产品成本逐渐降低;2、低迷市况下,存储厂商低价抢市。截至目前,存储厂商之间的争夺已经持续数月之久,当前价格水位已经达到大部分厂商的接受底线,市场积极性几乎已经殆尽。

在此背景下,本周内存市场报价维持不动。

DDR最新报价

渠道市场内存条最新报价

行业市场内存条最新报价

那么,本周内存市场的平静是像近期闪存市场的短暂喘息,还是意味着“筑底”已经完成?

就市场需求而言,内存市场与闪存市场情况并无不同,可用杀价抢市、惨淡经营进行概括。然而,正如昨日所言,闪存市场行情仍有继续下滑可能性的根因为上游资源供应有望进一步加大,不断降低产品成本。

但是在内存市场却出现了不一样的迹象,业内人士表示,近期上游原厂用于制作内存条的最为经济的SpecTek DDR颗粒供应出现不足,而且短期内此问题恐难解决。而其他替代资源经济性都有所降低,在当前倒挂行情下,存储厂商自然不愿选择成本相对更高的方案。

另一方面,应用材料在最新财报会议上指出,2022年存储产业设备支出将与今年持平,其中NAND设备支出增加,DRAM设备支出减少。业内人士称,明年三大内存原厂将主要通过工艺技术升级提升产能,而非扩建、安装新设备,因此预计明年DRAM市场总产能将与今年整体持平或微幅增加。

在此情况下,目前部分存储厂商已经开始酝酿调涨部分内存条价格,如此看来,内存市场或将迎来新一轮触底反弹。

对于经历了近半年之久的杀价行情的存储厂商,触底反弹无异于“久旱逢甘霖”,然而,即便如此,在当前市场需求持续低迷的行情之下,反弹行情能持续多久以及是否改善存储厂商的获利情况才是关键,闪存市场也将密切关注后续市场走向。

| 存储原厂 |

| 三星电子 | 97400 | KRW | +2.53% |

| SK海力士 | 438000 | KRW | +3.67% |

| 铠侠 | 6800 | JPY | +7.59% |

| 美光科技 | 191.940 | USD | +2.61% |

| 西部数据 | 120.440 | USD | +6.46% |

| 闪迪 | 144.300 | USD | +13.36% |

| 南亚科技 | 94.9 | TWD | +9.97% |

| 华邦电子 | 44.00 | TWD | +10.00% |

| 主控厂商 |

| 群联电子 | 855 | TWD | +9.34% |

| 慧荣科技 | 92.645 | USD | +4.40% |

| 联芸科技 | 58.75 | CNY | +1.73% |

| 点序 | 88.7 | TWD | +4.72% |

| 品牌/模组 |

| 江波龙 | 176.29 | CNY | +4.01% |

| 希捷科技 | 219.380 | USD | +3.66% |

| 宜鼎国际 | 438.5 | TWD | +9.35% |

| 创见资讯 | 139.5 | TWD | +9.84% |

| 威刚科技 | 194.5 | TWD | +6.58% |

| 世迈科技 | 22.650 | USD | +0.40% |

| 朗科科技 | 29.39 | CNY | +1.59% |

| 佰维存储 | 111.54 | CNY | +6.84% |

| 德明利 | 189.07 | CNY | +5.86% |

| 大为股份 | 20.69 | CNY | +1.17% |

| 封测厂商 |

| 华泰电子 | 47.70 | TWD | +3.47% |

| 力成 | 157.0 | TWD | +4.67% |

| 长电科技 | 41.56 | CNY | -0.86% |

| 日月光 | 187.5 | TWD | +5.34% |

| 通富微电 | 43.27 | CNY | +1.86% |

| 华天科技 | 11.78 | CNY | +4.16% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2