编辑:Helen 发布:2020-12-01 14:43

继8英寸晶圆产能紧缺引发芯片涨价之后,半导体产业链“多米诺骨牌”效应持续扩散,不仅面板驱动 IC、电源管理芯片、CPU等组件缺货影响到手机、PC等出货受限,而且已向存储产业周边产品袭来。

据悉,NOR Flash也面临着产能紧缺的问题,其中部分商家已调涨NOR Flash价格,且涨价的趋势将延续到2021上半年。此外,封测厂日月光也开始通知客户,计划2021年第一季度封测平均接单价格将调涨5-10%,以应对材料价格上涨、产能供不应求的情况。

由于半导体业内人士感觉到晶圆产能紧缺程度已到不可思议的地步,一时间引起市场“骚动”,再加上原材料涨价,业内人士担忧恐波及NAND Flash和DRAM产业链中间环节。不过,就目前而言,对短期NAND Flash和DRAM产能影响有限,而本周(12月1日)渠道市场SSD、内存条等产品涨价,主要受市场商家策略,以及市场“预期缺货”心理等影响较大,并非实际需求带动,因此渠道市场此波涨势能否持续,还需进一步观察市况。

原厂高价导致高容量资源紧缺,唯恐后续缺货持续,客户询单增多,渠道SSD价格小幅上涨

自双十一过后,渠道SSD市场需求一直表现疲软,11月份一度陷入出货难,降价求售等窘境,甚至到目前为止,只是海外渠道市场价格和订单持稳,台湾地区相对略佳,而国内渠道市场需求依然未有实质性的提升。

但奇怪的是,自上周开始,渠道市场客户询单就有显著增加,本周渠道市场客户询单情况持续好转,尤其是倾向于对大容量SSD产品的采购,询单较为积极,小容量产品询单也有增加,但这一现象的本质原因在于市场资源紧缺,以及担忧后续可能会缺货。

目前渠道SSD的市况是,大容量480GB SSD市场货源缺货现象明显,这并非原厂无货可供,而是原厂Good Die价格持续不降,使得下游厂商采购保守,且又无法寻找到其他的货源补充,导致市场资源缺货较为严重,120GB、240GB小容量SSD可寻到其他途径获得低价的资源,则相对并不是很紧缺。

其次,原厂持续保持高价格,供货也在延迟,业内人士分析,原厂正处于由9X层向128层过渡升级阶段,再加上半导体产业掀起的产能和涨价潮,猜测很可能会波及存储产品中间环节,而出现产能或产品供货不足,“预期缺货”的心理进一步刺激了客户询单的增加和增加备货的意愿。

也因此,部分渠道商家小幅度拉涨价格,影响本周(12月1日)渠道市场SSD价格整体微幅上涨。据中国闪存市场ChinaFlashMarket报价显示,SATA 480GB价格从39.4美金上涨至40美金;240GB SSD价格从20.8美元上涨至21美元;120GB 价格从12.5美金上涨至12.6美金。

渠道市场SSD最新报价

零组件缺货、涨价市况短期难解,持续影响行业需求,本周行业市场SSD价格维持稳定

半导体零组件产能紧缺、涨价等持续发酵,之前是8英寸晶圆厂产能紧张和调涨价格导致面板驱动 IC、电源管理芯片、CPU等组件也跟着缺货和涨价,如今事态持续扩大,已影响到2021年上半年产能持续吃紧和涨价持续走高,对终端市场需求的影响将在短期难以缓解。

即使“疫情”带动笔记本市场需求强劲,但面板驱动 IC、电源管理芯片、CPU等组件缺货现象持续发酵,已影响到PC OEM客户对存储产品的期单延迟拉货,而且行业客户很多产品都是定制化,出货陷入两难境地。

另一方面,原厂一直未有明显大的动作,一直维持之前涨价后的高报价,因此面对订单的延迟,行业市场SSD价格既无法下跌,也无法上涨,本周(12月1日)整体价格持续保持平稳走势。

据中国闪存市场ChinaFlashMarket报价显示,其中128GB PCIe SSD价格维持在19.6美元;256GB PCIe SSD价格维持30美元;512GB PCIe SSD价格维持51美元。128GB SATA SSD价格维持在17.6美元;256GB SATA SSD价格维持28.2美元;512GB SATA SSD价格维持49.5美元。

行业市场SSD最新报价

手机、平板等出货受限,市场需求有所降温,嵌入式市场产品价格下滑

之前,受惠于iPhone 12、华为Mate40等新机热销,市场需求稳健,整体嵌入式产品价格保持平稳走势,部分价格甚至有所上调。但随着半导体零组件产能紧缺、涨价等影响扩大,手机、平板等市场也未能幸免,部分客户甚至下修了订单量,再加上临近2020年底,市场需求较前几个月有所降温。

本周(12月1日)嵌入式产品eMMC、LPDDR 4X、UFS价格出现不同幅度的下滑,尤其是高容量产品价格跌幅较为明显。据中国闪存市场ChinaFlashMarket报价显示,LPDDR4X 96Gb、64Gb价格跌幅分别2.6%、3.8%,LPDDR4X 32Gb和LPDDR4 16Gb价格均下滑1.5%,LPDDR4 8Gb价格跌幅也较大。eMMC主要是32GB和128GB价格下滑,分别下滑2.9%和4.3%。UFS 128GB、256GB价格跌幅最大,下滑6.3%、4.8%。

虽然短期手机、平板需求受挫,但是三星发布了首款5nm移动处理器Exynos 1080,高通875处理器也即将登场,VIVO、小米等新一代旗舰机已蓄势待发,再加上智能手表、机顶盒、智能家居等需求,长远来看,需求有望回温。

eMMC最新报价

eMCP最新报价

LPDDR最新报价

UFS最新报价

内存条市场:“跌价”策略不奏效,渠道商家策略性拉涨价格,行业价格也止跌

自10月以来,无论是行业还是渠道市场,需求都表现一般,尤其是在11月份,需求更显平淡,因此渠道各商家纷纷采取降价销售的策略刺激出货,行业市场价格也有所下滑。据中国闪存市场ChinaFlashMarket报价显示,近一个多月,渠道市场内存条价格跌幅均超过了5%,低容量跌幅更高达8%,行业市场价格跌幅则在5%以内。

不过,即使渠道市场各商家祭出降价策略,11月份也并未带来预期的效果,出货量更是萎缩严重,而且业内人士也认为,后续市场需求持续疲软的趋势在短时间也很难改善,行业客户领域也进入了每年的需求关闭期。

内存市场需求的疲态,让上游原厂DRAM价格有所松动,但对于下游厂商而言,采购成本依然较高,一直抑制着补货需求,市场多以观望和保守态度居多。既然降价无法带动出货的增加,再加上需求持续疲软,因此从12月份开始,渠道市场各商家改变策略,纷纷拉涨产品价格,来弥补市场需求的低迷,以及寄望“买涨不买跌”的心态,能刺激补货需求的增加。

据中国闪存市场ChinaFlashMarket报价显示,本周(12月1日)DDR4颗粒价格跌涨起伏,DDR4 8Gb(512Mbx16)价格从2.95美金上涨至3美金,DDR4 8Gb(1024Mbx8)价格从2.85美金下滑至2.82美金,DDR4 16Gb(2048Mbx8)价格从5.05美金下跌至5美金。

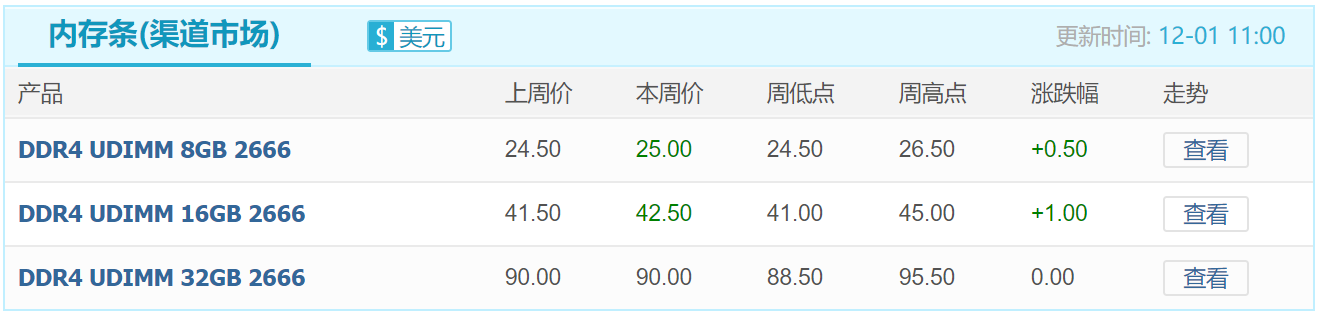

渠道市场内存条,DDR4 UDIMM 8GB 2666报价从24.5美元上涨至25美元;DDR4 UDIMM 16GB 2666报价从41.5美元上涨至42.5美元;DDR4 UDIMM 32GB 2666报价维持90美元。行业市场内存条整体价格走势平稳。

DDR颗粒最新报价

渠道市场内存条最新报价

行业市场内存条最新报价

| 存储原厂 |

| 三星电子 | 97700 | KRW | +2.84% |

| SK海力士 | 452500 | KRW | +7.10% |

| 铠侠 | 6880 | JPY | +8.86% |

| 美光科技 | 202.530 | USD | +5.52% |

| 西部数据 | 125.920 | USD | +4.55% |

| 闪迪 | 144.270 | USD | -0.02% |

| 南亚科技 | 94.9 | TWD | +9.97% |

| 华邦电子 | 44.00 | TWD | +10.00% |

| 主控厂商 |

| 群联电子 | 860 | TWD | +9.97% |

| 慧荣科技 | 92.360 | USD | -0.31% |

| 联芸科技 | 59.08 | CNY | +2.30% |

| 点序 | 86.0 | TWD | +1.53% |

| 品牌/模组 |

| 江波龙 | 181.63 | CNY | +7.16% |

| 希捷科技 | 226.030 | USD | +3.03% |

| 宜鼎国际 | 428.0 | TWD | +6.73% |

| 创见资讯 | 139.5 | TWD | +9.84% |

| 威刚科技 | 188.5 | TWD | +3.29% |

| 世迈科技 | 22.490 | USD | -0.71% |

| 朗科科技 | 29.52 | CNY | +2.04% |

| 佰维存储 | 113.55 | CNY | +8.76% |

| 德明利 | 196.46 | CNY | +10.00% |

| 大为股份 | 20.88 | CNY | +2.10% |

| 封测厂商 |

| 华泰电子 | 47.65 | TWD | +3.36% |

| 力成 | 156.0 | TWD | +4.00% |

| 长电科技 | 41.72 | CNY | -0.48% |

| 日月光 | 191.5 | TWD | +7.58% |

| 通富微电 | 42.82 | CNY | +0.80% |

| 华天科技 | 11.78 | CNY | +4.16% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2