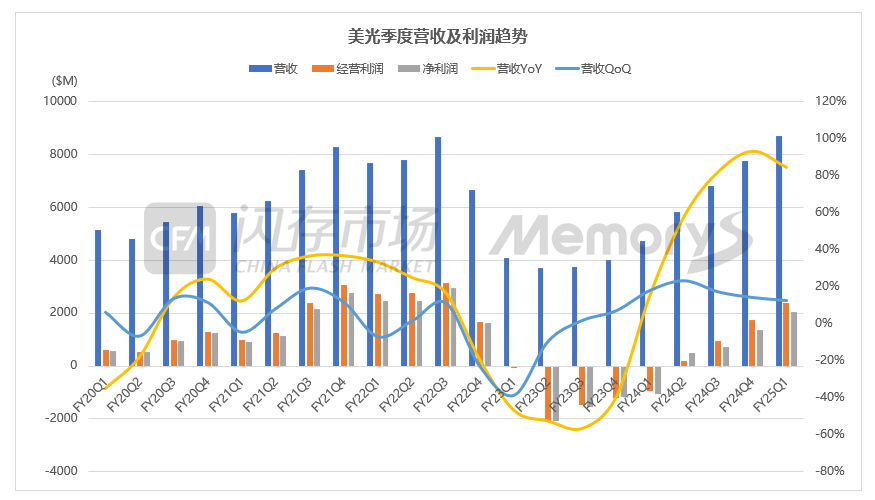

美光公布截至2024年11月28日的FY2025Q1财季(2024年9-11月)业绩,该季营收87.1亿美元,环比增长12.4%,同比增长84.3%;Non-GAAP下,营业利润23.94亿美元,营业利润率由上季度的22.5%增长至27.5%;净利润20.4亿美元,较上季度13.4亿美元增长52%,同比扭亏为盈。

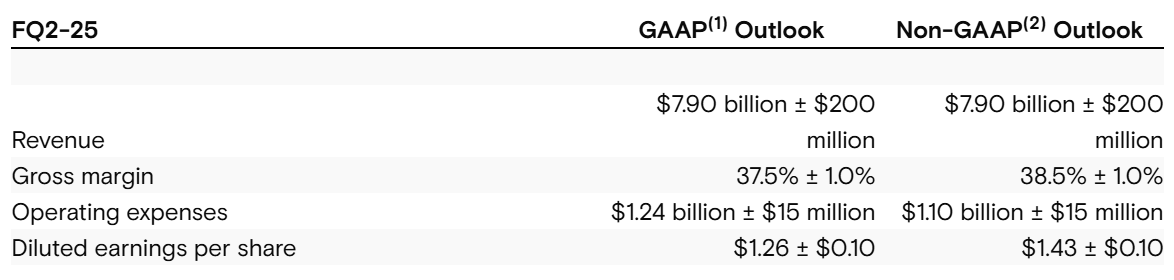

美光称该季营收、毛利率及每股收益均等于或高于此前的指导范围,数据中心收入同比增长超过400%,环比增长40%,达到历史最高水平,数据中心业务收入首次超越美光总收入的50%。尽管消费端市场在短期内表现较弱,但预计本财年下半年将恢复增长。美光继续在利润率最高且具有战略重要性的市场领域获得份额,并且处于非常有利的位置,将利用人工智能驱动的增长为所有利益相关者创造巨大价值。美光预计2025财年第二财季(2024年12月-2025年2月)营收将达79±2亿美元,毛利率38.5% ± 1.0%。

数据来源:美光,图表制作:CFM闪存市场

具体来看:

DRAM收入64亿美元,占总收入的73%,环比增长20%。DRAM Bit出货量环比增长低两位数百分比,DRAM ASP环比增长高个位数百分比。

NAND收入22.41亿美元,占总收入的26%,环比减少5%。NAND Bit出货量环比减少低个位数百分比,NAND ASP环比减少低个位数百分比。

各事业部具体情况:

Compute and Networking(CNBU)营收44亿美元,环比增长46%,占整体营收的一半以上。在云服务器DRAM需求以及HBM收入的推动下,CNBU收入创下新的季度纪录,HBM营收实现连续翻倍。

Mobile(MBU)营收15亿美元,环比下降19%;因Mobile客户专注于改善库存健康状况,美光转移供应以满足数据中心的需求。

Storage(SBU)营收17亿美元,环比增长3%;受数据中心SSD部门创纪录收入推动,SBU收入创下新的季度纪录。

Embedded(EBU)营收11亿美元,环比下降10%;

汽车、工业和消费品客户继续降低库存。

产能与资本开支

美光预计FY25Q2净资本支出约为30亿美元。在2025财年,美光将优先投资1β和1γ技术节点,以及DRAM晶圆厂建设,这将有助于支持HBM和长期DRAM需求;美光已经削减了NAND资本支出,并且正在谨慎管理NAND技术节点的升级节奏,以控制其供应。

美光预计2025财年的总体资本支出大约为135-145亿美元。2025财年资本支出的绝大多数将用于支持HBM,以及设施、建筑、后端制造和研发投资。

此外,美光预计2025财年DRAM前端成本降低(不包括HBM)将在中至高个位数百分比范围内,NAND前端成本降低将在15%以下。

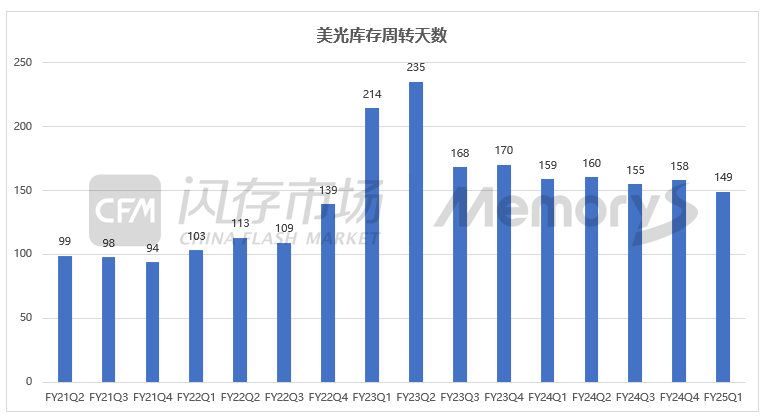

该季度末美光库存为87亿美元,库存周转天数为149天,主要受DRAM驱动,较上季度下降了9天。

数据来源:美光,图表制作:CFM闪存市场

12月月初,美国与美国商务部达成协议,根据《芯片与科学法案》获得高达 61 亿美元的奖励,以支持爱达荷州和纽约州的先进 DRAM 制造工厂。

此外,美光已与美国商务部达成初步备忘录,为其弗吉尼亚工厂提供2.75亿美元的奖励,该工厂支持汽车、工业、航空航天和国防等领域的长生命周期芯片生产,并使其全球工厂网络实现效率提升。

在新加坡政府的支持下,美光已确定扩大在新加坡制造的计划,首先是投资新的 HBM 先进封装设施。这项投资将从2027年开始大幅扩大美光的总先进封装产能,以支持人工智能驱动的需求,并将与美光在新加坡的现有业务产生协同效应。

这些计划还包括支持美光对NAND的长期制造需求。

技术领域方面,美光继续扩大可用于生产HBM3E的1β DRAM,并计划2025日历年采用EUV生产1γDRAM;在NAND方面,将根据需求调整G8和G9 NAND的增长。

终端市场

多模态模型、后训练和思路链推理代表了创新的新前沿,这些领域都属于内存密集型,并且可以从更高的内存带宽和容量中受益。人工智能将变得越来越强大,并满足垂直市场消费者和企业用例需求,推动人工智能加速货币化。美光称其目前拥有极佳的优势来利用这一长期增长机会,或将改变其业务动态。

· 数据中心

对于服务器市场,得益于强劲的AI需求以及传统服务器更新周期,美光预计2024年,服务器市场增速将达11-13%,并预计服务器增长趋势将延续至2025年。

美光在该财季的数据中心总收入和数据中心收入组合均创下了新高。其中,高容量DRAM产品组合(包括基于单芯片的128GB DIMM和基于LPDDR5的服务器DRAM产品)继续受到强劲需求,并有望在2025年创造数十亿美元的收入。

在HBM方面取得了巨大进展,由于在良率和产能提升方面的稳健执行,本季度HBM收入环比增长一倍以上,超出了此前的计划,并且HBM毛利率显著提高了DRAM和整体毛利率。另外,美光的8层堆叠HBM3E被设计用于英伟达的Blackwell B200和GB200平台。

最大数据中心客户的销售贡献约占美光总收入的13%。美光从12月开始向第二大HBM客户大批量出货,并将在第一季度向第三大客户大批量出货,扩大HBM客户群。美光称收到主要客户的积极反馈,其12层堆叠HBM3E拥有36GB容量,比之前的8层版本(24GB)高出50%,性能达到业界领先水平,还具有一流的功耗,比竞争对手的8层堆叠低20%。

美光预计2025年HBM市场规模将超过300亿美元。正如之前财报提及的,美光HBM在2025日历年已经售罄,且该部分的定价已经确定。预计2025财年将产生数十亿美元HBM收入。

另外,美光预计HBM4将在上市时间和能效方面保持领先地位,同时性能比HBM3E提高50%以上,预计HBM4将于2026日历年实现量产。目前,HBM4E 开发工作在顺利进行,HBM4E 将通过采用TSMC的先进逻辑晶圆代工工艺,为某些客户提供定制逻辑基片选项,从而在内存业务中引入一种范式转变,预计这种定制能力将推动美光的财务业绩提升。

美光LPDDR5X 提供超过500GB 的容量和超过 540GB/s 的内存带宽,因此为AI 平台提供有吸引力的性能。NVIDIA 的 Grace CPU 使用美光LPDDR5X提供系统额外的缓存,用于补充 HBM,以满足 AI 工作负载不断增长的内存需求。

SSD总收入和数据中心SSD收入在第一财季创下了新的季度收入纪录,并有望在 2024日历年实现又一年的市场份额增长。

与竞争对手相比,美光6550 ION SSD 功耗降低了20%,同时性能提高了60%,数据中心中每机架密度最高可提高 67%。而且美光9550 PCIe Gen5 数据中心 SSD 符合 NVIDIA GB200 NVL72 系统推荐供应商名单的要求,与竞争对手相比,其吞吐量提高了 34%,每 TB 数据传输能耗降低了 80% 以上。

美光预计在 2025 财年数据中心 SSD 收入将达到数十亿美元,并在 2025 年日历年再次扩大市场份额。

· PC

PC更新周期正在逐渐展开,美光预计2024 年 PC市场增长将持平,略低于之前的预期。美光预计2025日历年PC市场将增长中等个位数百分比,增长主要集中在下半年。

AI PC 将需要额外的 DRAM内存,入门级 PC 至少需要 16GB DRAM,高端 PC 需要 24GB 及以上,而去年 PC 平均内存为 12GB。Windows 10 将于 2025 年 10 月停止服务,将为2025年PC市场增长提供催化剂。

· Mobile

美光预计2024年智能手机销量预计将保持中个位数百分比增长,预计2025年将实现低个位数百分比增长。

人工智能的采用继续是移动DRAM内存增长的主要驱动力,该技术正在本地搜索和情境感知用户界面等应用中随着时间的推移而增加。

DRAM内存增长保持强劲,8GB或更大容量的智能手机占比增长至60%以上,远高于去年。

智能手机客户库存动态继续按预期发挥作用,美光预计出货量将集中在本财年的下半年。美光仍专注于高端移动市场。

美光正利用其行业领先的 DRAM 和 NAND 产品组合来支持最高要求的应用程序,这些应用程序需要更多的内存、更高的性能和更高的能效。

· 汽车和工业市场

受汽车产量低于预期,加之高端车型和电动汽车 (EV) 转向价值型汽车等影响,导致汽车市场内存和存储增长放缓,汽车OEM厂商仍在库存调整当中。

从长远来看,美光仍然乐观地认为,高级驾驶辅助系统 (ADAS)、信息娱乐和人工智能在汽车领域的应用将推动长期内存和存储增长。

工业市场需求继续受到库存调整的影响,美光预计该市场将在 2025日历年晚些时候复苏。

未来展望

美光预计2024年DRAM bit需求增长率将在17%-19%,而2025年将在14%-16%。2025年DRAM bit供应总体上与需求大致同步增长,HBM供应量的增长推动了前沿节点的紧张。

美光预计2024年和2025年行业NAND bit需求增长11-13%,低于此前预期。原因包括消费者设备中NAND容量增长放缓、不同终端市场的库存调整和需求动态,以及经历几个季度的快速增长后,短期内客户对数据中心SSD采购暂时放缓。在接下来的几年中,美光预计高容量SSD将开始取代数据中心HDD,这一拐点将推动长期NAND需求增长。

美光预计2025财年第二财季(2024年12月-2025年2月)毛利率落在37.5% -39.5%,营收77-81亿美元,远低于分析师平均预估数字90亿美元,美光股价盘后大跌,截至发稿,下跌超16%。

来源:美光

| 存储原厂 |

| 三星电子 | 55300 | KRW | +0.36% |

| SK海力士 | 175000 | KRW | 0.00% |

| 铠侠 | 1782 | JPY | -2.84% |

| 美光科技 | 68.800 | USD | -0.76% |

| 西部数据 | 36.510 | USD | +2.50% |

| 闪迪 | 31.290 | USD | -2.31% |

| 南亚科 | 35.30 | TWD | +9.97% |

| 华邦电子 | 15.90 | TWD | +3.25% |

| 主控厂商 |

| 群联电子 | 435.0 | TWD | +0.46% |

| 慧荣科技 | 39.220 | USD | -1.56% |

| 联芸科技 | 40.80 | CNY | -2.39% |

| 点序 | 51.5 | TWD | +1.18% |

| 国科微 | 63.92 | CNY | -0.81% |

| 品牌/模组 |

| 江波龙 | 76.90 | CNY | -0.67% |

| 希捷科技 | 75.780 | USD | +4.06% |

| 宜鼎国际 | 239.5 | TWD | +2.79% |

| 创见资讯 | 102.0 | TWD | +2.51% |

| 威刚科技 | 80.0 | TWD | +1.91% |

| 世迈科技 | 15.880 | USD | -3.41% |

| 朗科科技 | 23.65 | CNY | +0.60% |

| 佰维存储 | 60.15 | CNY | -0.38% |

| 德明利 | 129.65 | CNY | -3.22% |

| 大为股份 | 13.46 | CNY | -1.25% |

| 封测厂商 |

| 华泰电子 | 32.25 | TWD | +1.57% |

| 力成 | 110.5 | TWD | -0.90% |

| 长电科技 | 32.80 | CNY | 0.00% |

| 日月光 | 129.0 | TWD | -0.39% |

| 通富微电 | 25.35 | CNY | -0.86% |

| 华天科技 | 9.78 | CNY | -0.41% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2