众所周知,存储市场发展波谲云诡,然而对于今年行情演变,即便业界“老炮儿”也表示前所未见!

今年上半年,在原厂减产举措的长期效应作用下,有效带动了系统终端客户的备货需求,加上今年以来全球科技企业开启AI建设浪潮,互联网厂商资本支出复苏,为存储行情上扬奠定了坚实的基础。

然而,来到三季度,随着存储原厂利润回正,部分厂商已经收回此前的全部亏损,对市场份额的要求也开始提高,下半年行情发展面临严峻挑战,部分应用市场即将迎来下滑拐点。

减产副作用凸显叠加利润回正后,原厂市占野心复苏,存储行情发展再次站上“十字路口”

存储原厂大规模减产是拉动本轮存储行情上扬的根本原因,同时经过去年上半年库存消耗,系统终端客户库存水位处于较低水平,在涨价以及供应收缩预期下,系统终端客户去年四季度开启大规模备货,部分厂商备货需求量相较正常需求增加50%-100%。

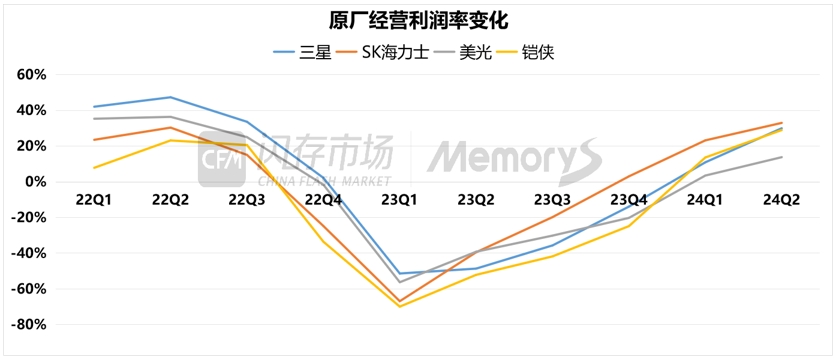

另一方面,存储原厂随着价格上涨,盈利能力逐渐恢复,财报数据显示,今年Q1所有原厂经营利润率已经全部回正,到Q2部分原厂已经收复了此前的全部亏损。与原厂利润同时恢复的还有原厂的产能以及对市场占有率的野心。

来源:公司数据,CFM | MemoryS整理

经过将近三个季度持续备货及大幅度涨价后,来到下半年产业链下游代理、渠道库存水位均已经达到较高水平,系统终端客户也已建立了安全库存,同时,终端硬件成本也已到达高点。这种情况下,系统终端客户三季度对价格的接受度和需求急迫性已经显著下降,部分厂商库存甚至可以覆盖整个Q3需求。

如此背景下,Q3合约价格谈判举步维艰,同时随着存储原厂产能逐渐恢复,出货急迫性大幅增加,供应商之间竞争越发激烈,存储行情再次站上十字路口,不同应用市场分化也开始加剧。

存储产能结构性供需失衡,企业级、消费类行情分化加剧

今年以来,全球科技企业开启AI建设浪潮,对高容量、高性能存储产品需求激增,为今年上半年存储行情上涨奠定了坚实基础。来到下半年,北美互联网厂商资本支出环比持续增加,对大容量QLC SSD、DDR5及HBM产品需求依旧强劲,国内方面,尽管包括运营商在内传统服务器需求表现一般,但是在AI竞备浪潮下,国内互联网厂商AI服务器相关需求也表现积极,整体而言,服务器领域需求有撑。

另一方面,由于服务器数据中心应用对存储产品的性能、可靠性、稳定性要求更高,因此design in周期更长,部分厂商导入、验证新品时间长达一年。在当前存储原厂将有限的资本支出优先用于先进制程研发、生产的前提下,部分旧制程产品产能释出有限。

面对企业级市场与消费类市场愈加悬殊的价差,存储原厂自然在产能分配、资本支出方面更加倾向企业级市场,然而,制程升级、产品导入均需要时间,加上过去两年巨额亏损已经严重影响了原厂的投资节奏,各种因素综合之下,当前企业级数据中心领域成为了低迷市况中的唯一星光。市场消息显示,Q3服务器DDR5平均ASP涨幅约15%,NAND平均ASP涨幅约5%-10%。

与企业级市场不同,消费类mobile应用产品导入、验证周期显著缩短,时长约三个月。去年下半年,在供应收缩预期下,各大mobile终端早已着手新产品导入,截至目前,新制程产品已经大规模出货至mobile客户。

自今年原厂利润回正,产能稼动率已悄然提升,对市场占有率要求也开始增加,正因如此,即便部分系统终端客户订单需求高于正常的订单需求基本也得到满足。同时,部分下游代理商部分产品库存水位已经来到高点。在需求前置情况下,来到三季度,mobile厂商拉货积极性显著下滑。另一方面,上半年快速大幅度拉涨,使产品线硬件成本压力陡增,已经严重影响系统客户扩容积极性,进而影响存储产能需求。

对于原厂而言,手机应用每年十几亿规模出货量加上单机容量持续增长,一直是各大原厂必争之地。另一方面,随着国产存储厂商产能增长,主力应用市场也在mobile领域,mobile市场NAND和LPDDR4X系列产品竞争尤为激烈。

按产品线而言,在供应充足的NAND及LPDDR4X方面,降价、出货成了部分供应商争取份额的首选方案,此外,积极促成特殊deal、绑定大客户长期需求更成为供应商努力方向。然而在先进制程LPDDR5/5X产品,供应竞争程度相对缓和,价格压力也相对较小,部分供应商希望争取小幅上扬。

目前,季度价格谈判仍未完全结束,具体落地幅度仍需双方博弈。

终端需求动力不足是根因,现货渠道市场疲态已经早见端倪

截至目前,此番上涨周期已经延续近一年时间,原厂减产以及AI建设需求是两大主导因素。其中减产本就是原厂“自救”的权宜之计,AI建设需求目前也仅限于顶级科技企业的小范围“狂欢”,尚未带动普适性需求增长。

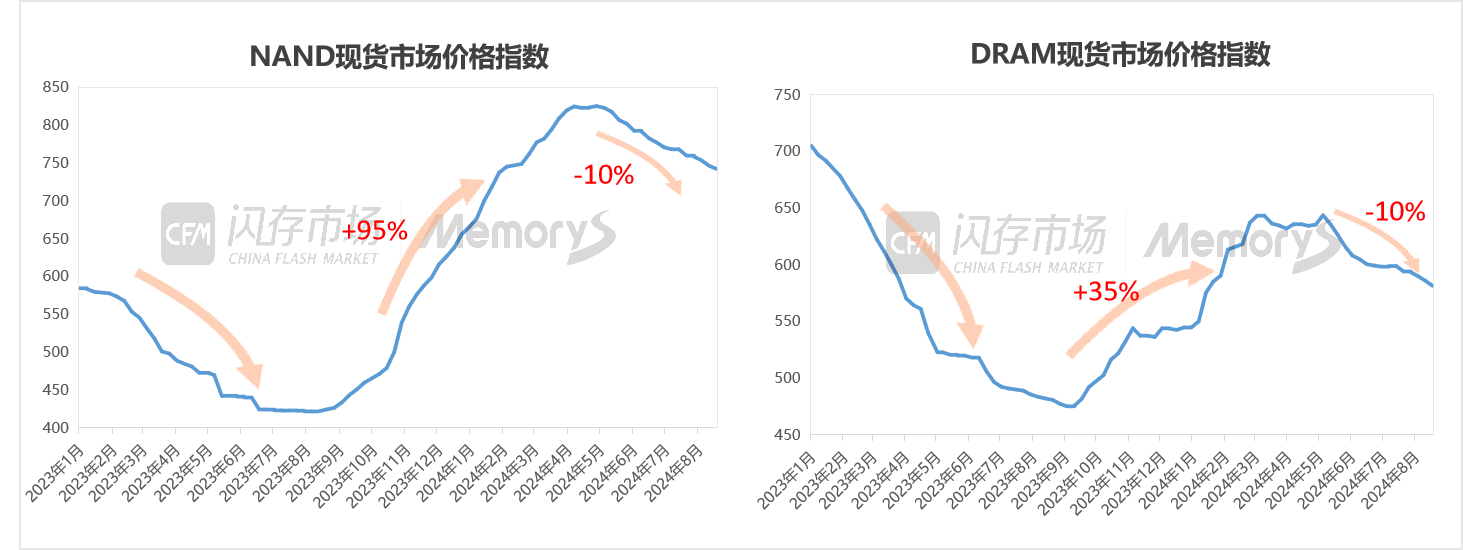

相较AI的遥远梦想,宏观经济增长趋缓、地缘政治风险加剧、失业与收入下滑才是当前普罗大众必须面对的现实,消费降级以及缩减开支是大多数人的选择,进而表现为需求端动能不足,半导体存储市场自然也是如此。在存储市场各类应用中,现货渠道市场是对需求敏感度最高的领域。CFM数据显示,二季度以来,现货市场DRAM、NAND价格指数均已下调,下滑幅度约10%。

来源:CFM | MemoryS

在当前存储行情承压的情况下,现货市场NAND flash wafer也开始松动,CFM价格显示,上周256Gb TLC、512Gb TLC、1Tb TLC和1Tb QLC价格全面下调。

结语

周期性波动的存储市场,天平两端是供与需,任何一方的风吹草动都可能打破平衡,这也是存储行情鲜有平衡的原因。在需求端动力不足的情况下,供应端产能持续增长,行情下滑势在必行。

我们在感慨行情发展瞬息万变的同时也在心中默默祈祷需求侧真正复苏,为存储,也为未来!

| 存储原厂 |

| 三星电子 | 55300 | KRW | +0.36% |

| SK海力士 | 175000 | KRW | 0.00% |

| 铠侠 | 1782 | JPY | -2.84% |

| 美光科技 | 68.800 | USD | -0.76% |

| 西部数据 | 36.510 | USD | +2.50% |

| 闪迪 | 31.290 | USD | -2.31% |

| 南亚科 | 35.30 | TWD | +9.97% |

| 华邦电子 | 15.90 | TWD | +3.25% |

| 主控厂商 |

| 群联电子 | 435.0 | TWD | +0.46% |

| 慧荣科技 | 39.220 | USD | -1.56% |

| 联芸科技 | 40.80 | CNY | -2.39% |

| 点序 | 51.5 | TWD | +1.18% |

| 国科微 | 63.92 | CNY | -0.81% |

| 品牌/模组 |

| 江波龙 | 76.90 | CNY | -0.67% |

| 希捷科技 | 75.780 | USD | +4.06% |

| 宜鼎国际 | 239.5 | TWD | +2.79% |

| 创见资讯 | 102.0 | TWD | +2.51% |

| 威刚科技 | 80.0 | TWD | +1.91% |

| 世迈科技 | 15.880 | USD | -3.41% |

| 朗科科技 | 23.65 | CNY | +0.60% |

| 佰维存储 | 60.15 | CNY | -0.38% |

| 德明利 | 129.65 | CNY | -3.22% |

| 大为股份 | 13.46 | CNY | -1.25% |

| 封测厂商 |

| 华泰电子 | 32.25 | TWD | +1.57% |

| 力成 | 110.5 | TWD | -0.90% |

| 长电科技 | 32.80 | CNY | 0.00% |

| 日月光 | 129.0 | TWD | -0.39% |

| 通富微电 | 25.35 | CNY | -0.86% |

| 华天科技 | 9.78 | CNY | -0.41% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2