原本受数据中心、企业等领域需求降温的影响,服务器市场存储芯片价格微幅下滑,再加上消费类NAND Flash和DRAM价格在7、8月份跌价明显,存储产业链Q3业绩承压。但是,由于华为“囤货”效应,以及消费类存储芯片价格在9月回暖,双重有利因素影响下,原厂、主控、模组、封装业绩如何?

NAND Flash和DRAM原厂

对于原厂而言,Q3原本是出货旺季,然而因“疫情”影响,导致手机市场需求低迷,再加上服务器市场需求降温,存储原厂Q3表现较Q2跌涨不一,但与2019年同期相比是增长趋势,因为2019年需求和价格双双下滑,存储原厂业绩均陷入低谷,业绩基数较低。

三星

三星预估第三季度营收在66兆韩元左右,环比增长24.56%,同比增长6.5%,营业利润约12.3万亿韩元,环比增长了50%,同比增长了57.7%,营收和营业利润均超出了市场分析师预期,且营业利润创2年以来新高。

三星Q3业绩表现亮眼,预估受移动业务需求带动,以及消费类存储芯片价格在9月回暖的影响,预期Q4得益于智能手机在年前的电商购物需求带动下,可望保持强劲趋势,整体盈利能力也将显著提高。

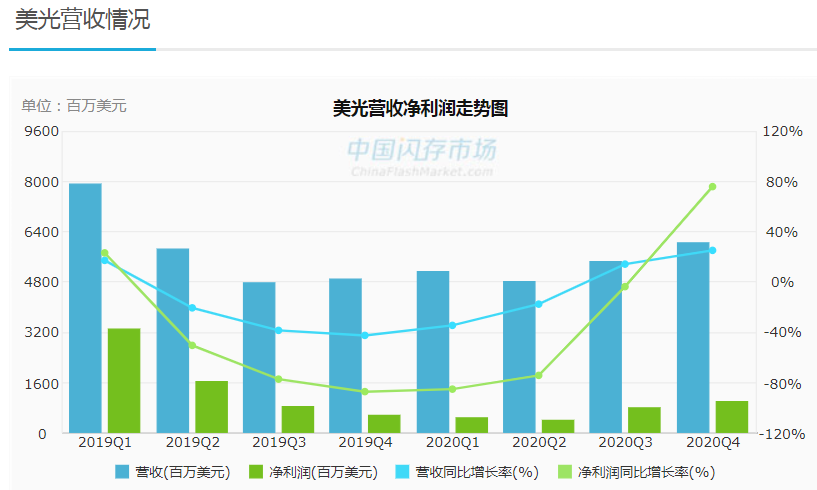

美光

美光2020财年Q4财季(2020年6-8月)营收61亿美元,环比增长13%,同比增长25%,GAAP净利润为9.88亿美元,同比大涨76%,环比大增23%,或摊薄后每股0.87美元,主要是受惠于云存储、个人电脑和游戏机对DRAM的强劲需求,以及美光QLC NAND出货量大幅增长。

但是,美光已在9月14日停止了对华为的发货,因为华为占美光Q4财季(2020年6-8月)销售额的10%左右,短时间内将产能大规模转移到其他客户的能力有限,所以将对美光2021财年Q1销售产生较大的负面影响,营收将低于54亿美金,同时对Q2季度也会产生一定的影响。

SK海力士

SK海力士将在10月底发布2020年Q3财报,市场分析师预计SK海力士Q3营收额将低于8兆韩元,同比增长10%以上,环比至少将下滑7%;营业利润估计在1.2-1.3兆韩元,将同比大幅增长,环比将下滑30%以上。

因为华为紧急订单推动了其DRAM和NAND Flash芯片的bit量增长,预估SK海力士Q3 DRAM bit量有望从下滑趋势转为正增长,但是从9月下旬开始,华为拉货动能消失将对SK海力士业绩产生较大的影响。

南亚科

南亚科9月营收55.47亿元(新台币,下同),月增13.89%,年增10.9%,第三季营收153.23 亿元,季减7.08%,年增3.54%,累计前9个月营收406.85 亿元,年增21.05%。

第三季远距办公、虚拟教学与电子商务等应用,将带动云端数据中心服务器需求持稳,PC、SSD与网通设备等市场DRAM 需求动能延续,且智能型手机与消费性电子需求回温,第三季营运表现有撑,9月营收重返50亿元大关。

NOR Flash厂商

随着NOR Flash应用的不断扩大,以及9月旺季需求和华为提前拉货的驱动,NOR厂商营收同比走扬,不过因国际关系紧张,恐会波及NOR Flash市场。

旺宏

旺宏9月营收46.63 亿元(新台币,下同),月增 47.9%,年减 8.2%,受惠需求进入传统旺季,加上华为提前拉货,带动单月营收写近一年来新高;第三季营收 109.57 亿元,季增 18.2%,年减 8%,同为近一年高点;前 9 月营收 296.43 亿元,年增 16.6%。

由于华为赶在 9 月 15 日前拉货备库存,带动旺宏 9 月 NOR Flash 5G 基地台应用出货畅旺,营收走扬,虽然 9 月 15 日后,就无法供货华为,但5G 基地台厂商将会出现市占率消长情况,弥补华为的需求缺口。

兆易创新

2020年上半年,兆易创新实现营业收入16.58亿元人民币,同比增长37.91%;归母净利润3.63亿元,同比增长93.73%。

不过,由于国际贸易争端加剧,恐将对兆易创新 NOR Flash 产生影响,若中芯国际确定无法为兆易创新代工,将会对NOR Flash市场产生波动,甚至市场可能会出现缺货、涨价等情况。

华邦电

华邦电9月营收 74.44 亿元(新台币,下同),受惠子公司新唐 9 月完成并购日本 Panasonic 半导体相关事业,带动营收跳增,月增 68.69%,年增 61.5%,写单月新高,第三季营收 160.34 亿元,季增 25.7%,年增 19.5%。

带动华邦电第三季营收续扬主要是因为华为赶在禁令生效前提前拉货,营收基期垫高,华邦电前三季营收403亿元,年增 11%,并预期 NOR Flash 最快今年底前就会涨价,有利华邦电后市,第四季营收可能持平第三季。

主控厂商

2020下半年智能型手机同比下滑的趋势依然未见明显改观,会影响主控厂eMMC、UFS控制器销量,不过“疫情”带动笔记本、游戏机等需求大热,PC OEM SSD控制器订单非常强劲,给业绩增加了成长的筹码。

Marvell

Marvell在2021财年第二财季(即2020年5月~7月)营收7.27亿美元,同比增长11%,预计第三季度依然会推动收益增长。

Marvell预计第三财季(即2020年8月-10月)营收将达7.5亿美元,上下浮动5%;非GAAP每股摊薄收益0.22美元至0.28美元。但是,由于美国方面扩大了对部分中国客户的出口限制,再加上全球“疫情”等给终端需求带来的不确定性,对Marvell也恐带来不利影响。

慧荣科技

慧荣科技初步预计第三季度营收将同比增长5%,营收将在1.14-1.2亿美元,非GAAP毛利率预计在48.0%-50.0%。慧荣将于2020年11月3日公布第三季度财务业绩的详细数据。

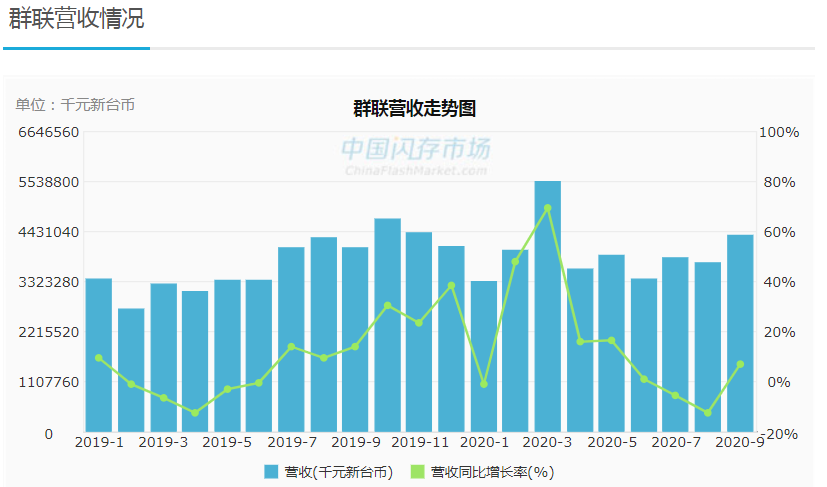

群联电子

群联电子9月合并营收43.41亿元(新台币,下同),环比增长近16%,刷新历年9月营收历史新高,累计1-9月营收达356.56亿元,年增率将近14%,也创历史同期新高。

受惠于2020下半年的购物旺季,以及新款游戏机即将上市的需求带动,群联全球客户已陆续的积极备货,持续正面带动营收与获利。9月份PCIe SSD控制芯片总出货量成长达83%,刷新历史单月新高;eMMC成品总出货量也受惠于嵌入式应用市场的持续回温而成长超过113%。

存储模组厂

近期NAND Flash市场的合约价稍有下跌,但现货价反弹,对于模组厂而言有利于提高业绩,但后续行情仍需密切关注终端需求的变化,给Q4带来不确定性。DRAM方面,现货价从9月初以来开始上涨,且价格很平稳,加上疫情驱动宅经济持续发酵,预计到10月底价格都能持稳,为模组厂业绩增加动力。

威刚

威刚9月营收32亿元(新台币,下同),环比增长19.3%,同比增长逾五成的佳绩,攀上25个月来高点,三季度营收85.98亿元,环比增长15.7%,同比增长32.8%,是近八季新高。

基于目前现状,威刚预计Q4季度业绩将略优于Q3表现,2021年在5G手机和基地台开始大量布建下,存储需求将会超乎大家想象,使得2021下半年存储开始供应吃紧,正面看明年市场。

广颖

广颖9月营收突破4亿元(新台币,下同),创近2年半以来单月新高,第3季营收11.67亿元,季增加26.8%,同比成长20.2%,季营收亦为近2年半高点。

广颖认为是市场/通路调整与产品结构多元化策略奏效,及持续耕耘工控领域有成,加上SSD及DRAM因疫情带动的宅经济崛起,带动第三季表现亮眼,双双突破近两年半来高点。

封装厂商

9月是传统的旺季,给封装厂商业绩增加了动力,但对Q4整体看法较为保守,国际贸易升级也增加了诸多的不确定性。

日月光

日月光9月营收受到美对华为禁令影响而减少,不过电子代工服务(EMS)业绩强劲,9月合并营收439.26亿元(新台币,下同),创单月新高,第3季营收季增14.5%。

展望第4季,日月光预估系统级封裝(SiP)业绩可望环比增长,今年SiP业绩成长幅度有望接近3成。未来2年内,受惠5G应用天线封装(AiP)、高端真无线蓝牙耳机、超宽带(UWB)模块、穿戴设备等应用拉货需求,预估日月光投控在SiP业绩增长将继续呈现强劲态势。

力成

力成9月营收63.12亿元(新台币,下同),月增0.16%,年增4.8%,前9个月累计营收571.58亿,年增成长21.05%。

力成看好个人计算机和服务器用的标准型DRAM需求,智能型手机用移动DRAM和消费电子用利基型DRAM需求趋缓,高速运算(HPC)、车用、网通、游戏机和个人计算机用绘图芯片DRAM需求强劲。

京元电

尽管海思芯片测试在9月中旬后的订单力道受到冲击,不过手机芯片大厂、美系FPGA芯片大厂对5G芯片测试拉货持续向上,加上美系芯片设计商对绘图芯片测试需求稳健,均有助京元电三季度业绩稳健仅小幅回调。

京元电9月营收23.89亿元(新台币,下同),仅环比增长3.8%,但仍创同期新高,Q3营收创历年次高。不过,京元电预期华为订单受美禁令冲击可能从11月起消失,此外CMOS图像传感器客户对京元电晶圆测试订单可能趋缓,预估Q4业绩可能环比减少9%到10%。

长电科技

长电科技2020上半年实现营业收入119.8亿元人民币,同比增长49.84%;归属于上市公司股东的净利润3.7亿元,上年同期为-2.6亿元;净资产收益率2.84%,同比增加4.97个百分点;毛利率14.6%,同比增加3.5个百分点。

下半年,长电科技在完成董事会制定的2020年经营目标的前提下,公司将继续深化总部功能整合,加大先进封装工艺及产品的研发投入,积极搭建设计服务新业务平台,不断强化长电科技核心竞争力并在工厂端落实。

华天科技

华天科技今年上半年实现营业收入37.15亿元人民币,与去年同期基本持平,得益于国内客户订单大幅增长,以及相关成本费用下降等因素的影响,2020年1-6月,公司实现归属于上市公司股东的净利润2.67亿元,同比增长211.85%。

技术和产品开发方面,完成了侧面指纹产品、传感器环境光透明塑封工艺、温度传感器灌胶工艺、压力传感器隐形切割工艺开发,具备量产能力及批量生产。3D NAND SSD产品、基于Hybrid技术的UFS产品、NAND和DRAM合封的MCP产品等多个存储类产品通过可靠性认证,具备量产条件。开发了SSOW10L新产品封装设计方案、框架类5G 基站砷化镓多芯片+电容芯片混合封装PA产品。5G 手机射频高速SiP封装及基于12nm工艺的FCBGA AI芯片已批量生产。

展望

9月份,在多重因素影响下,存储产品涨价明显,其中消费类NAND Flash综合价格指数累积涨幅已达10%,整体DRAM价格累积涨幅已超过5%,部分内存条产品价格涨幅甚至也已达到10%。

但是,此波涨价行情主要受市场资源紧张,以及华为“囤货”效应的影响较大,而原厂NAND Flash库存压力仍在,后续有跌价风险,DRAM价格则有望在短时间内维持平稳走势,但仍需观察苹果5G iPhone新机上市和销售情况对存储产业的带动力,国际贸易进展也是另一变量。

| 存储原厂 |

| 三星电子 | 55000 | KRW | +0.55% |

| SK海力士 | 173500 | KRW | -0.29% |

| 铠侠 | 1822 | JPY | +1.22% |

| 美光科技 | 69.330 | USD | -2.41% |

| 西部数据 | 35.620 | USD | -0.86% |

| 闪迪 | 32.030 | USD | -3.61% |

| 南亚科 | 32.25 | TWD | -1.53% |

| 华邦电子 | 15.25 | TWD | -1.93% |

| 主控厂商 |

| 群联电子 | 438.0 | TWD | -3.84% |

| 慧荣科技 | 39.840 | USD | -3.68% |

| 联芸科技 | 41.26 | CNY | -4.76% |

| 点序 | 50.8 | TWD | -2.31% |

| 国科微 | 65.19 | CNY | +0.94% |

| 品牌/模组 |

| 江波龙 | 78.41 | CNY | +0.65% |

| 希捷科技 | 72.820 | USD | +1.14% |

| 宜鼎国际 | 230.5 | TWD | -1.07% |

| 创见资讯 | 96.8 | TWD | -0.10% |

| 威刚科技 | 77.8 | TWD | -0.64% |

| 世迈科技 | 16.440 | USD | -3.69% |

| 朗科科技 | 23.92 | CNY | +0.46% |

| 佰维存储 | 62.00 | CNY | +0.90% |

| 德明利 | 129.45 | CNY | +1.94% |

| 大为股份 | 13.77 | CNY | +1.40% |

| 封测厂商 |

| 华泰电子 | 31.35 | TWD | -1.42% |

| 力成 | 110.0 | TWD | -0.90% |

| 长电科技 | 32.85 | CNY | 0.00% |

| 日月光 | 127.5 | TWD | -4.49% |

| 通富微电 | 25.86 | CNY | +0.35% |

| 华天科技 | 9.90 | CNY | +0.20% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2