10月底市场需求依然持续疲软,NAND Flash市况表现不佳,部分商机出现获利减少或亏损的情况,而后市需求动向又不明朗,市场业者纷纷对市场看法皆偏向保守,多以观望为主,以致近期整体市场表现较为平静。

本周(1028-1101)有报道指出,SK海力士无锡厂复工延后至12月,表明DRAM供应缺口将持续扩大,如此将会导致更多的NAND Flash产线转增产DRAM。SK Hynix更表明本季(10-12月)DRAM出货量预计下滑10-15%,NAND Flash出货量将下滑15%。

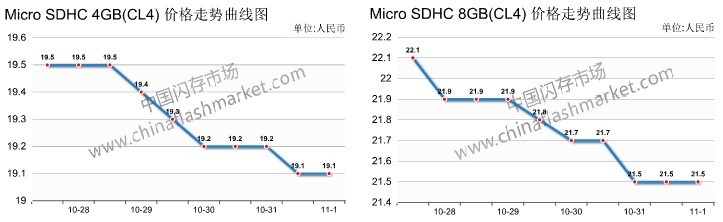

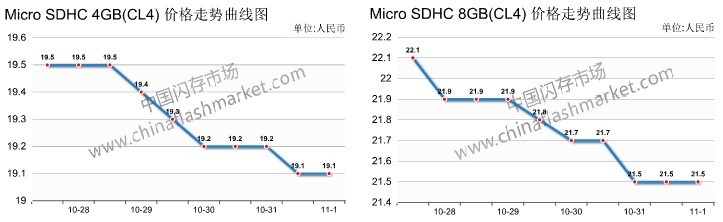

虽然不断有上游芯片厂产能减少的消息传出,但是NAND Flash相关产品价格依然未见丝毫反弹的迹象,主要受需求一蹶不振的影响。据中国闪存市场网产品报价显示,2GB价格跌涨起伏,周一和周二价格表现为涨势,由16.7元上涨至17.3元,周三至周五价格跌至16.9元;4GB价格由19.5元下跌至19.1元,下滑2%,跌幅较上周小;8GB价格由22.1元下跌至21.5元,下滑2.8%;16GB价格由46.5元下跌至45.5元,下滑2%;32GB价格走势相对稳定。

注:数据以每日收盘数据为参考对象

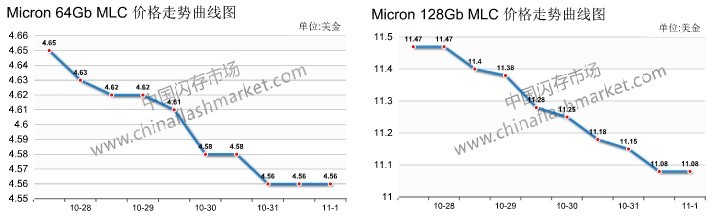

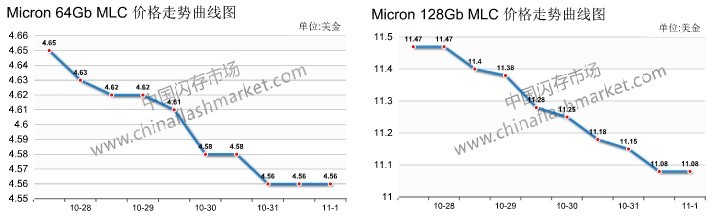

本周NAND Flash颗粒产品价格大多走势平稳,价格波动幅度不大,上周价格持续下滑的Hynix 64Gb MLC (UCG)产品,本周价格维持在4.06美金左右,Samsung 32Gb MLC (LBG)价格则维持在3.08美金左右;不过美光Micron 128Gb MLC价格则由11.47美金持续下跌至11.08美金,下滑3.4%,Micron 64Gb MLC价格由4.65美金下跌至4.56美金,Hynix 16Gb MLC (UAG)价格由3.96美金下跌至3.78美金。

注:数据以每日收盘数据为参考对象

智能型手机市场,虽然有入门、中低端机种冲量,但高端机需求成长趋缓,对NAND Flash带动量影响较大,第三季度市场表现明显低于预期,iSuppli也预估第3季NAND Flash出货将成长8%,成长幅度将较第2季的9%减缓。大陆十一国庆过后市场景气复苏迟缓,Q4淡季提前到来,之前市场预计的缺货潮落空,市场业者纷纷计划调整库存,iSuppli预期第4季NAND Flash出货成长幅度将进一步滑落至5%。

展望后市,芯片厂联发科八核芯片产品陆续上市,高通驻守的四核芯片更完善,大陆平板芯片厂也积极抢占市场份额,明年中低端智能型手机与平板计算机将大规模的进军大陆市场,同时三星的新手机也可望在第一季度上市,预计将带动市场需求稳步提升。