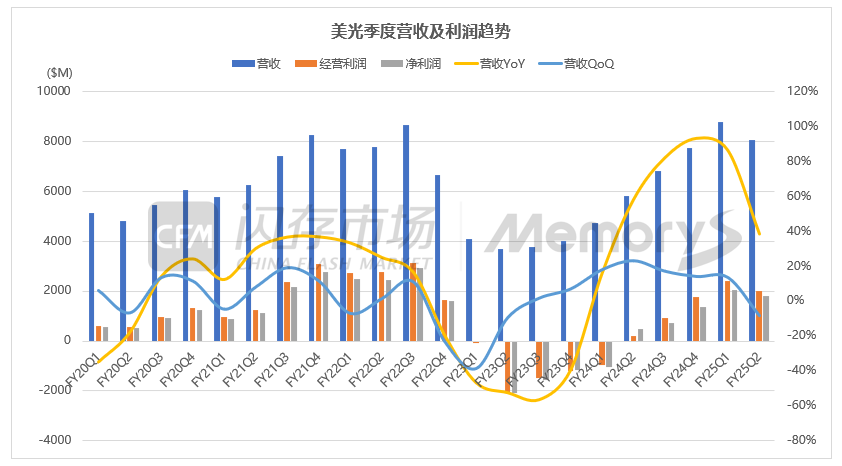

美光公布截至2025年2月27日的FY2025Q2财季(2024年12月-2025年2月)业绩,该季营收80.53亿美元,环比减少8%,同比增长38%,值得注意的是,美光的数据中心收入同比增长三倍;Non-GAAP下,营业利润20.07亿美元,营业利润率由上季度的27.5%下降至24.9%;净利润17.83亿美元,较上季度20.37亿美元减少12.5%,同比增长274.6%。

数据来源:美光,图表制作:CFM闪存市场

具体来看:

DRAM收入61.23亿美元,占总收入的76%,环比减少4.4%。DRAM Bit出货量环比减少7%-9%,DRAM ASP环比增长中个位数百分比。

NAND收入18.55亿美元,占总收入的23%,环比减少17.4%。NAND Bit出货量环比略有增长,NAND ASP环比减少约17%-19%。

各事业部具体情况:

Compute and Networking(CNBU)营收45.64亿美元,环比增长4%,占总收入的57%。得益于HBM收入环比增长超50%,CNBU收入连续第三个季度创下季度新高。

Mobile(MBU)营收10.68亿美元,环比下降30%;因Mobile客户持续优化库存水平,导致收入减少。

Storage(SBU)营收13.92亿美元,环比下降20%;下降主要源于数据中心客户在经历多个季度的强劲增长后减少存储投资,以及NAND行业整体价格影响。

Embedded(EBU)营收10.25亿美元,环比下降3%;下降主因是汽车客户推进库存改善措施。

资本开支与技术发展

美光预计FY25Q3净资本支出将超过30亿美元。美光2025财年全年资本支出计划仍为约140亿美元。其中,绝大部分资本支出将用于支持高带宽内存(HBM)业务,以及设施建设、后端制造和研发投资。由于新关税政策实施时间、具体内容及执行方式尚不确定,当前预测未包含其潜在影响。

该季度末美光库存为90亿美元,库存周转天数为158天,较上季度增长了9天。

数据来源:美光,图表制作:CFM闪存市场

技术领域方面,美光1-beta DRAM 制程技术处于行业领先地位,随着上月 1-gamma 制程节点的推出及基于该节点的 D5 产品(业内首次发货),美光正进一步巩固技术优势。

1-gamma 是美光首个采用EUV的 DRAM 制程节点,与 1-beta 相比,其功耗降低 20%,性能提升15%,存储密度提高超 30%。

美光尖端的G9 NAND 制程技术提供业界最快的TLC NAND。美光在推进该技术量产时,将严格平衡行业供需关系。

美光持续进行审慎投资,以把握人工智能驱动的重大增长机遇。美光正专注于在现有制造设施中提升HBM产能,以满足至2026年的市场需求。今年1月,美光在新加坡的HBM先进封测工厂破土动工,这项投资将使美光自2027日历年开始显著提升总先进封装产能。与此同时,其在爱达荷州新建的DRAM工厂在本季度完成了关键里程碑节点,成功获得CHIPS法案对该项目的首笔资金拨付。这座全新的爱达荷州工厂预计将于2027财年开始贡献可观的DRAM产量。

应用市场

随着计算硬件的显著改进,有效降低了生成式 AI 模型的单位token成本,硬件性能的跃升配合更高效的算法与软件,进一步推动推理成本下降,使得基于生成式AI的功能得以触达更多新兴应用场景。而应用边界的持续拓展,正在为整体AI需求构建起强大的增长引擎,近期AI生态系统关键贡献者的创新成果,将持续推动这一增长态势。

每一代新产品推出,都使得GPU和定制AI加速器的性能能力持续提升,而这些高性能处理器正面临内存带宽的掣肘。HBM恰好能以最有效和最高效的方式为这些处理器提供所需的高带宽,美光称非常欣喜看到了这一复杂且高附加值产品的增长机会,目前客户已将美光视为行业内的HBM技术领导者。

数据中心

美光表示,近期大型超大规模客户重申了其在2025日历年资本投资将实现同比强劲增长。预计 2025 年服务器出货量将实现中个位数百分比增长,传统服务器和AI服务器均将实现增长。HBM市场需求依然强劲,美光预计2025日历年HBM总市场规模将达350亿美元以上,比之前预估的300亿美元有所提高,并预计2025年第四季度有望HBM份额达到与整体DRAM供应份额相当的水平。美光表示,2025日历年HBM已售罄,而2026年HBM市场需求将保持强劲态势,目前,正在与客户就2026日历年HBM需求协议进行讨论。

美光表示,其业界领先的HBM3E与竞品相比功耗可降低30%,且美光12层堆叠HBM3E(HBM3E 12H)比竞争对手的8层堆叠产品的功耗降低了20%,同时内存容量提高了50%。目前美光已开始批量生产HBM3E 12H,并专注于提高产能和良率,预计2025年下半年,HBM3E 12H将占HBM总出货量的绝大部分。另外,美光HBM平台和客户认证取得了良好进展,HBM3E 8H已应用于英伟达GB200,HBM3E 12H将应用于GB300。

第二财季,美光开始向第三大HBM3E客户批量出货,随着时间的推移未来还会增加更多客户。预计2025财年HBM收入将达到数十亿美元。展望未来,美光对HBM4充满期待,将于2026年实现量产。HBM4与HBM3E相比其带宽增加了60%以上。HBM4的推出时机与客户需求高度契合,美光将专注于向市场提供能效、质量与性能等方面最优的HBM4产品。凭借已验证的HBM产品性能、强大的技术路线图以及卓越的制造工艺,将使得美光在下一代HBM4及HBM4E解决方案具备独特优势。

美光引领数据中心采用 LP(low power)技术。在AI服务器中,美光的LP技术与DDR5相比将内存功耗降低超过三分之二。随着服务器内存从焊接组件向SOCAMM(小型压缩式内存模块)形态演进,美光预计在LP内存领域将保持领导地位。

美光的SOCAMM与英伟达合作开发,用于支持GB300。LP DRAM采用SOCAMM外形设计,使得服务器制造和维护更加便捷,并推动LP内存解决方案在服务器市场的广泛普及。美光表示有望在2025财年通过面向数据中心的高容量DDR5和LP内存产品组合实现数十亿美元的收入。

在数据中心NAND方面,由于短期客户库存影响,第二财季需求有所放缓,美光预计未来几个月bit出货量将恢复增长。美光的高性能9550 SSD已列入英伟达GB200 NVL72认证供应商名单中,并已完成多家客户认证。本季度,美光宣布其数据中心基于G8 QLC的NAND组件已通过Pure Storage高容量150TB Direct Flash模块的生产资格认证,使客户能在其定制存储解决方案中利用美光行业领先的NAND设计和工艺技术。美光的QLC NAND正推动数据中心存储从HDD向NAND解决方案过渡,美光预计2025日历年数据中心NAND收入将达到数十亿美元,并且数据中心NAND市场份额也将再次扩大。

PC

美光预计2025日历年PC市场出货量将同比中个位数百分比增长,增长主要集中在2025年下半年。推动这一增长的关键催化剂包括:Windows 10将于2025年10月停用,现有PC设备老化以及用户希望确保PC硬件配置能支持未来高要求的AI应用。支持AI功能的PC设备至少需要16GB DRAM,许多型号的内存要求甚至更高,相比去年平均12GB的内存配置有显著提升。在本季度,美光向PC客户端提供了基于16Gb 1γ的DD5产品样品。

在NAND方面,美光推出了基于G9的4600 PCIe Gen 5 NVMe SSD,并已在多家PC OEM完成了主流2650 NVMe SSD的认证。

Mobile

美光预计2025年日历年智能手机出货量将保持低个位数百分比增长。智能手机客户库存动态符合预期,将带动本财年第三财季mobile DRAM和NAND bit出货量增长。AI应用的普及仍是推动mobile DRAM需求增长的重要动力,支持AI功能的旗舰手机DRAM容量普遍提升至12GB以上,而去年主流机型仅为8GB。

智能手机OEM厂商正采用美光行业领先的9.6 Gbps LPDDR5X DRAM来提升AI性能,相比使用相同系统芯片(SoC)上的传统速度等级,每秒可提供高达20%的更多tokens。在本季度,美光宣布三星Galaxy S25高端系列产品搭载了其LPDDR5X DRAM和UFS 4.0 NAND。美光的mobile DRAM和UFS存储解决方案需求旺盛,并将持续在全年旗舰和高端智能手机中推广。此外,美光正对业界首款基于G9 NAND的UFS 4.1解决方案进行送样,容量高达1TB。

汽车和工业市场

汽车 OEM、工业和消费嵌入式客户正处于调整库存水平的后期阶段。

汽车领域占美光EBU部门收入的最大份额,随着支持AI的车载信息娱乐系统日益丰富,驾驶辅助性能不断提升,每辆车的内存和存储容量将不断增加。如今,先进的自动驾驶出租车平台已配置超过200GB的DRAM,比普通汽车中的DRAM高出20到30倍。

美光表示,凭借其行业领先的汽车产品组合,完全有能力把握这一增长趋势。本季度,美光宣布了宣布业界首款支持9.6 Gbps速率的车规级LPDDR5X DRAM已进入量产阶段,以满足车载AI应用对性能日益增长的需求。此外,美光还透露其4150 SSD成为业界首款符合汽车标准的企业级SSD产品,目前正在向目标客户提供样品,进一步巩固了美光在汽车市场的地位。

未来展望

供应方面,美光预计2025日历年其DRAM和NAND供应增长率将低于行业需求增长率,库存天数也将减少。同时,美光预计2025日历年DRAM和NAND bit市场份额将保持不变。

其中:

DRAM层面,美光预计HBM在2025日历年将强劲增长。此前,美光提及与DDR5相比,HBM3E 生产相同数量的bit需要消耗三倍的晶圆。展望未来,随着HBM4的推出,美光预计该比率将进一步提升,而当HBM4E问世时,需要消耗超4倍的晶圆。这种可预见的、持续显著的晶圆消耗量提升,将导致行业领先的尖端节点供应紧张,或将令非HBM产品的产能供应受限。

NAND层面,美光晶圆厂产能仍未充分利用,晶圆产出比之前下降了15%;美光计划重新利用部分未充分利用的NAND设备,以支持资本效率向先进节点转换。该策略将导致2025财年末的NAND晶圆产能较2024财年末结构性减少10%以上。未来,美光将继续审慎管理NAND供应,包括其资本投资规模、新技术节点推进速度、晶圆厂产能和利用率,确保与需求增长保持一致。

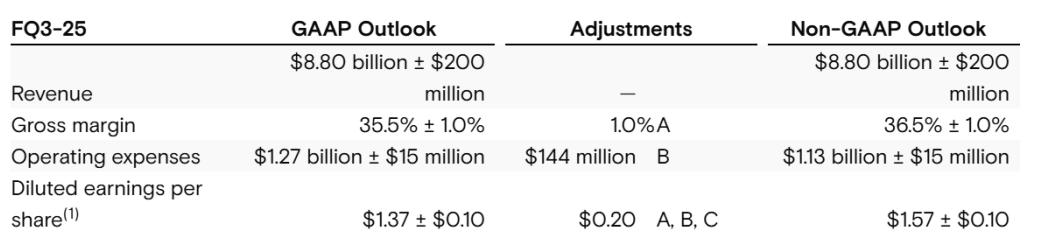

美光预计第三财季(2025年3月-5月)DRAM和NAND bit出货量将均实现正增长。预计2025财年第三财季营收将达86-90亿美元,将创下季度收入记录;毛利率落在35.5% -37.5%之间。

来源:美光

| 存储原厂 |

| 三星电子 | 56600 | KRW | +0.71% |

| SK海力士 | 180600 | KRW | +0.22% |

| 铠侠 | 1944 | JPY | -0.10% |

| 美光科技 | 71.020 | USD | +2.11% |

| 西部数据 | 35.820 | USD | +4.13% |

| 闪迪 | 33.550 | USD | +4.94% |

| 南亚科 | 34.55 | TWD | -1.85% |

| 华邦电子 | 16.30 | TWD | +2.52% |

| 主控厂商 |

| 群联电子 | 466.0 | TWD | +2.19% |

| 慧荣科技 | 41.560 | USD | +2.74% |

| 联芸科技 | 43.71 | CNY | -0.50% |

| 点序 | 53.8 | TWD | +5.08% |

| 国科微 | 65.34 | CNY | +0.17% |

| 品牌/模组 |

| 江波龙 | 79.15 | CNY | -1.00% |

| 希捷科技 | 72.670 | USD | +3.59% |

| 宜鼎国际 | 233.0 | TWD | +2.87% |

| 创见资讯 | 96.8 | TWD | +2.43% |

| 威刚科技 | 80.7 | TWD | +2.41% |

| 世迈科技 | 16.930 | USD | +2.36% |

| 朗科科技 | 24.61 | CNY | -1.64% |

| 佰维存储 | 62.31 | CNY | -1.60% |

| 德明利 | 128.39 | CNY | +0.46% |

| 大为股份 | 13.77 | CNY | -0.29% |

| 封测厂商 |

| 华泰电子 | 33.15 | TWD | +8.51% |

| 力成 | 115.0 | TWD | +1.32% |

| 长电科技 | 32.85 | CNY | -1.50% |

| 日月光 | 135.5 | TWD | +2.26% |

| 通富微电 | 25.79 | CNY | -1.19% |

| 华天科技 | 9.97 | CNY | -1.29% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2