2022年尾的这个冬天来得似乎更为寒冷,“经济下滑”、“裁员”、“通胀”纷纷踏至,Memory行业也不无例外,处在了过去13年中供需不平衡最严重的阶段。为应对低迷的下行周期,美光采取了激进的措施,大幅削减资本开支、产出和运营成本,并将在2023年裁员10%。

美光收入大减近五成,利润亏损

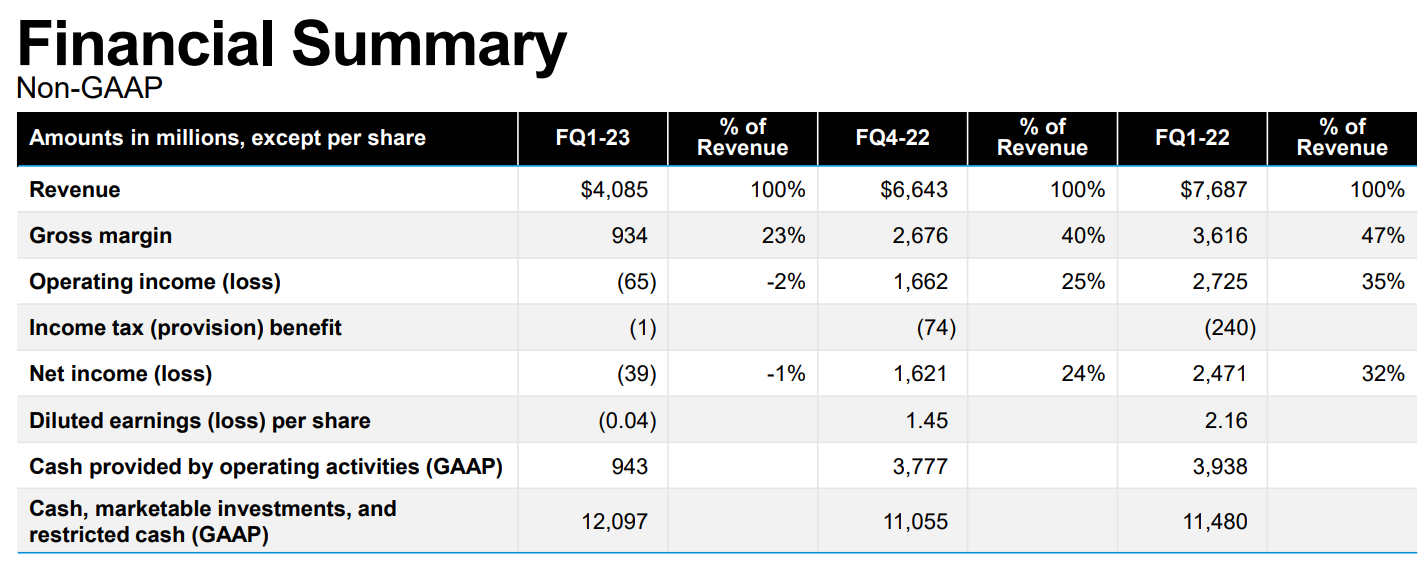

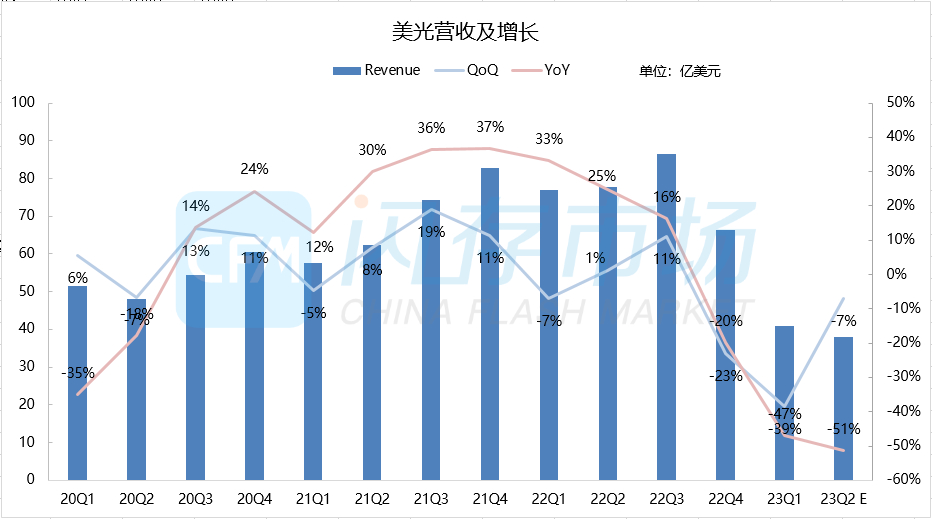

在过去的9-11月中,美光的收入仅为40.85亿美元,落在此前预期的下限区间,较上个季度环比减少38.5%,较去年同期减少46.9%,降幅较上个季度明显扩大。

在DRAM和NAND Flash ASP纷纷环比大减20%以上的情况下,其毛利率回落到23%,回到7个季度之前的水平。与此同时还得维护相应的运营开支,因此使得运营利润率为-2%,并最终导致本季度利润转盈为亏,净亏损0.39亿美元,而上个季度还有16.21亿美元的净利润。

来源:美光科技,CFM闪存市场整理,23Q1为截止2022年12月1日数据

分各事业部看,

· Compute and Networking (CNBU)营收17.46亿美元,同比减少49%,环比减少40%;

· Embedded (EBU)营收10亿美元,同比减少18%,环比减少23%;

· Storage (SBU) 营收6.8亿美元,同比减少41%,环比减少24%;

· Mobile (MBU)营收6.55亿美元,同比减少66%,环比减少57%。

数据中心领域:美光看重DDR5明年的市场表现,服务器处理器核心的快速增长,使得单位CPU可使用的缓存带宽下降,而高性能的DDR5可以缓解这一瓶颈。该季度美光对于AMD EPYC 9004系列服务器处理器进行了1α制程DDDR5的验证,并完成第一款CXL DRAM的送样,同时美光继续推动176层企业级SSD在数据中心的应用,通过验证的客户数量增长一倍。不过由于主要客户削减库存,美光预计2023年云端存储需求增长将低于历史水平。

PC领域:美光该季度客户端和消费端QLC SSD增长十分强劲,同样看好DDR5明年在PC市场的增长。但今年PC出货量将下滑十几位数百分比,并预计2023年继续下降中低个位数百分比,接近2019年的出货水平。

图形领域:美光24Gbps 16Gb GDDR6X大量出货,继续带动业内先进显存的生产。

移动领域:美光称今年智能手机销量将同比下滑10%,高于此前高个位数百分比的下滑预期。随着中国重新开放,2023年中国手机市场将有所改善,智能手机出货量同比持平至小幅增长。美光对此也做足了准备,该季度通过了高通8Gen2平台认证,大部分Mobile DRAM出货为LPDDR5。该季度几近所有的Mobile NAND采用的都是176层NAND制程,Mobile端90% DRAM采用1α制程,此外美光还推出了业界首款1β DRAM。

分具体应用业务来看,

本季度DRAM收入28.29亿美元,环比减少41%,同比减少49%,DRAM bit出货量环比减少25%,DRAM ASP环比减少20%以上。

本季度NAND Flash收入11.03亿美元,环比减少35%,同比减少41%,NAND Flash bit出货量环比减少15%,ASP环比减少20%以上。

美光库存周转天数大幅上升至214天,预期下季度依然处于亏损

美光本季度库存周转天数大幅上升至214天,而随着四季度和明年一季度的bit出货量的快速减少,预计库存周转天数还将继续上升,可能到明年2月份以后才会看到库存的下降。

而这远不是结束。美光预期下个季度(2022年12月-2023年2月)收入36-40亿美元,按中值38亿美元预估收入将环比减少7%,同比再度减少51.2%。同时毛利率也下降到个位数,约6%-11%,预计将出现持续亏损。客户库存正在影响近期的需求,预计到2023年中,大多数客户的库存将减少到相对健康的水平,因此23年下半年的收入将比上半年有所改善。

减少投资、产出,以及裁员,来应对下行周期

为应对低迷的下行周期,美光采取了激进的措施,

1)减少资本开支:2023年资本开支将减少到70-75亿美元,其原计划是120亿美元,投资额度大幅减少近40%,其中设备投资同比减少50%。同时还将2024年的资本支出较之前预期的减少,预期设备投资部分减少至与2023年持平的水平。

2)大幅削减产出:如此前宣布的一样,减少20%的NAND Flash和DRAM的晶圆产出。美光其2023年DRAM产出将少于2022年,NAND产出微增。

3)放缓技术升级:1β nm DRAM的量产速度将放缓,1γnm DRAM的推出将延迟至2025年,其原计划是2024年推出。同时232L以上NAND Flash也将推迟。

4)降低运营成本:降低运营开支,预期2023年将减少到8.5亿美元水平,计划通过自愿减员和裁员相结合的方式,在2023年将员工人数减少约10%。美光全球员工约为4.8万人,裁员10%意味着大约5000人收到影响,同时美光还会暂停2023年的奖金发放,进一步削减成本。

| 存储原厂 |

| 三星电子 | 56400 | KRW | +6.42% |

| SK海力士 | 183200 | KRW | +11.03% |

| 铠侠 | 2058 | JPY | +22.50% |

| 美光科技 | 70.845 | USD | -9.02% |

| 西部数据 | 35.100 | USD | -3.31% |

| 闪迪 | 32.940 | USD | -9.95% |

| 南亚科 | 33.20 | TWD | +9.93% |

| 华邦电子 | 15.05 | TWD | +9.85% |

| 主控厂商 |

| 群联电子 | 446.5 | TWD | +9.98% |

| 慧荣科技 | 40.140 | USD | -5.22% |

| 联芸科技 | 42.89 | CNY | +1.73% |

| 点序 | 50.3 | TWD | +9.95% |

| 国科微 | 62.88 | CNY | +1.91% |

| 品牌/模组 |

| 江波龙 | 76.20 | CNY | +3.34% |

| 希捷科技 | 71.070 | USD | -4.33% |

| 宜鼎国际 | 218.5 | TWD | +9.80% |

| 创见资讯 | 86.3 | TWD | +9.94% |

| 威刚科技 | 73.4 | TWD | +9.88% |

| 世迈科技 | 15.975 | USD | -7.01% |

| 朗科科技 | 24.06 | CNY | +5.67% |

| 佰维存储 | 60.30 | CNY | +2.27% |

| 德明利 | 115.57 | CNY | +3.69% |

| 大为股份 | 13.08 | CNY | +2.43% |

| 封测厂商 |

| 华泰电子 | 28.50 | TWD | +9.83% |

| 力成 | 108.5 | TWD | +9.60% |

| 长电科技 | 31.96 | CNY | +2.83% |

| 日月光 | 126.5 | TWD | +10.00% |

| 通富微电 | 24.05 | CNY | +2.43% |

| 华天科技 | 9.53 | CNY | +2.58% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2