由于全球约7成国家和地区COVID-19疫情反弹,尤其是美国、巴西、印度等新确诊病例数量高居不下,中国大陆地区疫情也有反复的情况,2020下半年经济复苏的不确定性因素影响仍大,再加上来自个人消费支出、重启商业活动、国际贸易等方面的压力,整体市场需求的复苏和成长面临的阻力仍大。

在终端需求方面,全球云厂商资本支出成长预估趋缓,在线广告需求短期恢复缓慢等潜在风险,再加上全球普遍存在企业人员扩张速度放缓的现象,导致服务器市场需求有所降温,PC OEM客户采购和下单也采取谨慎和保守的态度。此外,三星调整手机全年出货,苹果、华为等新机延迟上市影响整体手机市场需求,整个存储市场需求到目前为止依然低于2019年同期表现。

从Q2开始,NAND Flash和DRAM相关产品价格一直表现跌势。值得注意的是,经历7月价格大跌后,不仅原厂Q3出货和业绩压力大增,市场部分代理商、模组厂也面临着产品利润压缩或部分产品亏本销售的窘境。鉴于市场需求依然有限,8月初部分Flash Wafer、SSD、DDR颗粒、内存条产品价格依然表现跌势,且价格竞争对象转向高容量产品。

笔记本新品上市,有望带动OEM需求增加,行业市场SSD竞争聚焦高容量

虽然PC市场Q3整体需求相较于Q2有所降温,而且与2019年同期相比较差,但受惠于华为、联想发布笔记本新品,电竞/游戏笔记本新品上市对SSD的需求,使得行业市场保有一定的订单量,且8月市场需求有望较7月环比有所增加。但是由于大部分客户在采购方面仍采取保守态度,而且客户询价普遍压低价格,使得部分行业SSD产品持续表现跌势。

据中国闪存市场ChinaFlashMarket报价显示,经过7月行情大跌后,行业市场本周(8月4日)部分SSD价格持续跌势。由于自3月份以来,行业SSD价格累积跌幅已接近20%,低容量产品价格跌价空间有限,市场价格竞争开始转向大容量市场,512GB价格跌幅较大。

其中128GB PCIe SSD由19美元下降至18.8美元;256GB PCIe SSD维持在29美元;512GB PCIe SSD由51.5美元下调至50.5美元;128GB SATA SSD价格从17.5美元下调至17.3美金;256GB SATA SSD价格维持在27.5美元;512GB SATA SSD由50美元下调至49美元。

行业SSD最新报价

渠道市场SSD价格累积跌幅平均达30%,本周价格持续缓跌,跌幅有限

“疫情”不仅导致全球经济萎缩,更重挫了个人消费水平,即使中国大陆市场经济明显复苏,消费者的购买需求也还未恢复到疫情前的水平,再加上部分欧美国家和地区疫情反弹,复工复产、重启商业活动等遇到阻碍和挑战,以及失业率增加影响至少70%的个人消费支出,使得渠道市场需求持续不振。

据中国闪存市场ChinaFlashMarket报价显示,自3月下旬以来,渠道市场SSD价格持续下滑,截止到8月初,SATA 120GB、240GB、480GB价格累计跌幅分别达33%,28%,29%,再加上市场价格持续长时间的“倒挂”,价格持续大幅度下滑空间有限,本周(8月4日)价格仅表现微幅下滑。

其中渠道市场120GB SATA SSD维持在12美元;240GB SATA SSD由20.3美元下调至20.2美元;480GB SATA SSD由37美元下调至36.8美元。

渠道SSD最新报价

上周eMCP、LPDDR价格向下调整后,本周嵌入式维持价格不变,后续手机市场销售引担忧

上周嵌入式产品eMCP、LPDDR产品价格大幅度向下调整,本周(8月4日)嵌入式产品价格整体走势平稳,价格未见明显波动。

在嵌入式产品主流应用的手机市场,因“疫情”影响,美国、欧洲Q2智能手机销量均下降超20%,印度智能手机出货量更是下滑48%。到Q3季度,原本是手机销售旺季,然而欧美部分国家和地区疫情反弹,中国大陆手机市场需求也还未恢复到2019年同期水平,大环境不佳使手机销量面临挑战。

此外,三星因上半年Galaxy S20系列的销量不如预期而有意减少下半年Note新机产量,苹果5G iPhone手机也将推迟数周发布。同时因“美国禁令”,造成联发科、高通等CPU产能调整,而华为供应链问题也未完全解决,进一步加剧了后续需求的疲软和市场动荡。

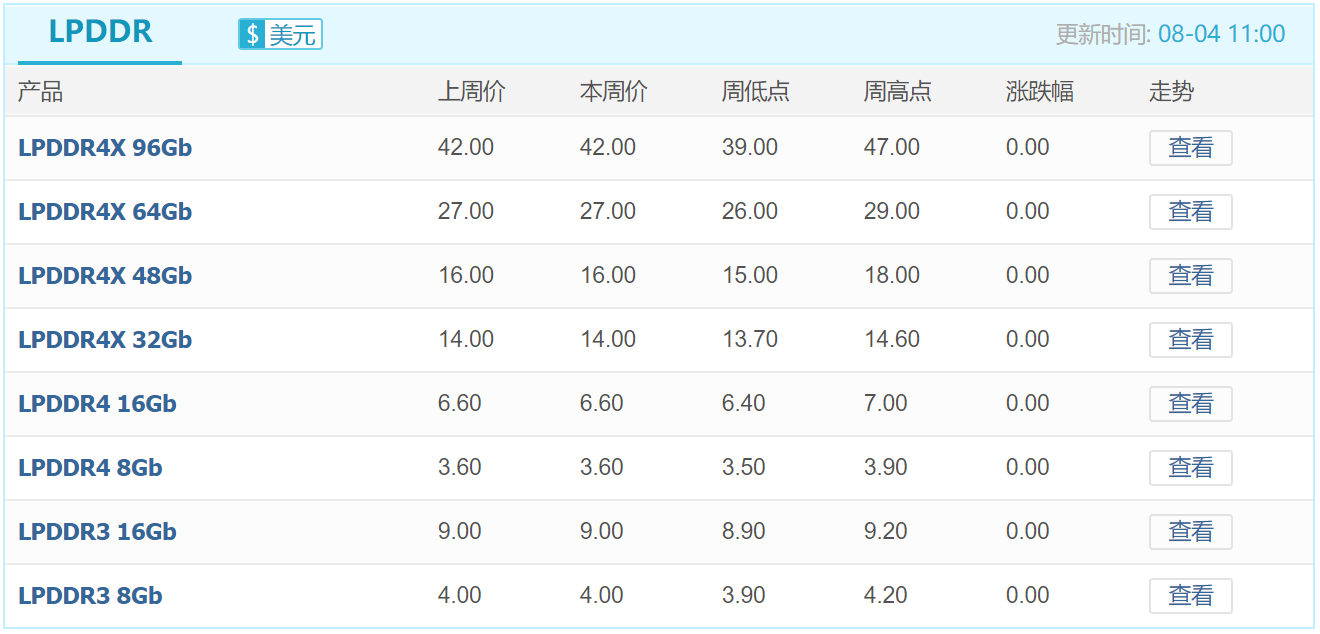

LPDDR最新报价

eMMC最新报价

eMCP最新报价

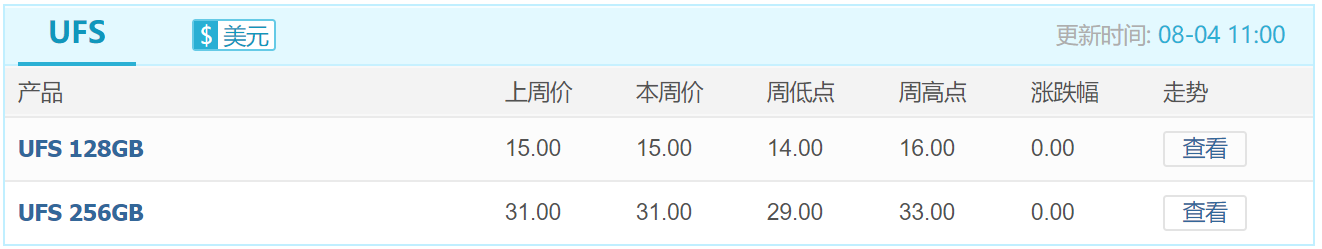

UFS最新报价

DDR颗粒和内存条行情趋于稳定,原厂扩大16Gb资源释放,后续市况仍不明朗

近期,NB品牌商笔记本新品发布需求带动,以及PC代工厂Q2获利不错的利好消息刺激,行业市场内存条需求有撑,近期行情也较为稳定。不过,上游原厂开始逐渐扩大释放16Gb大容量颗粒资源增加出货量,而暑假期间市场需求较以往弱,8月市况走向仍不明朗,预计后续行业市场内存条价格仍有持续下滑的可能性,渠道市场仍以控制库存和维持资金流动为主。

据中国闪存市场ChinaFlashMarket报价,本周DDR4 4Gb (256Mbx16)、4Gb (512Mbx8) 、8Gb (512Mbx16)价格分别维持在1.42美金、1.3美金、2.7美金,DDR4 8Gb (1024Mbx8) 价格从2.65美金下调至2.6美金,DDR4 16Gb (2048Mbx8) 价格从5.1美金下调至5.05美金。

DDR颗粒最新报价

内存条方面,渠道市场DDR4 UDIMM 2666 8GB价格由24美元下调至23.8美金,16GB、32GB价格维持在42美金和90美元。行业市场DDR4 SODIMM 2666 4GB、8GB 价格维持在12.5美金、25美元,16GB价格从45美金下调至44美金。

渠道内存条最新报价

行业内存条最新报价

展望后市,2020下半年经济和终端需求不确定性因素产生的变数仍大,鉴于各家存储原厂截止到6月底的第二季度的库存明显高于正常值,又普遍对2020下半年资本支出和扩产计划保守以待,原厂策略恐有所调整,这将是影响后续行情的重要因素,同时也需密切关注国产存储芯片在市场上的动向和影响。

| 存储原厂 |

| 三星电子 | 56000 | KRW | -0.71% |

| SK海力士 | 176700 | KRW | +4.68% |

| 美光科技 | 102.800 | USD | +0.04% |

| 英特尔 | 24.465 | USD | +0.10% |

| 西部数据 | 66.435 | USD | +0.84% |

| 南亚科 | 35.85 | TWD | -2.18% |

| 华邦电子 | 18.05 | TWD | +1.40% |

| 主控厂商 |

| 群联电子 | 471.0 | TWD | +1.51% |

| 慧荣科技 | 55.115 | USD | +0.57% |

| 美满科技 | 92.860 | USD | -0.09% |

| 点序 | 54.1 | TWD | +0.93% |

| 国科微 | 64.25 | CNY | -5.50% |

| 品牌/模组 |

| 江波龙 | 83.00 | CNY | -5.16% |

| 希捷科技 | 100.020 | USD | +0.10% |

| 宜鼎国际 | 235.0 | TWD | +1.95% |

| 创见资讯 | 92.2 | TWD | +0.44% |

| 威刚科技 | 90.9 | TWD | +0.55% |

| 世迈科技 | 17.635 | USD | +1.29% |

| 朗科科技 | 21.71 | CNY | -1.00% |

| 佰维存储 | 56.40 | CNY | -5.21% |

| 德明利 | 76.53 | CNY | -5.17% |

| 大为股份 | 11.18 | CNY | -6.83% |

| 封测厂商 |

| 华泰电子 | 36.55 | TWD | 0.00% |

| 力成 | 125.0 | TWD | +0.81% |

| 长电科技 | 38.92 | CNY | -5.19% |

| 日月光 | 156.5 | TWD | +1.95% |

| 通富微电 | 29.66 | CNY | -6.99% |

| 华天科技 | 11.76 | CNY | -4.62% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2