“疫情”犹如一场战役,全球危机四伏,存储产业又怎能独善其身。在中国大陆地区“疫情”爆发之时,手机和PC品牌厂销售也面临下滑的窘境,导致2月中国手机市场出货下滑超50%。截止到3月底,中芯国际、华为、联想、富士康、京东方等复产率稳定在90%,当前的中国市场和供应链需求正在恢复动能,尤其是远程办公、网上教育等对PC需求增加。

但是海外市场,欧美国家和地区出现“停工潮”,包括三星、英特尔、意法半导体、LG、索尼等在内的多个海外工厂减产或停产,iPhone印度组装工厂停产4月14日,正影响着手机、PC、电视、汽车等产业,再加上三星、苹果等全部或部分关闭海外零售门店,企业海外业务几乎处于停摆的状态。

手机和PC每年的出货基数大,基于“疫情”的全球影响,IDC预计2020年上半年全球智能手机出货量将同比下降10.6%,全球PC出货下滑也将超过10%。全球消费类市场供需接连受挫,再加上国际物流延迟等影响,嵌入式eMMC、eMCP、UFS、SSD等产品出货也都受到了影响。

存储价格坚挺数月后,渠道市场率先进入跌价模式!

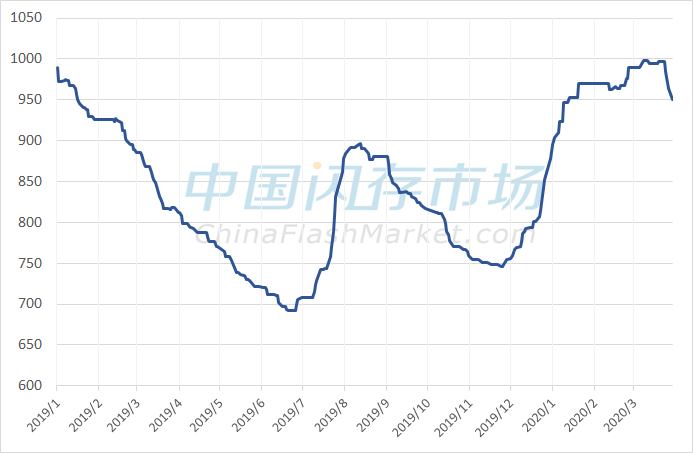

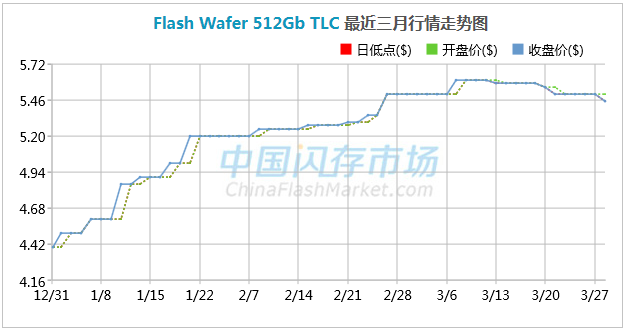

随着海外“疫情”进一步恶化,且预计在4月中旬之前都无法恢复,也就是说会影响欧美第二季度订单的延迟,让原本已经疲软的渠道市场需求雪上加霜,并影响部分产品率先降价。据中国闪存市场ChinaFlashMarket报价,从上周开始闪存卡、USB、DRAM、Flash Wafer等部分产品已有明显的跌势,使得消费类NAND Flash综合价格指数近一周下滑了5%左右。

消费类NAND Flash综合价格指数

来源:中国闪存市场ChinaFlashMarket,数据截止2020年3月30日

来源:中国闪存市场ChinaFlashMarket,数据截止2020年3月30日

本周(3月31日)SSD价格全线下调,主要是因为“疫情”的影响,导致整体消费类市场需求很弱,不仅渠道基本没有询单,行业期单也很少,导致价格走势开始向下。其中渠道市场SATA SSD 120GB从18美金下跌至17美金,240GB从28美金下跌至26美金,480GB从52美金下跌至49美金。

渠道市场SSD最新报价

来源:中国闪存市场ChinaFlashMarket

行业市场SATA SSD 128GB价格由21美金下跌至20.5美金,256GB价格由34美金下跌至33.5美金,512GB价格由58美金下跌至57美金,PCIe SSD 128GB价格由23美金下跌至22.5美金,256GB价格由36美金下跌至35.5美金,512GB价格由60美金下跌至59美金。

行业市场SSD最新报价

来源:中国闪存市场ChinaFlashMarket

之前,由于NAND Flash相关产品价格持续高价且数月保持价格坚挺,对于库存充足下游企业而言,高价格再加上惜售的出货策略,财报不至于太差。如今,渠道市场闪存卡、USB产品价格率先降价,再加上主流的SSD价格跟跌,若市场跌价的趋势持续,而原厂依然保持涨价的态度,那么企业销售和采购之间的价差会更大,“倒挂”现象也将更加严重,获利自然会减少,甚至导致亏损。

渠道市场跌势已现,手机市场eMMC/eMCP价格也是如履薄冰!

2019年三星、铠侠、西部数据、美光、SK海力士等获利同比大跌或亏损严重,即使下半年NAND Flash价格轮番上涨,原厂财务状态改善情况依然不佳。原本看好2020年5G手机、数据中心等需求强劲有望带动NAND Flash价格持续上涨,但“疫情”对全球消费类市场需求的冲击让原厂始料不及,又要确保稳定的产品获利,因此原厂一直保持涨价的高“姿态”。

之前原厂有意对手机、PC等市场产品涨价,但下游终端客户不愿接受涨价。如今,因为“疫情”导致全球消费类市场需求受挫,且影响远远大于预期,导致嵌入式产品市场同样面临需求差,出货少、零星询单等困难,所以终端厂商对涨价的态度更为保守,甚至期望价格下降,以刺激市场交易增加。

本周(3月31日)嵌入式产品eMMC、eMCP等价格依然维持平稳走势,主要是因为原厂NAND Flash限制供货,导致市场货源不多,渠道商采购成本高,所以大部分都以惜售为主,且不愿降价,以免价格跌跌不休导致亏损更加严重,但若后续市况持续恶化,预计跌价的可能性会增加。

eMMC产品最新报价

来源:中国闪存市场ChinaFlashMarket

eMCP产品最新报价

来源:中国闪存市场ChinaFlashMarket

与全球消费类需求和渠道市场价格双双下滑的现状不同的是,由于5G带动数据库需求增加,再加上全球“疫情”对远程办公、电子商务、网上教育、在线游戏等需求的推动,数据中心、企业等领域需求持续强劲,再加上对NAND Flash产能消耗量大,且属于高价值市场,原厂不仅将NAND Flash产能优先供给,并上调了服务器DRAM、企业级SSD等产品报价。

由于互联网企业是服务器厂商的重要客户,而互联网平台的收入主要来源于广告,会员费等,在疫情的影响下,各企业运营困难,可能会削减广告投入,影响到互联网企业设备支出,这将会对服务器销售造成影响。此外原厂纷纷加大数据中心,企业级等市场的产能规划,服务器市场或无法全部消耗这些产能,可能面临供过于求,价格下跌的风险。

| 存储原厂 |

| 三星电子 | 76700 | KRW | +0.52% |

| SK海力士 | 177800 | KRW | +4.22% |

| 美光科技 | 114.84 | USD | +2.92% |

| 英特尔 | 31.88 | USD | -9.20% |

| 西部数据 | 71.36 | USD | +2.76% |

| 南亚科 | 65.7 | TWD | +0.15% |

| 主控供应商 |

| 群联电子 | 710 | TWD | +2.01% |

| 慧荣科技 | 73.35 | USD | +0.58% |

| 美满科技 | 69.62 | USD | +3.17% |

| 点序 | 77.6 | TWD | -0.64% |

| 国科微 | 48.61 | CNY | +2.06% |

| 品牌/模组 |

| 江波龙 | 97.81 | CNY | -0.03% |

| 希捷科技 | 86.04 | USD | -1.40% |

| 宜鼎国际 | 286.5 | TWD | +1.24% |

| 创见资讯 | 91.4 | TWD | +1.44% |

| 威刚科技 | 99.1 | TWD | +0.41% |

| 世迈科技 | 18.34 | USD | -0.81% |

| 朗科科技 | 26.05 | CNY | +4.58% |

| 佰维存储 | 51.53 | CNY | +4.74% |

| 德明利 | 100.60 | CNY | +7.23% |

| 大为股份 | 11.23 | CNY | +1.91% |

| 封装厂商 |

| 华泰电子 | 62.9 | TWD | +0.48% |

| 力成 | 173 | TWD | 0% |

| 长电科技 | 25.17 | CNY | +3.54% |

| 日月光 | 142.5 | TWD | -1.72% |

| 通富微电 | 21.12 | CNY | +5.55% |

| 华天科技 | 7.87 | CNY | +3.42% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2