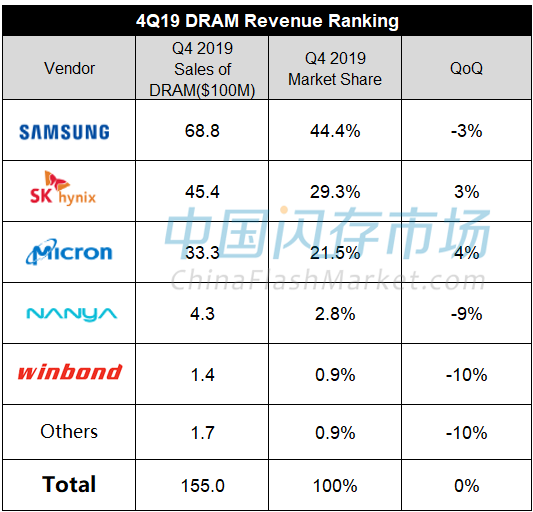

虽然四季度各家原厂DRAM ASP呈现下跌趋势,但是因数据中心加大采购形成的拉货效应仍在持续,行业DRAM Bit出货量保持环比个位数增长。整体来看,2019年四季度DRAM销售额为155亿美元,环比持平。

一、三星销售额微幅下滑,但排名不改

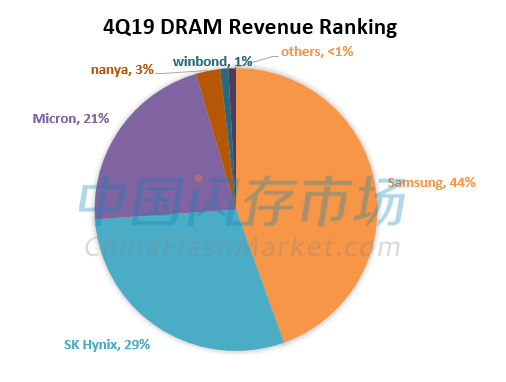

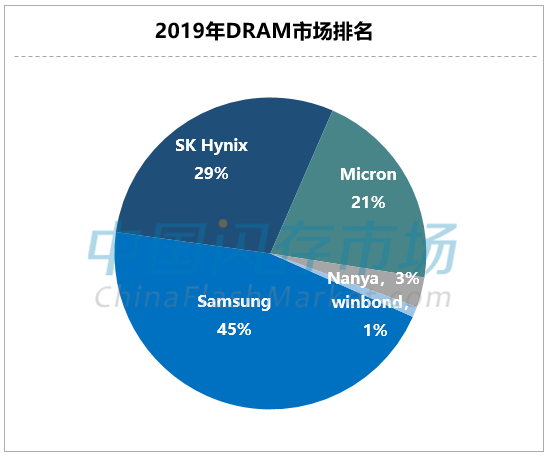

受价格下跌影响,三星在四季度DRAM营收环比下滑3%至68.8亿美元,但其市场份额仍位列第一;SK海力士在四季度DRAM营收为45.4亿美元,市场份额达29.3%,排名第二;美光四季度市场份额为21.5%,排名第三;南亚与华邦分别位列第四和第五,市场份额分别为2.8%和0.9%。

注:美光由于财务统计时间纬度不同在此做了平均计算。单位:亿美元

来源:各公司财报,中国闪存市场ChinaFlashMarket

来源:中国闪存市场ChinaFlashMarket

二、数据中心强劲拉货, 2019下半年市况开始恢复

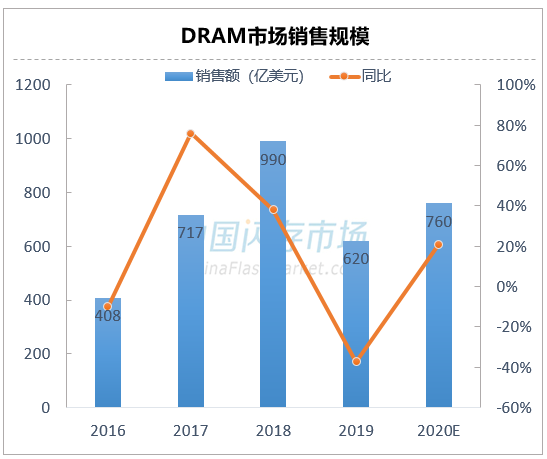

虽然2019年受全球经济的影响DRAM市场表现不佳,但下半年在PC换机以及在数据中心客户库存正常化后对高容量SSD采购需求增加等作用下市况有所好转,需求逐步回升。尤其在三季度,行业DRAM Bit整体大增20%以上。不过2019年全年DRAM销售额为620亿美元,仍同比大跌37%。

来源:中国闪存市场ChinaFlashMarket

来源:中国闪存市场ChinaFlashMarket

三、数据中心需求旺,但季节性因素或影响到2020Q1的DRAM需求

三星:到2020年第一季度,尽管对服务器及移动设备的采购将保持稳定,但由于季节性因素,整体DRAM需求将有所下降,但在下半年随着新一代CPU的发布将增加对DRAM的需求。同时,三星计划将节点范围扩展迁移到1Ynm产品,并利用其灵活的产品组合来响应对高容量产品的需求,从而增加成本竞争力。

SK海力士:第四季度DRAM bit出货量环比增长8%,平均售价下降7%。SK海力士认为,后续市场需求量会有所改善,但由于市场复杂性和经济的不确定性仍然有很大的变数,因此公司将采取更为谨慎的生产和投资策略。在DRAM方面,SK海力士计划增加1Ynm产品的比例,并专注于增长的市场,例如LPDDR5产品,并将在2020年内开始批量生产1Znm产品。

美光:由于产能有限,在领先节点DRAM的供应上存在短缺。从2019年下半年开始数据中心需求强劲增长,尤其是对高容量高品质的DRAM模块需求,并且这种增长趋势一直保持稳定。美光计划在2020年进一步提高1Znm产品组合占比,提高竞争力,并预计2020年行业DRAM Bit需求增长15%。

南亚科:四季度DRAM 价格跌幅虽趋缓,但整季价格仍走跌。去年 DRAM 价格一路走跌,今年虽可望反转走扬,但整体 DRAM 均价不一定比去年好,可能稍微低一些,但销售量有望成长。南亚科预计2020年一季度的DRAM无论在平均销售价格或销售量上,都会优于去年四季度,同时非常看好 5G 对后市营运带来的影响。

华邦电:由于ASP价格走跌以及自主研发25nm制程良率不佳,导致DRAM产品出货意外下滑。华邦电表示已开发出2Gb LPDDR4产品,以及针对AIoT与5G应用都开发出新产品,未来将持续提升制程,进一步推动20纳米制程。

| 存储原厂 |

| 三星电子 | 57300 | KRW | -1.55% |

| SK海力士 | 205000 | KRW | -2.15% |

| 铠侠 | 2333 | JPY | -2.18% |

| 美光科技 | 97.495 | USD | -1.36% |

| 西部数据 | 49.200 | USD | -5.23% |

| 南亚科 | 40.85 | TWD | -1.45% |

| 华邦电子 | 18.85 | TWD | 0.00% |

| 主控厂商 |

| 群联电子 | 539 | TWD | +0.75% |

| 慧荣科技 | 57.233 | USD | -2.66% |

| 联芸科技 | 54.14 | CNY | +2.44% |

| 点序 | 74.8 | TWD | -4.96% |

| 国科微 | 84.66 | CNY | +2.62% |

| 品牌/模组 |

| 江波龙 | 103.46 | CNY | +6.33% |

| 希捷科技 | 99.995 | USD | -0.85% |

| 宜鼎国际 | 259.5 | TWD | -1.52% |

| 创见资讯 | 89.2 | TWD | -1.11% |

| 威刚科技 | 86.5 | TWD | +0.12% |

| 世迈科技 | 21.090 | USD | -1.22% |

| 朗科科技 | 26.41 | CNY | +7.14% |

| 佰维存储 | 70.60 | CNY | +3.40% |

| 德明利 | 147.15 | CNY | +10.00% |

| 大为股份 | 19.03 | CNY | -3.06% |

| 封测厂商 |

| 华泰电子 | 37.80 | TWD | 0.00% |

| 力成 | 131.5 | TWD | -1.13% |

| 长电科技 | 40.83 | CNY | +0.42% |

| 日月光 | 176.0 | TWD | -2.76% |

| 通富微电 | 31.62 | CNY | +2.40% |

| 华天科技 | 11.80 | CNY | +0.34% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2