编辑:Helen 发布:2020-03-24 13:15

由于新冠“疫情”在全球爆发,继中国大陆之后,已有50多个国家和地区采取部分或全部“封城”的措施,以及升级出入境的管制,这不仅导致海外市场消费电子产品需求受挫,更是掀起了全球范围的“停工”潮,同时对全球经济和半导体产业链的影响已从中国大陆扩大到海外,也造成了对存储产业的冲击与巨大的变化。

“疫情”之下,海外市场订单递延,国内市场正恢复元气

目前,海外市场为了防止“疫情”的进一步扩大,意大利、马来西亚、印度、新西兰等国家和地区采取“封城”措施,并呼吁全国市民居家避疫并减少外出,三星、VIVO、OPPO、LG、意法半导体、英特尔等欧美工厂被迫面临减产或停产的危机,苹果更宣布在3月底前将关闭除大中华地区以外的所有零售店,再加上国际物流、交通等阻碍,海外市场大部分业务受阻,客户出现订单递延的现象。

△ 苹果零售店,来源:网络

与海外市场相比,中国大陆地区的“疫情”已经基本收尾,防控的重点工作也从内控向严防外输转移,全国范围内的企业复工复产迅速,富士康各地区工厂复工率已超过80%,甚至连曾经的“疫情”重灾区的武汉工厂也获批复工。国内形势呈现一片向好发展,再加上各地区物流、交通等恢复到正常水平,不少大陆企业开始追加订单,线上销售和交易也已恢复到了以往的活跃气氛。

渠道市场需求惨淡,原厂却对NAND 涨价态度不变,市场“倒挂”现象严重

在“疫情”影响之下,目前渠道市场的现状是,自“疫情”爆发以来,国内的渠道市场需求一直表现低迷,原本大部分市场商家不愿亏本而降价出货,但是随着“疫情”向好趋势发展,再加上买卖双方已僵持了一段时间,因此大部分商家SSD愿意降价少量出货,但因采购成本较高,仍以惜售为主。

海外市场,“疫情”还未在全球爆发之前,企业海外业务订单热络,紧急加单的情况也不在少数,一度供不应求。如今因“疫情”影响,海外市况反转,客户不仅订单延迟,甚至是取消部分订单,不确定性因素剧增并影响了客户接单的积极性,甚至部分客户要求重新议价,以寻求降价的可能性。

现在不仅是国内渠道市场需求低迷,海外市场需求也明显降温,但是原厂自2019下半年以来,对NAND Flash一直持涨价的态度,到目前为止原厂的态度依然未变,这已导致下游采购成本增加,并影响渠道SSD市场价格一直高居不下,同时需求低迷导致的价格向下趋势更让市场“倒挂”现象严重。

据中国闪存市场ChinaFlashMarket报价,本周(3月24日)SSD整体价格维持平稳走势,其中渠道市场SATA SSD 120GB价格维持在18美金,240GB价格维持在28美金,480GB价格维持在52美金。

行业市场,虽然国内市场订单略有增加,线上销售也逐渐转强,但是同样面临采购成本增加的问题,SSD价格走势基本稳定。SATA SSD 128GB价格维持在21美金,256GB价格维持在34美金,512GB价格维持在58美金。PCIe SSD 128GB价格维持在23美金,256GB价格维持在36美金,512GB价格维持在60美金。

原厂对NAND Flash价格坚挺,主因原厂获利心切,且库存不多

2019上半年市场需求低迷,下半年DRAM和NAND Flash价格剧烈波动,导致三星、铠侠、西部数据、美光、英特尔、SK海力士等财报利润同比大跌或亏损严重,再加上2020年突如其来的“疫情”导致的全球消费类市场需求下滑,以及全球资本市场动荡,原厂自然是以稳定产品利润,改善财务状况为首要任务。

在短时间内提高利润,NAND Flash涨价是最直接的方案。在2019上半年三星、西部数据、铠侠、美光、SK海力士等纷纷减少资本支出或减产以平衡市场供需,下半年对NAND Flash涨价,以至于消费类市场SSD、eMMC、eMCP等主流产品价格一直处于高位,部分产品价格累积涨幅已超过30%。另一方面,数据中心、企业等领域需求强劲,且对NAND Flash产能消耗量大,属于高价值市场,在迫切改善财务状况的驱动下,原厂自然是将NAND Flash产能优先供货给高价值、需求大的市场,同时上调服务器DRAM、企业级SSD等产品报价。

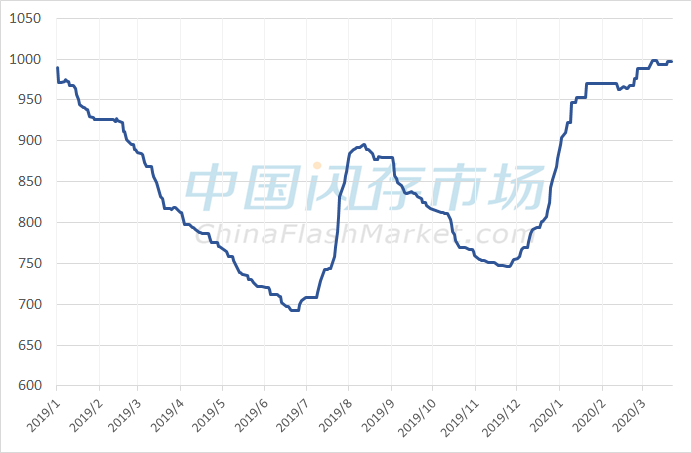

消费类NAND Flash综合价格指数走势图

来源:中国闪存市场ChinaFlashMarket,数据截止2020年3月23日

由于原厂在2019年减产的缘故,以及将NAND Flash产能供货给数据中心、企业等领域需求量大的市场,导致三星、西部数据、铠侠、美光、SK海力士等原厂留给其他市场的库存并不多,再加上全球资本市场动荡、物流成本增加等外围因素影响,即使三星库存相较于其他原厂略微充足,也不愿意降价而降低产品获利,这也是原厂对涨价态度坚挺的原因。

至于后续如何发展,还需密切关注全球“疫情”的势态发展,以及对全球产业链的冲击程度,至少目前可以预见的是,未来的一个月内欧美企业出货将遇到很大的阻碍,海外市场需求同样受到影响,并影响国内企业在海外的业务。不过,2020下半年全球“疫情”会逐渐好转,企业需谨防旺季需求的拉货力度而产生的抢单效应,甚至可能出现部分市场NAND Flash缺货的现象,应对市场的瞬息万变。

| 存储原厂 |

| 三星电子 | 57300 | KRW | -1.55% |

| SK海力士 | 205000 | KRW | -2.15% |

| 铠侠 | 2333 | JPY | -2.18% |

| 美光科技 | 98.840 | USD | -4.21% |

| 西部数据 | 68.705 | USD | -3.63% |

| 南亚科 | 40.85 | TWD | -1.45% |

| 华邦电子 | 18.85 | TWD | 0.00% |

| 主控厂商 |

| 群联电子 | 539 | TWD | +0.75% |

| 慧荣科技 | 58.800 | USD | -1.52% |

| 联芸科技 | 54.14 | CNY | +2.44% |

| 点序 | 74.8 | TWD | -4.96% |

| 国科微 | 84.66 | CNY | +2.62% |

| 品牌/模组 |

| 江波龙 | 103.46 | CNY | +6.33% |

| 希捷科技 | 100.850 | USD | -1.74% |

| 宜鼎国际 | 259.5 | TWD | -1.52% |

| 创见资讯 | 89.2 | TWD | -1.11% |

| 威刚科技 | 86.5 | TWD | +0.12% |

| 世迈科技 | 21.350 | USD | -3.48% |

| 朗科科技 | 26.41 | CNY | +7.14% |

| 佰维存储 | 70.60 | CNY | +3.40% |

| 德明利 | 147.15 | CNY | +10.00% |

| 大为股份 | 19.03 | CNY | -3.06% |

| 封测厂商 |

| 华泰电子 | 37.80 | TWD | 0.00% |

| 力成 | 131.5 | TWD | -1.13% |

| 长电科技 | 40.83 | CNY | +0.42% |

| 日月光 | 176.0 | TWD | -2.76% |

| 通富微电 | 31.62 | CNY | +2.40% |

| 华天科技 | 11.80 | CNY | +0.34% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2