美光公布FY2024Q1财季(2023年9-11月)业绩,美光该季营收47.26亿美元,环比增长18%,同比增长16%;Non-GAAP下,经营亏损9.55亿美元,营业利润率由上季度的-30%收敛至-20%;净亏损10.48亿美元,较上季度净亏11.77亿美元有所收敛。

美光称该季业绩高于此前的指导上限,反映出美光强大的执行力和改进的定价。美光计划严格控制供应和产能投资,因为目前定价仍远未达到必要的ROI(投资回报率)水平。美光预计他们的定价在2024年继续走强,明年公司利润和财务业绩将有所改善。

数据来源:美光,图表制作:CFM闪存市场

具体来看:

DRAM收入34.27亿美元,占总收入73%,环比增长24.4%。DRAM Bit出货量环比增长约20%,DRAM ASP环比增长低个位数百分比。

NAND收入12.30亿美元,占总收入26%,环比增长2.1%。NAND Bit出货量环比减少约15%,NAND ASP环比增长约20%。

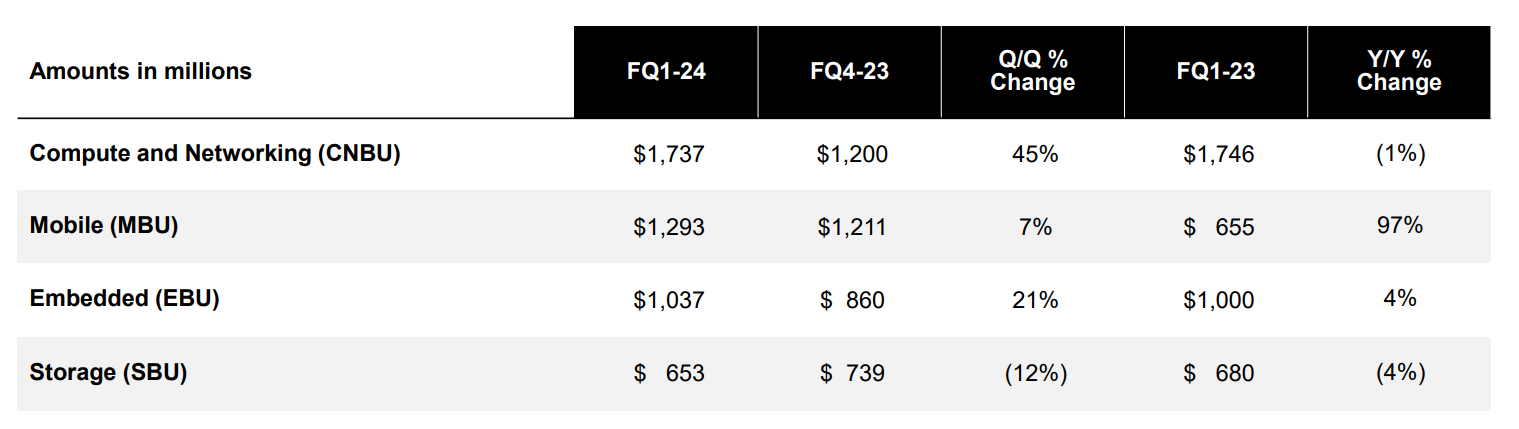

美光各事业部具体情况:

· Compute and Networking(CNBU)营收17.37亿美元,YoY-1%,QoQ 45%;该季度数据中心和客户端出货量均有增加,数据中心市场人工智能相关出货增加,客户端库存正常化令Bit出货量增长。

· Mobile(MBU)营收12.93亿美元,YoY+97%,QoQ+7%;由于客户库存水位恢复正常、智能手机出货量及平均容量增长推动了需求增加,MBU业绩继续表现强劲,较去年同期水平增长近一倍。

· Embedded(EBU)营收10.37亿美元,YoY+4%,QoQ+21%;

· Storage(SBU)营收6.53亿美元,YoY-4%,QoQ-12%。

产能与资本开支

美光预计2024财年资本支出在75亿美元至80亿美元之间,略高于去年的水平和之前的计划,主要是为了支持HBM3E的产量增长,不过其中美光认为2024财年WFE资本支出将同比下降。美光在马来西亚和台湾建设先进组装和测试设施,另外投资计划已获中国批准,正在继续此前宣布的西安封测厂扩建计划。

该季度末美光库存为82.76亿美元,库存周转天数为159天,较上季度170天环比下降。美光持有提前部分战略库存以优化成本和降低风险,美光称,若不包括这部分战略库存,季度末库存天数约为142天,仅比目标库存水平高出22天。

数据来源:美光,图表制作:CFM闪存市场

在技术领域,美光绝大多产能都位于行业前沿,包括DRAM中的1α (1-alpha)和1β (1-beta)制程工艺以及176层和232层NAND。其中,美光1β DRAM 和232层NAND节点到达成熟良率的速度均快于预期。美光有望在2025年使用极紫外光刻(EUV)量产1γ (1-gamma) DRAM。

由于生成式人工智能正处于发展早期阶段,预计将对改变商业和社会的各个方面产生颠覆性影响。而内存是支持GPU的人工智能服务器的核心,美光称已做好充分准备,推出了45年历史上最强劲的一系列新技术和产品。

终端市场

对于PC、移动、汽车和工业领域大多数客户来说,存储库存已经处于或接近正常水平。因此,这些市场的需求更接近真实终端市场需求。数据中心客户的存储产品库存正在改善,美光预计客户库存将在2024年上半年的某个时候接近该市场的正常水平。另外,在数据中心和PC市场中,DRAM产品正逐渐过渡到DDR5,美光预计在2024年初DDR5的销量将超越DDR4。

生成式人工智能应用将从数据中心扩展到边缘,最近市场发布了几款具有AI功能的PC和智能手机,另外,汽车和工业终端市场也将嵌入AI。边缘设备上的人工智能将进一步增强隐私、降低延迟、提高性能、提供更大的个性化等更多优点。

· 服务器

2023年数据中心服务器出货量出现两位数百分比下降后,预计2024年服务器总出货量将出现中个位数百分比增长。另一方面,随着AI发展,服务器客户预算将从传统服务器转移到人工智能服务器。一些客户推出的新款GPU和AI加速产品路线图显示对高带宽内存(HBM) 容量、性能和功耗的要求不断增加。

美光称其HBM3E产品收到了非常积极的客户反馈,与HBM3E的竞争产品相比,其性能提高了约 10%,功耗降低了约 30%。在第一财季,美光向许多主要合作伙伴提供了HBM3E样品,并且在资格认证方面取得了良好进展。美光科技目前正处于验证行业领先的 HBM3E 用于NVIDIA下一代 Grace Hopper GH200 和H200平台的最后阶段。

此外,美光的 LP5X还用于 Grace CPU,推动数据中心中LPDDR产品应用。美光有望在2024年初开始HBM3E量产,预计2024财年HBM将产生数亿美元收入,2025 年HBM收入将持续增长,并在2025年的某个时间HBM市场份额与其DRAM市场份额相匹配。

11月,美光推出了128GB 大容量模块,基于1β制程,不需要3D堆叠。该产品将被即将推出的新的CPU平台验证支持。该产品预计将于下季度开始量产,并在2025财年开始实现显著增长。

根据第三方独立机构评估,美光在第三季度结束时在数据中心 SSD 领域创下了创纪录的收入份额,这是其在数据中心SSD的收入份额连续第二个季度创纪录。

· PC

预计PC销量在连续两年出现两位数百分比下降之后,到2024年将出现低至中个位数百分比的增长。

美光预计PC OEM 厂商将在2024下半年开始增加搭载 AI 的 PC,每台额外增加4 -8GB DRAM容量,SSD平均容量也会增加。

美光基于1β的16Gb DDR5在本季度完成多个PC客户的的认证。美光QLC SSD bit出货量在第一财季也创下了新纪录。本月,美光还宣布推出Micron 3500 NVMe SSD,这是世界上首款具有200层以上NAND的高性能客户端 SSD。

· Mobile

在移动领域,智能手机需求显示出复苏迹象,预计2024年智能手机出货量将小幅增长。

美光预计智能手机OEM将在2024年开始大量生产支持人工智能的智能手机,每台额外增加4-8GB DRAM容量。

从长远来看,许多流行的生成式人工智能应用程序将出现在智能手机上,美光全新9.6Gbps LP5X将满足基于人工智能的移动应用的带宽要求。美光还开始对下一代 232层 NAND UFS 3.1 和1β DRAM 24Gb LP5X进行送样,以支持新兴 AI 基础模型的内存需求。

· 汽车和行业市场

工业和汽车市场边缘人工智能的扩散持续增加,对内存需求也将显著增加。预计支持人工智能的工业PC的内存容量比标准PC将增长3-5倍,与标准非AI视频摄像机相比,支持AI 的边缘视频安全摄像机的内存容量增加了8倍。

在需求改善和新车平台销量增长的推动下,美光汽车业务在第一财季创下了新的季度收入纪录。随着工业市场持续复苏,美光工业业务在第一财季实现了两位数的环比增长。

展望

整体上,美光预期2023年DRAM bit需求将在高个位数百分比范围内增长,高于之前对中个位数增长的预期;在NAND方面,预计2023年bit需求增长将在高十位数百分比范围内。

供应上,美光2024财年bit供应增长计划远低于DRAM和NAND的需求增长,美光将减少2024 财年的库存天数,预计2024日历年行业供应将低于DRAM和NAND的需求。

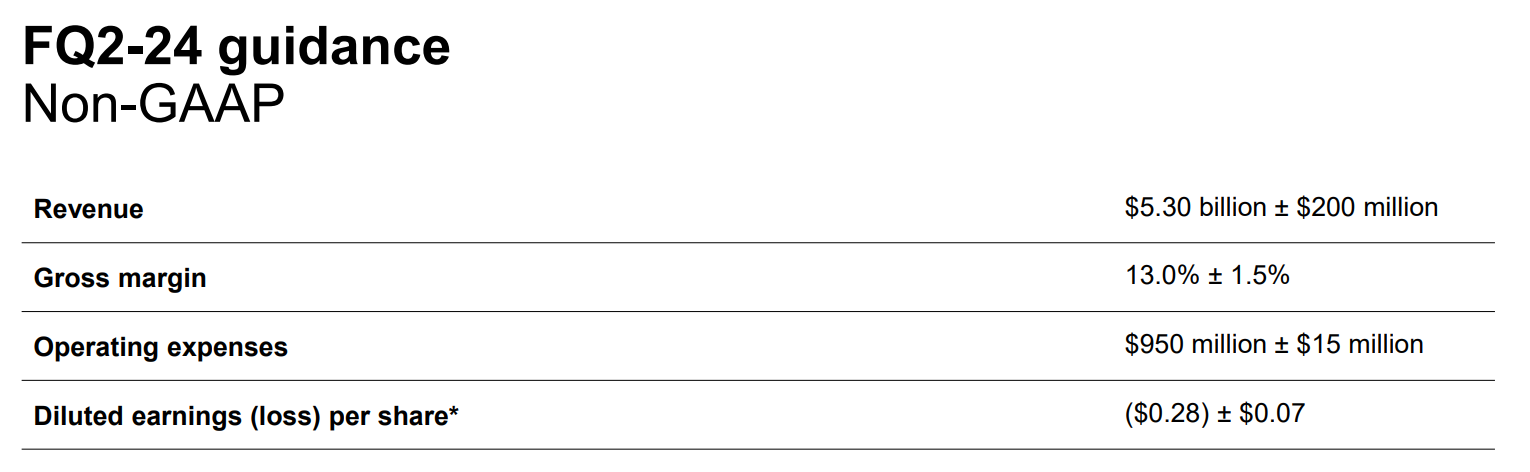

对于下一个季度(12月-2月)的业绩预期,美光预计营收区间为51~55亿美元,毛利率落在11.5%~14.5%,调整后每股亏损0.21至0.35美元,仍将亏损2.3~3.9亿美元但亏损幅度将大幅收减。

| 存储原厂 |

| 三星电子 | 55800 | KRW | 0.00% |

| SK海力士 | 180800 | KRW | -0.66% |

| 铠侠 | 1886 | JPY | +0.86% |

| 美光科技 | 76.640 | USD | -2.44% |

| 西部数据 | 40.830 | USD | -0.20% |

| 闪迪 | 32.280 | USD | +0.03% |

| 南亚科 | 37.20 | TWD | +0.27% |

| 华邦电子 | 15.95 | TWD | +1.59% |

| 主控厂商 |

| 群联电子 | 449.0 | TWD | +1.24% |

| 慧荣科技 | 44.290 | USD | -0.45% |

| 联芸科技 | 40.56 | CNY | +1.65% |

| 点序 | 55.5 | TWD | +1.28% |

| 国科微 | 69.40 | CNY | +0.78% |

| 品牌/模组 |

| 江波龙 | 75.40 | CNY | +2.38% |

| 希捷科技 | 82.150 | USD | -0.01% |

| 宜鼎国际 | 240.0 | TWD | +0.63% |

| 创见资讯 | 103.5 | TWD | +0.98% |

| 威刚科技 | 83.8 | TWD | +2.44% |

| 世迈科技 | 17.030 | USD | -1.39% |

| 朗科科技 | 24.07 | CNY | +0.21% |

| 佰维存储 | 61.52 | CNY | +2.88% |

| 德明利 | 126.58 | CNY | +3.52% |

| 大为股份 | 13.89 | CNY | +2.51% |

| 封测厂商 |

| 华泰电子 | 33.40 | TWD | +1.83% |

| 力成 | 111.5 | TWD | 0.00% |

| 长电科技 | 33.02 | CNY | +0.92% |

| 日月光 | 138.5 | TWD | +1.09% |

| 通富微电 | 25.37 | CNY | +0.87% |

| 华天科技 | 9.80 | CNY | 0.00% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2