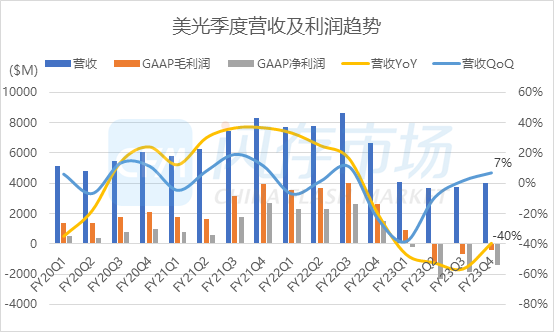

营业收入度过低点,自上季度开始已经连续两个季度环比恢复增长,并在下个季度继续增长,不过盈利改善还需时日,在连续四个季度亏损48.62亿美元后,美光预计下季度(9月-11月)每股亏损1美元至1.07美元,净亏损幅度依然超过10亿美元,昨夜美光公司股价在美股盘后跌3.61%。

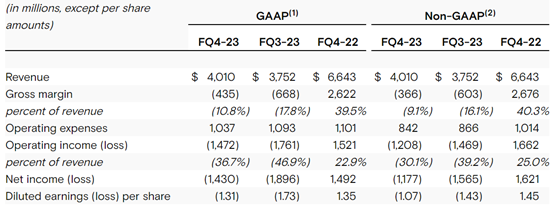

美光公布2023财年第四财季(2023年6-8月)业绩,据公告显示,其本季度营收40.1亿美元,环比增长7%,同比减少40%,净亏损11.77亿美元(上季度-15.65亿美元,去年同期盈利16.21亿美元),亏损幅度较上季度减少,营业利润率也由上季度的-39%收减为-30%。

美光表示,客户库存调整还在继续,不过智能手机和PC客户的库存水位已经回到正常,大多数汽车客户的库存也处于正常水位,服务器客户库存将在2024年初期恢复正常。同时因价格变化近期需求持续增强,一些客户已对DRAM和NAND进行战略性采购,以应对随市场开始复苏低价无法持续的情况。美光预计整个2024财年的定价和盈利能力都会有所改善,尤其在明年下半年毛利润将会回正。

数据来源:美光,图表制作:CFM闪存市场

来源:美光

具体来看,

DRAM收入28亿美元,占总收入的69%,环比增长3%。DRAM bit出货量环比增长15%左右,DRAM ASP环比高个位数减少。

NAND Flash收入12亿美元,占总收入的30%,环比减少19%。NAND Flash bit出货量环比增长40%,ASP环比减少15%左右。

美光各事业部具体情况

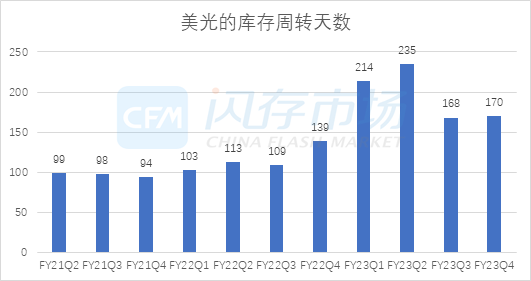

美光库存

该季度末美光库存为83.87亿美元,库存周转天数为170天,上季度为168天。美光称,已经看到库存天数目前有所改善,预计到明年3月时(进入美光2024财年下半年),距离目标库存仅高出几周的时间。美光明确表示,库存水平和盈利情况将是决定美光晶圆开工和产能规划的主要因素。

数据来源:美光,图表制作:CFM闪存市场

应用市场变化

数据中心市场:虽然AI服务器需求旺盛,但无法抵消传统通用型服务器需求低迷的影响,美光预计整体2023年服务器出货量将较2022年减少,预计服务器出货量在2024年将恢复增长以满足不断增长的工作负载需求。美光相信其数据中心业务收入已经触底,在9-11月季度收入将出现增长,同时在强大的产品组合(HBM3E/D5/LPDRAM/eSSD)的带动下,2024年和2025年将保持着强劲的势头。美光的HBM3E已经通过英伟达的产品认证,并将于2024年早些时候开始生产,预计将会给2024年的收入带来一定贡献。

PC市场:美光预计2023年PC出货量将以双位数速度减少,但在2024年恢复5%左右的增长。美光表示,在本季度,LPDRAM在超薄型笔记本中的应用需求加速;基于1β制程的D5将在下个季度实现收入;SSD QLC bit出货量已经连续两个季度创纪录。

Mobile市场:美光预计2023年智能手机出货量将减少5%,2024年恢复5%的增长。由于价格弹性以及在高端手机采用更大存储容量的推动下,手机单机容量持续成长,目前销售的智能手机中约有三分之一至少配备 8GB DRAM+256GB NAND,比一年前的数字增长超过了7%。

汽车和工业市场:美光的汽车收入创纪录新高,工业市场续期也已经出现恢复迹象,尤其是出货量的增长恢复预计将持续到2024年。

产能与资本开支

美光重新部署了部分未充分利用的设备以支持领先节点的产量提升,转换设备使得DRAM 和 NAND 整体晶圆产能大幅结构性减少,也令wafer start数量大幅低于低于2022年的水平。而这种状态也将持续到2024年。

美光2024财年资本开支将略高于2023财年的70亿美元,其中WFE设备支出要低于2023财年,封装测试支出较2023财年增长两倍,主要为支持HBM3E的生产。

未来展望

美光预计2023年DRAM bit需求增长5%,NAND Flash bit需求增长10%-20%。尽管宏观经济环境依然有着不确定性,美光预计在终端需求恢复、库存正常化以及单机容量的增长和AI的持续推动下,2024年DRAM bit需求增长超过15%,NAND Flash bit需求增长超过20%。

而2023年DRAM和NAND Flash bit供应均较2022年减少。美光预计2024年行业DRAM和NAND Flash bit供应增长速度将低于需求速度,2024年将会是一个产业恢复之年。

对于下一个季度(9-11月)的业绩预期,美光预计收入将落于42-46亿美元,毛利率落于-6%~-2%,调整后每股亏损1美元至1.14美元,即亏损幅度依然超过10亿美元。

| 存储原厂 |

| 三星电子 | 55800 | KRW | 0.00% |

| SK海力士 | 180800 | KRW | -0.66% |

| 铠侠 | 1886 | JPY | +0.86% |

| 美光科技 | 76.710 | USD | -2.35% |

| 西部数据 | 40.911 | USD | 0.00% |

| 闪迪 | 32.335 | USD | +0.20% |

| 南亚科 | 37.20 | TWD | +0.27% |

| 华邦电子 | 15.95 | TWD | +1.59% |

| 主控厂商 |

| 群联电子 | 449.0 | TWD | +1.24% |

| 慧荣科技 | 44.290 | USD | -0.45% |

| 联芸科技 | 40.56 | CNY | +1.65% |

| 点序 | 55.5 | TWD | +1.28% |

| 国科微 | 69.40 | CNY | +0.78% |

| 品牌/模组 |

| 江波龙 | 75.40 | CNY | +2.38% |

| 希捷科技 | 82.180 | USD | +0.02% |

| 宜鼎国际 | 240.0 | TWD | +0.63% |

| 创见资讯 | 103.5 | TWD | +0.98% |

| 威刚科技 | 83.8 | TWD | +2.44% |

| 世迈科技 | 17.060 | USD | -1.22% |

| 朗科科技 | 24.07 | CNY | +0.21% |

| 佰维存储 | 61.52 | CNY | +2.88% |

| 德明利 | 126.58 | CNY | +3.52% |

| 大为股份 | 13.89 | CNY | +2.51% |

| 封测厂商 |

| 华泰电子 | 33.40 | TWD | +1.83% |

| 力成 | 111.5 | TWD | 0.00% |

| 长电科技 | 33.02 | CNY | +0.92% |

| 日月光 | 138.5 | TWD | +1.09% |

| 通富微电 | 25.37 | CNY | +0.87% |

| 华天科技 | 9.80 | CNY | 0.00% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2