本报告一共42页,完整报告内容包括存储市场规模、存储容量和存储市场的未来增长、SSD和嵌入式产品等的发展应用、各应用市场的变化、NAND Flash和DRAM的技术发展等等。如您需要获取此报告的完整版或者有白皮书赞助与合作事宜,请与我们联系:Service@ChinaFlashMarket.com

经历连续两年高增长后,2022年全球存储行业的发展脚步放缓了许多,面对逆风局下的重重挑战,CFM闪存市场发布了《2022全球存储市场趋势白皮书》,围绕存储芯片的应用趋势、技术发展、竞争格局与市场机会展开深度分析,剖析消费终端、企业服务器、智能汽车等存储应用中蕴藏的机遇与挑战,对存储行业展开全面分析和展望。

报告目录

一、2021年至2022年存储市场变化分析

1.NAND Flash向高存储密度方向持续发展

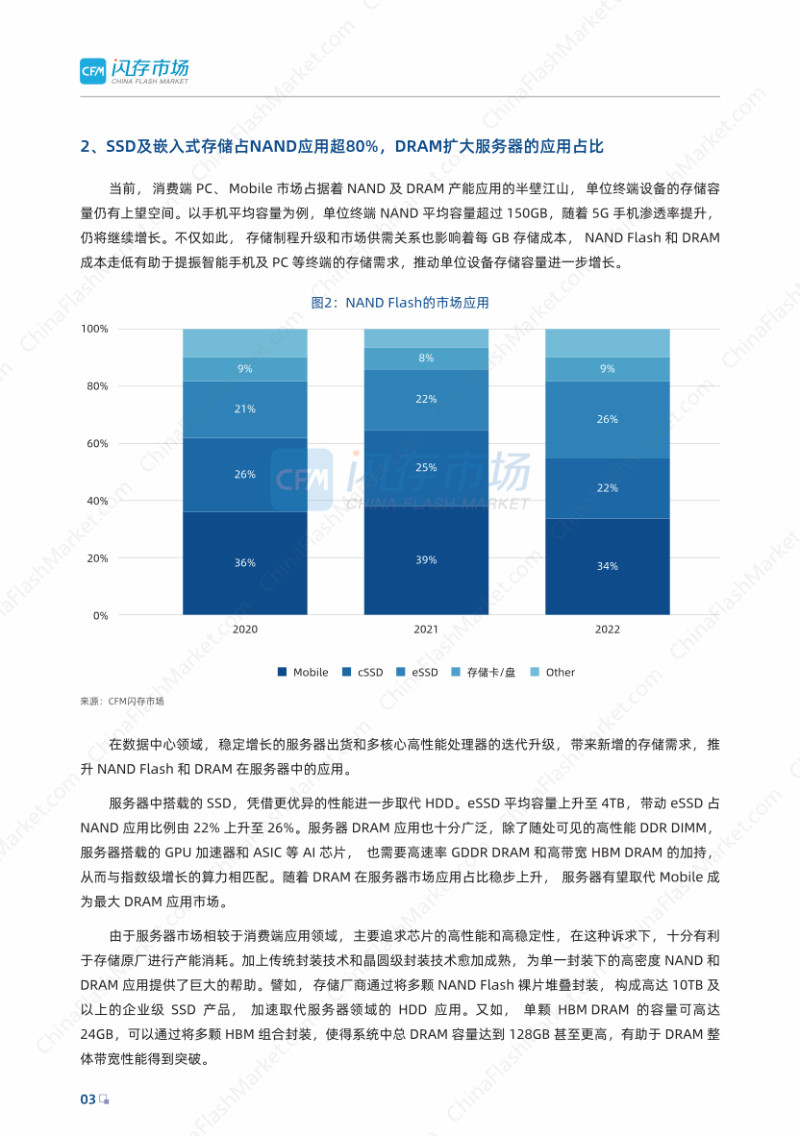

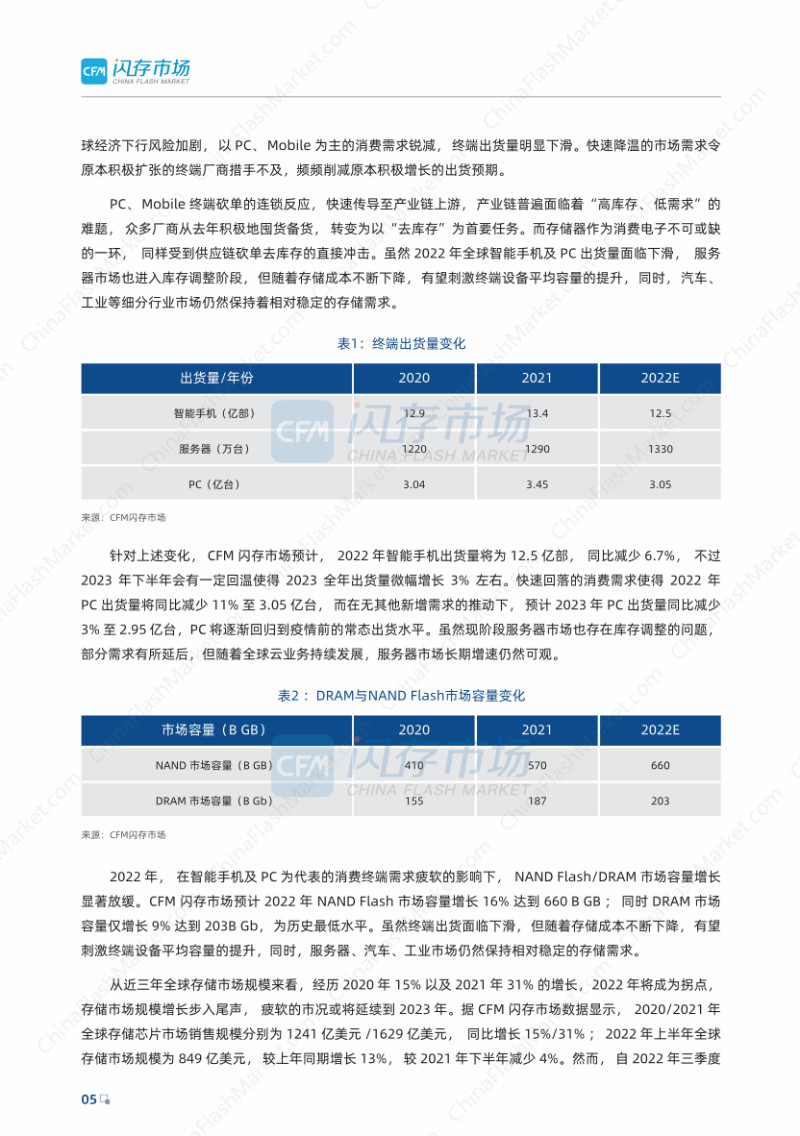

2.SSD及嵌入式存储占NAND应用超80%,DRAM扩大服务器的应用占比

3.全球存储市场规模连续增长步入尾声,供需状况生变

二、存储供应格局和技术发展分析

1.SK海力士收购英特尔NAND Flash及SSD业务,存储供应格局不断演变

2.DRAM迈入1β制程节点,3D NAND进入200层时代

3.存储原厂调整供应策略,NAND Flash市场竞争加剧

三、嵌入式存储产品行情、应用及发展分析

1.2022年移动终端出货下滑,嵌入式存储价格回落

2.嵌入式存储朝高速传输方向发展,终端平均容量将持续增长

3.智能可穿戴头显设备的存储需求备受关注

4.汽车智能化的发展推动汽车存储应用加速落地

四、SSD行情、应用及发展分析

1.2022年PC需求疲软,SSD价格持续下降

2.成本下降助推PCIe SSD扩大应用,PCIe 4.0 SSD渗透率提升

3.企业级存储市场迎来发展契机,国产企业级SSD厂商快速成长

五、存储市场的未来展望

1.AI云计算的高速发展,对高性能存储器带来新需求

2.QLC NAND有望在移动端应用取得突破性进展

3.全新服务器处理器带动DDR5渗透率加速提升

4.安防监控、家庭云、机器人等应用,给存储市场带来更多的增长空间

| 存储原厂 |

| 三星电子 | 55800 | KRW | 0.00% |

| SK海力士 | 180800 | KRW | -0.66% |

| 铠侠 | 1886 | JPY | +0.86% |

| 美光科技 | 78.560 | USD | -1.53% |

| 西部数据 | 40.910 | USD | +0.32% |

| 闪迪 | 32.270 | USD | -1.77% |

| 南亚科 | 37.20 | TWD | +0.27% |

| 华邦电子 | 15.95 | TWD | +1.59% |

| 主控厂商 |

| 群联电子 | 449.0 | TWD | +1.24% |

| 慧荣科技 | 44.490 | USD | -1.37% |

| 联芸科技 | 40.56 | CNY | +1.65% |

| 点序 | 55.5 | TWD | +1.28% |

| 国科微 | 69.40 | CNY | +0.78% |

| 品牌/模组 |

| 江波龙 | 75.40 | CNY | +2.38% |

| 希捷科技 | 82.160 | USD | -0.65% |

| 宜鼎国际 | 240.0 | TWD | +0.63% |

| 创见资讯 | 103.5 | TWD | +0.98% |

| 威刚科技 | 83.8 | TWD | +2.44% |

| 世迈科技 | 17.270 | USD | +0.23% |

| 朗科科技 | 24.07 | CNY | +0.21% |

| 佰维存储 | 61.52 | CNY | +2.88% |

| 德明利 | 126.58 | CNY | +3.52% |

| 大为股份 | 13.89 | CNY | +2.51% |

| 封测厂商 |

| 华泰电子 | 33.40 | TWD | +1.83% |

| 力成 | 111.5 | TWD | 0.00% |

| 长电科技 | 33.02 | CNY | +0.92% |

| 日月光 | 138.5 | TWD | +1.09% |

| 通富微电 | 25.37 | CNY | +0.87% |

| 华天科技 | 9.80 | CNY | 0.00% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2