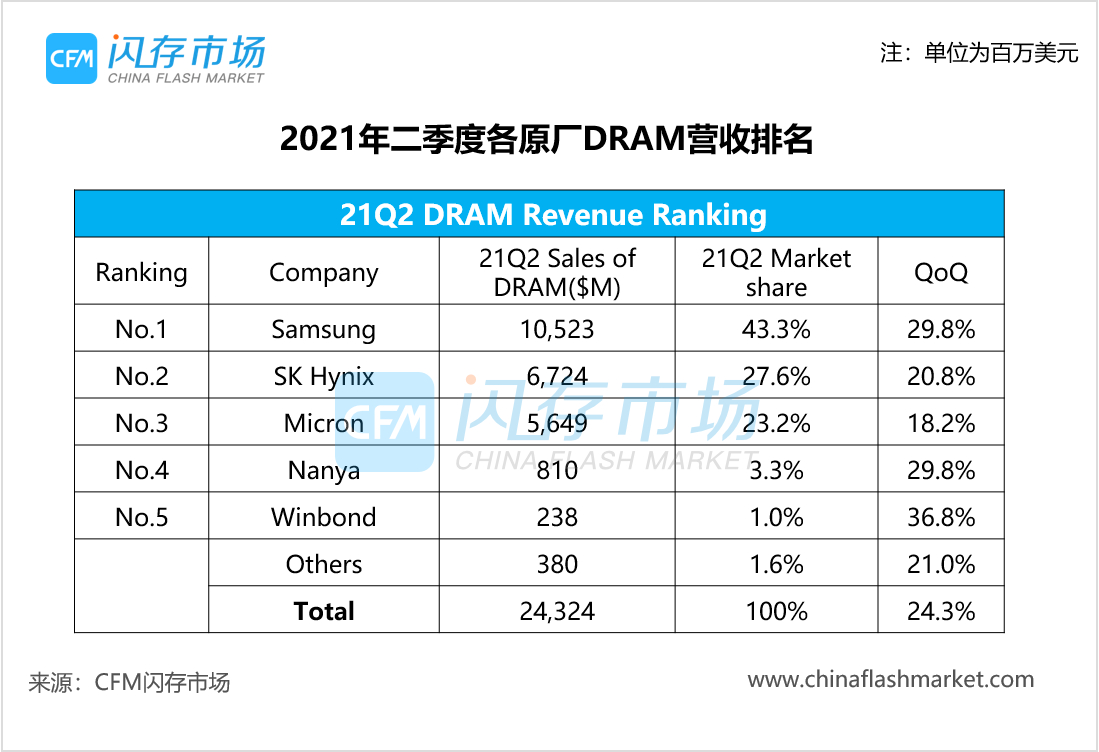

虽然二季度移动需求不佳,但服务器与PC市场表现强劲,在供应吃紧的情况下带动DRAM芯片平均售价涨幅超过预期,其中三星、SK海力士、美光的Q2 DRAM ASP环比上涨幅度均接近20%。整体来看,2021年二季度DRAM总体销售规模达243.2亿美元,环比增长24.3%,仅次于2018Q2的257亿美元和2018Q3的280亿美元的季度历史高点,创近三年新高。

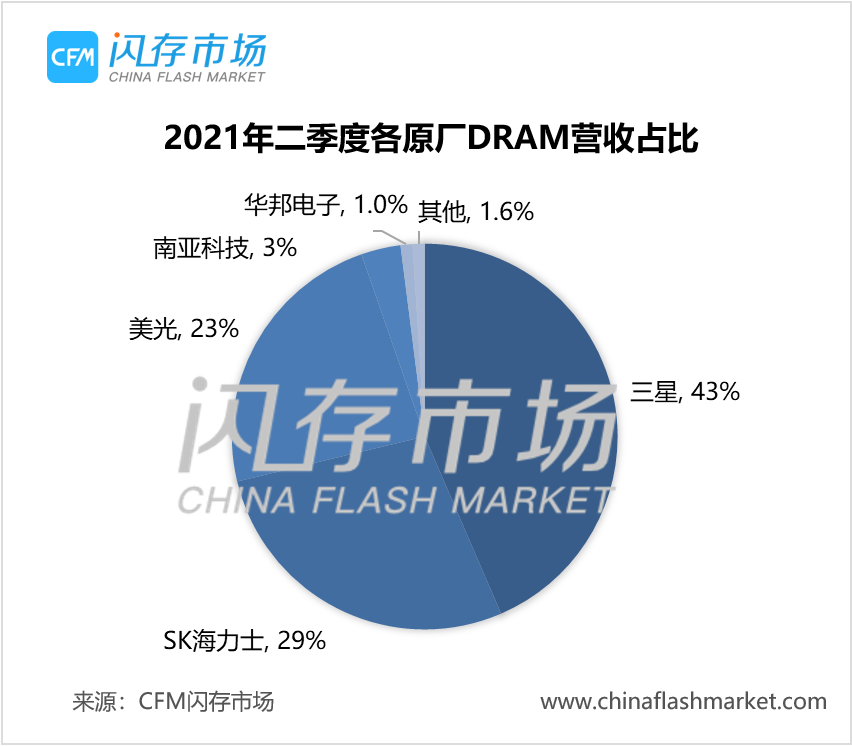

具体来看,三星在二季度DRAM销售收入达105亿美元,占比43%;SK海力士二季度DRAM销售收入达67亿美元,占比28%;美光二季度DRAM收入达56亿美元,占比23%;南亚科技的二季度DRAM销售收入达8亿美元,环比增长30%,占比3%;华邦电子二季度DRAM销售收入达2亿美元,环比增长37%,占比1%。

各原厂对未来的展望和规划

三星预计2021年全年DRAM bit增长在20%左右。三星依然看好下半年需求,三星将推动向15nm DRAM产能转换,并将于下半年开始实现基于EUV工艺的14nm DRAM量产,并扩大EUV技术在DRAM制造中的应用。

SK海力士表示,1z nm DRAM产品已经在二季度全面量产,下半年其将推动基于1Znm技术的16Gb DRAM产能扩张;基于EUV工艺的1αnm DRAM产品已经量产,并将于下半年开始给客户供货。另外下半年也将带来DDR5产品。

美光表示1α nm DDR4产品已经在PC平台获多项资格认证,下半年将带来DDR5产品。目前终端需求并未得到完全的满足,预计到2022年存储芯片的供应都将持续保持“紧张”。

南亚科技表示,自去年底DDR3涨幅已超过1倍,带动二季度DRAM平均售价环比增长30%。南亚科技对整体市场需求持谨慎乐观态度,预计整体第三季的内存价格仍可望持续较第二季上扬。

华邦电子表示,目前产能持续满载,加上涨价效益逐渐反映,第三季毛利率预计再成长。

在供需各方因素综合作用下三季度存储行情延续涨势,根据CFM闪存市场信息得知,存储原厂已经对PC OEM、服务器、智能手机三大应用客户的三季度合约价全面涨价。尽管目前看存储市场各领域需求有撑,然而冷静分析下,在PC及智能手机客户砍单动作背后,如今的存储市场供需关系已经由全面供不应求转变为结构性供需失衡。尤其终端客户库存风险高以及长短料严重的现状不容忽视,有可能导致Q3成为今年存储行情“分水岭”,加上上游资源释出增加,Q4则有可能增长乏力甚至存在降价风险。

| 存储原厂 |

| 三星电子 | 53200 | KRW | -5.17% |

| SK海力士 | 164800 | KRW | -9.55% |

| 铠侠 | 1518 | JPY | -19.38% |

| 美光科技 | 68.245 | USD | +5.45% |

| 西部数据 | 31.830 | USD | +4.22% |

| 闪迪 | 31.550 | USD | +4.78% |

| 南亚科 | 37.00 | TWD | -9.98% |

| 华邦电子 | 16.85 | TWD | -9.89% |

| 主控厂商 |

| 群联电子 | 501 | TWD | -9.89% |

| 慧荣科技 | 42.580 | USD | +3.55% |

| 联芸科技 | 38.75 | CNY | -15.80% |

| 点序 | 56.4 | TWD | -9.90% |

| 国科微 | 56.89 | CNY | -15.92% |

| 品牌/模组 |

| 江波龙 | 72.48 | CNY | -20.00% |

| 希捷科技 | 69.190 | USD | +3.69% |

| 宜鼎国际 | 234.0 | TWD | -10.00% |

| 创见资讯 | 93.6 | TWD | -10.00% |

| 威刚科技 | 81.7 | TWD | -9.92% |

| 世迈科技 | 15.810 | USD | +4.08% |

| 朗科科技 | 22.05 | CNY | -19.99% |

| 佰维存储 | 57.00 | CNY | -15.29% |

| 德明利 | 113.99 | CNY | -10.00% |

| 大为股份 | 13.15 | CNY | -9.99% |

| 封测厂商 |

| 华泰电子 | 32.00 | TWD | -9.99% |

| 力成 | 115.0 | TWD | -9.80% |

| 长电科技 | 30.93 | CNY | -10.01% |

| 日月光 | 134.5 | TWD | -9.73% |

| 通富微电 | 23.89 | CNY | -9.98% |

| 华天科技 | 9.40 | CNY | -9.96% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2