外媒报道,由于寒流侵袭导致美国得克萨斯州电力供应严重不足,三星电子宣布,因应公共用电需求,其位于德州奥斯汀的晶圆厂逐步停工。此外,停电事件还影响了恩智浦和英飞凌,所有受影响的企业都遵守规定,停止了芯片生产。

三星电子方面表示,工厂事先收到了供电中断通知。为最大限度地减少损失,已提前采取了应对措施,目前正在等待供电恢复。三星电子表示,一旦重新恢复供电,将立即恢复生产,但并不知道何时能恢复正常供电。

一周内接连发生的日本福岛地震、德州停电事件,使原本就已经极度紧缺的全球芯片供应链雪上加霜,全球芯片缺货潮无疑将进一步加剧,甚至可能再次引发新一轮芯片涨价潮。

三星奥斯汀工厂停电导致全球近5%逻辑芯片停工,对存储产业又有何影响?

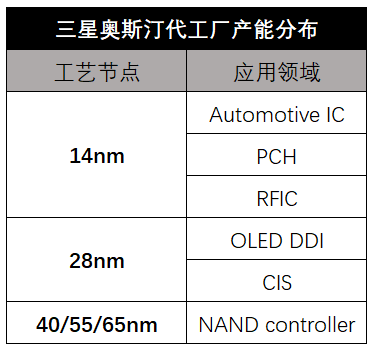

据悉,三星位于德州奥斯汀的晶圆厂并不是存储芯片生产基地,其主要产品为14nm、28nm以及部分成熟制程的逻辑芯片,约占三星逻辑芯片产能近30%。数据显示,三星电子占全球晶圆代工约16%市场份额,如此推算,三星奥斯汀工厂承担了全球近5%逻辑芯片产能。

来源:公开信息

全球半导体产业链关系密切,环环相扣,占比如此大的逻辑芯片工厂停产对存储产业发展也将产生深远的影响。

1、逻辑芯片产能损失影响终端设备出货,消费类终端厂商或推动大容量存储产品采购比例,提高产品单价

消息称,此次遭遇停电的三星奥斯汀工厂主要客户群包括高通、英特尔甚至部分主流电动汽车厂,产品种类涉及射频芯片、集成南桥、显示器IC、CIS等多种电子元器件。无论智能手机、PC还是电动汽车,整机组装时各种元器件缺一不可,此次停工势必会影响终端产品交付。

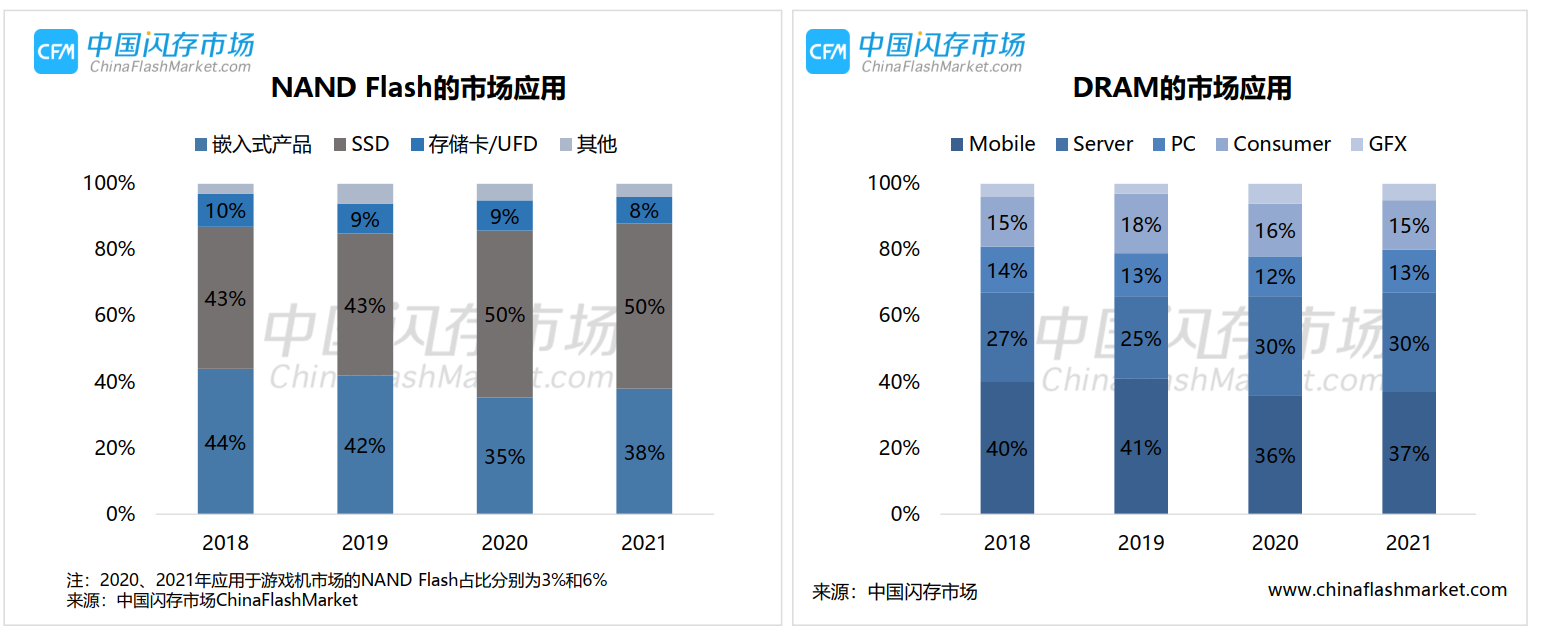

当前,存储芯片的主要出海口包括以嵌入式产品为主的智能手机市场、以SSD为主的PC、笔记本、企业级数据中心市场以及存储卡系列产品,终端设备出货降低,势必会影响对存储设备的需求。

对目前消费类终端产品,其定价区间主要通过存储容量划分,因此对终端厂商来讲,采用更大容量的存储产品可以提升产品单价,或许可以些许弥补由销售数量限制带来的损失。

2、全球晶圆产能遇严峻挑战,主控芯片短缺将进一步加剧

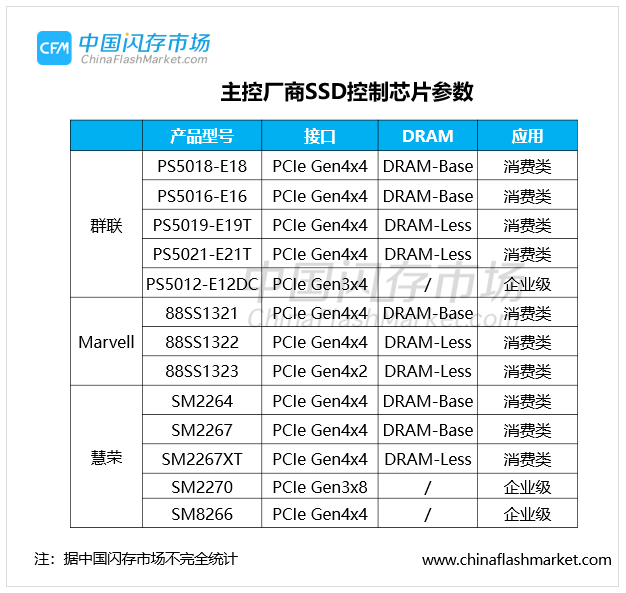

目前,除三星、SK海力士等存储原厂能够以IDM模式生产一系列存储芯片之外,全球主要的主控芯片厂均需要与晶圆代工厂深度绑定以获得产能资源。

在去年底晶圆代工产能短缺浪潮中,由于上游台积电、联电、中芯国际等芯片代工厂以及下游封测厂产能满载。市场消息表明,群联、慧荣等主控厂商已经无法满足客户需求,尤其是SATA主控,并考虑提升价格,国产主控厂商得一微也发布涨价函,最高涨幅达50%。

据悉,目前主控芯片主要采用40nm、55nm等成熟工艺,部分先进产品可能采用14nm或28nm制程。而消息显示,三星奥斯汀工厂就主要生产14nm、28nm、40nm、55nm等制程工艺。

由此不难推测,此次停电事件将进一步加剧主控芯片产能短缺,并影响SSD、eMMC、UFS等存储产品产能。

另一方面,在产能有限的前提下,主控厂商可能将更多精力集中在利润率更高的企业级市场,而利润率相对薄弱的渠道市场则可能能够取得的资源更少。然而,由于存储产业链极为复杂,主控厂商能否酝酿下一波涨价潮,还需进一步观察。

资料显示,2020年慧荣科技发布了企业级PCIe 4.0 NVMe SSD控制芯片SM8266,将实现企业级SSD从PCIe 3.0向PCIe 4.0过渡。

群联发布全新一代可定制化企业级SSD解决方案FX系列,是为特殊专用储存市场(Purpose-built Storage Market) 所设计的FXSSD解决方案,采用的是全新12通道 (12-Channels) 以及ARM Cortex R5架构的FX SSD方案,更好地服务于高速运算、人工智能(AI)、应用服务器、以及超大规模数据中心。

3、短期出货量受限,长期有助于存储原厂向高容量产品迭代,三星可能借机进行策略调整,节省主控芯片消耗

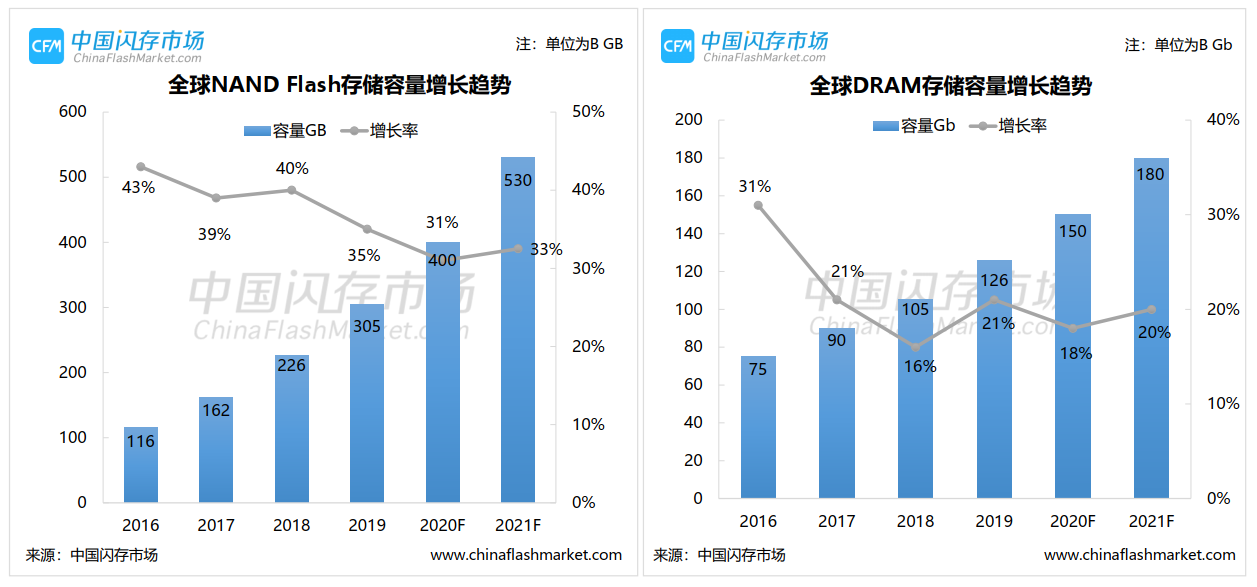

根据中国闪存市场ChinaFlashMarket数据,2020年全球NAND Flash市场销售规模超过560亿美元,较2019年增长21%,全球NAND Bit出货量达4000亿GB,年增幅31%;DRAM市场规模达670亿美元,Bit出货量达1500亿Gb,增长率18%。

短期来看,逻辑芯片短缺势必影响终端产品交付数量,从而抑制对存储芯片的市场需求。然而,从长期来看,有助于原厂向利润率更高的高容量产品迭代。

来源:公开信息

尤其对于三星来讲,旗下晶圆代工厂停电直接影响自身主控芯片供应,因此其很有可能借机做出策略调整,进一步提升大容量存储产品生产比例,以节省主控芯片消耗。根据中国闪存市场预计,到2021年年中,各大原厂将纷纷提升1XX层3D NAND产出比例至35%。

4、汽车行业“缺芯”危机加剧,大容量存储设备或可解汽车存储设备寿命问题,然短期内恐难改变

随着去年下半年汽车行业复苏优于预期,加上全球主要经济体为实现“碳中和”制定规划,电动汽车销量激增,叠加晶圆产能紧缺,引发了全球车厂“缺芯”危机,甚至造成部分车企停产、高价求芯的窘境。

此次三星奥斯汀工厂,加上主要针对车用半导体的恩智浦、英飞凌等企业停产,无疑将使汽车“缺芯”危机雪上加霜。

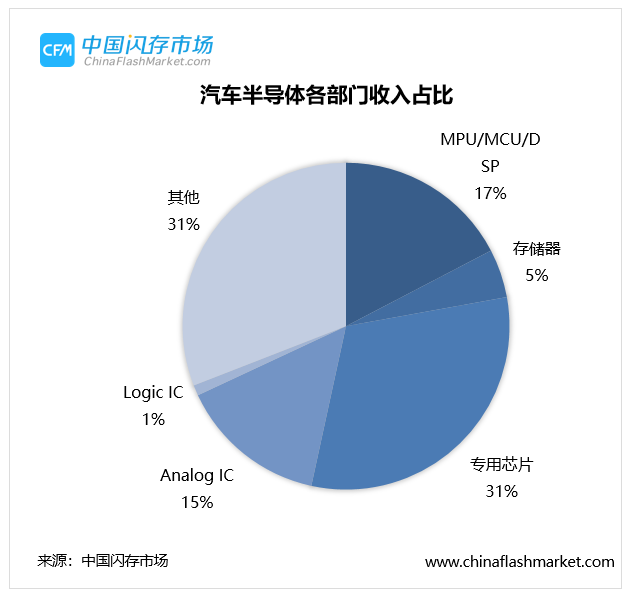

对于存储厂商来讲,汽车市场更是意义非凡,随着汽车朝着电动化、智能化、网联化、共享化方向发展,电子元器件占整车成本呈加速提升态势,至2030年占比则有望进一步提升至 50%,而存储技术是其中不可缺少的一环,约占汽车半导体收入5%。

目前,汽车产品中主要是信息娱乐系统、动力系统和ADAS(高级驾驶辅助)系统中需要使用存储设备,随着自动化程度越高,所需的存储容量也随之增长。在当前新能源汽车市场势头正盛之际,芯片产能紧缺已经成为影响行业发展的瓶颈之一,短期来看,也将对车用存储设备需求造成影响。

由于汽车产品承载的是生命之重,因此对安全性、可靠性等方面要求极高,由此前的特斯拉因eMMC召回事件得到教训,对于擦写次数有限的闪存存储设备来讲,在闪存颗粒一致的条件下,尽可能选择更大的容量将有效提升产品寿命。

当然不同于消费电子,汽车等行业客户产品验证周期更长,因此短期内很难看到改变,但是相信随着原厂技术的不断迭代,加上汽车智能化不断提高,所需的存储容量呈上升趋势,车用存储设备容量必然逐渐上升。

5、三星奥斯汀工厂停电致全球5%逻辑芯片产能停工,对存储行情走势影响仍需密切观察

自去年下半年起,8英寸晶圆代工产能紧缺已经席卷整个产业链,NAND原厂正处于9X层向1XX层技术升级阶段,DRAM原厂由于控制资本支出,美光停电刺激,加上封装、PCB板等原材料涨价、缺货影响。消费类NAND Flash指数自去年底开始逐步上扬,据中国闪存市场ChinaFlashMarket数据,自2020年12月截止2021年2月10日,消费类NAND Flash指数累计上涨11.7%。

当前,大陆市场刚刚从春节假期中陆续复工,此次停电事件对存储行情影响还未得以体现,加上日本福岛地震事件,对产业链必将产生深远的影响。具体后市将如何发展,敬请关注中国闪存市场后续报道。

自去年下半年起,芯片短缺已经席卷全球产业链,2021年由于PC笔记本需求持续强劲,数据中心市场需求逐步回暖,业内普遍看好今年存储市场需求。然而,近期接连发生的福岛地震,德州冬季风暴,使得供应端再添变数,短期内存储设备需求将产生抑制作用,然而长期来看,也会推动产业向更高容量技术升级。

| 存储原厂 |

| 三星电子 | 56000 | KRW | -0.71% |

| SK海力士 | 176700 | KRW | +4.68% |

| 美光科技 | 102.640 | USD | -0.12% |

| 英特尔 | 24.500 | USD | +0.25% |

| 西部数据 | 66.430 | USD | +0.83% |

| 南亚科 | 35.85 | TWD | -2.18% |

| 华邦电子 | 18.05 | TWD | +1.40% |

| 主控厂商 |

| 群联电子 | 471.0 | TWD | +1.51% |

| 慧荣科技 | 54.930 | USD | +0.24% |

| 美满科技 | 92.510 | USD | -0.46% |

| 点序 | 54.1 | TWD | +0.93% |

| 国科微 | 64.25 | CNY | -5.50% |

| 品牌/模组 |

| 江波龙 | 83.00 | CNY | -5.16% |

| 希捷科技 | 99.620 | USD | -0.30% |

| 宜鼎国际 | 235.0 | TWD | +1.95% |

| 创见资讯 | 92.2 | TWD | +0.44% |

| 威刚科技 | 90.9 | TWD | +0.55% |

| 世迈科技 | 17.650 | USD | +1.38% |

| 朗科科技 | 21.71 | CNY | -1.00% |

| 佰维存储 | 56.40 | CNY | -5.21% |

| 德明利 | 76.53 | CNY | -5.17% |

| 大为股份 | 11.18 | CNY | -6.83% |

| 封测厂商 |

| 华泰电子 | 36.55 | TWD | 0.00% |

| 力成 | 125.0 | TWD | +0.81% |

| 长电科技 | 38.92 | CNY | -5.19% |

| 日月光 | 156.5 | TWD | +1.95% |

| 通富微电 | 29.66 | CNY | -6.99% |

| 华天科技 | 11.76 | CNY | -4.62% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2