存储产业经历2019年寒冬,原本有望在2020年重启动能,然而一场突如其来的“疫情”成为全球存储产业快速成长的绊脚石。由于“疫情”大爆发,导致全球经济、制造业,以及消费类电子产品、汽车行业等需求遭遇重创,2020年第一季度存储产业成长遇阻,第二季度存储产业链企业可谓处境艰难,部分中小型企业甚至面临生存考验。面对“疫情”的不确定性,后续存储行情将如何发展?

2019年全球存储产业由于NAND Flash和DRAM产能供过于求,以及价格行情大幅度波动,规模较2018年减少33%至1080亿美元,不仅创历史最大跌幅,而且存储芯片销售额也回到了2年前的水平。

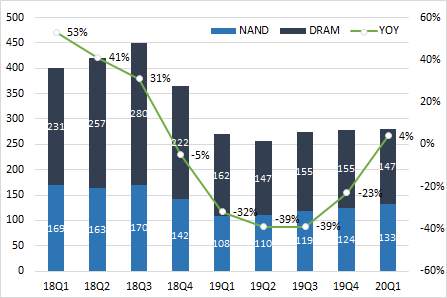

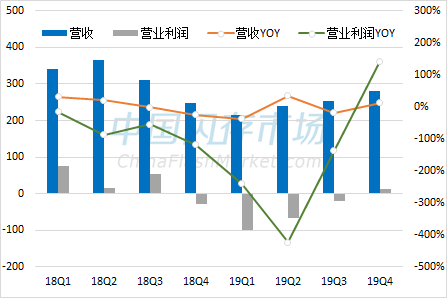

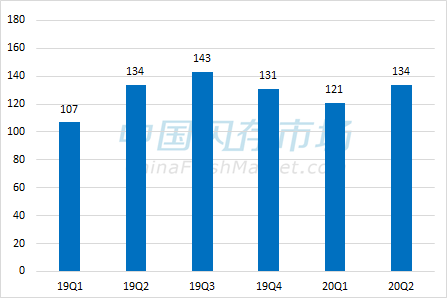

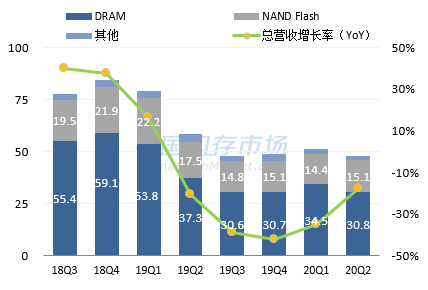

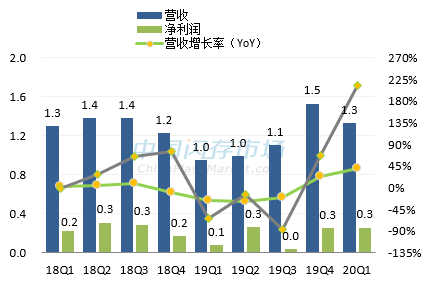

2020年首季全球存储产业原本有望在5G手机、数据中心建设等需求带动下快速增长,但受突如其来“疫情”影响,阻碍了存储产业快速成长的步伐,全球存储产业仅同比个位数增长。据中国闪存市场ChinaFlashMarket数据,2020年首季全球存储市场(包括DRAM和NAND Flash)销售额280亿美元,环比持平,同比增长4%,也终结了连续5个季度下滑的趋势。

存储产业季度销售额及同比变化

中国闪存市场网www.chinaflashmarket.com,单位:百万美金

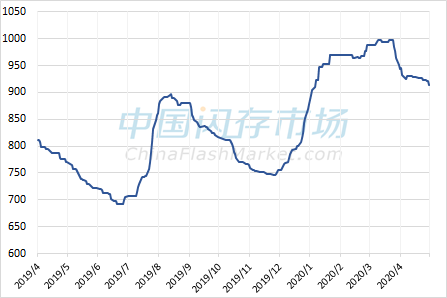

消费类NAND Flash综合价格指数走势图

中国闪存市场网www.chinaflashmarket.com,数据截止至2020年4月30日

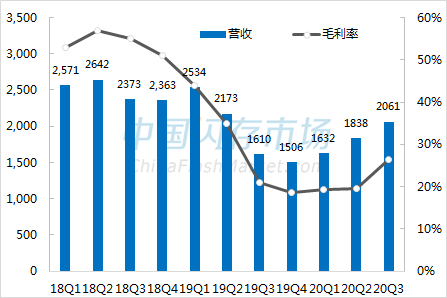

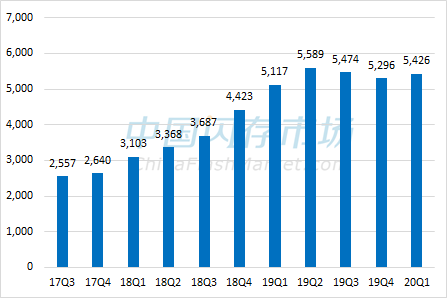

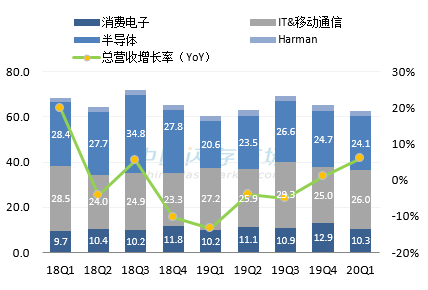

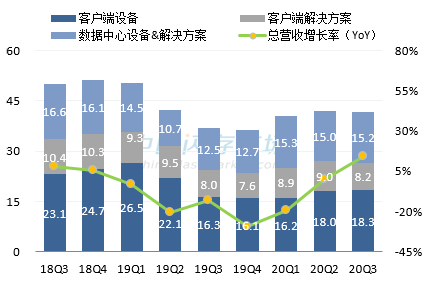

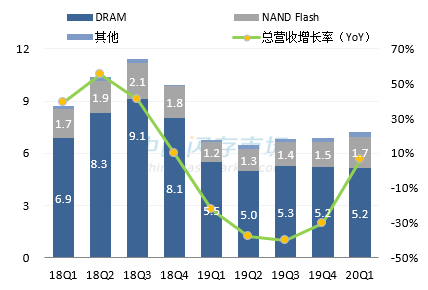

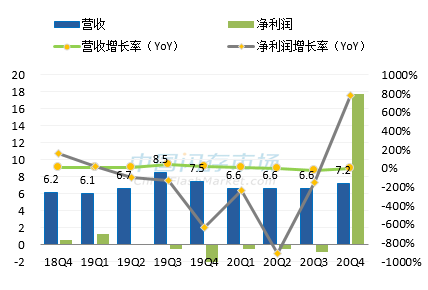

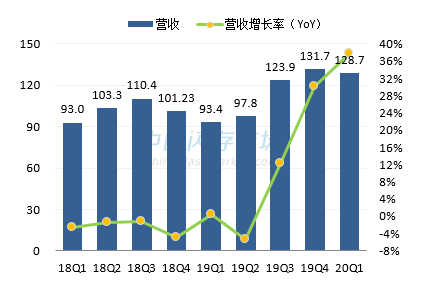

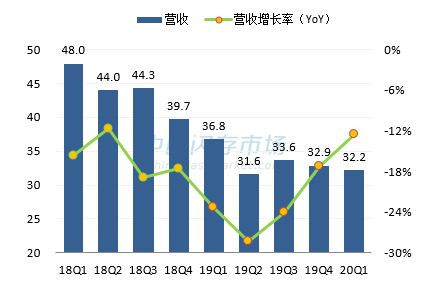

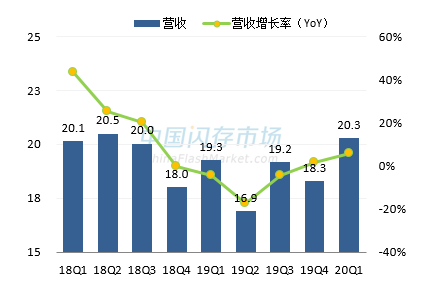

据原厂最新财报显示,2020年三星Q1净利润4.9兆韩元,同比减少3.2%,美光Q2财季净利润4.05亿美元,同比下降75%,SK海力士Q1净利润6490亿韩元,环比扭亏为盈,西部数据Q3财季净利润1700万美元,铠侠2019年Q4财季净利润达98亿日元,也分别终结了连续亏损的局面,获利回归正轨。

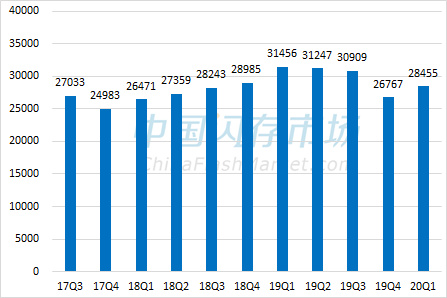

西部数据Flash营收和Non-GAAP毛利率变化

中国闪存市场网整理,20Q3即2020年1月-3月数据,单位:百万美金

铠侠季度营收及营业利润变化

来源:中国闪存市场网整理,19Q4即2020年1月-3月数据,单位:十亿日元

2020年首季全球存储产业之所以保持同比增长,首先是因为原厂在2019年采取的减产策略奏效,市场供需改善;其次是原厂产能优先满足数据中心、企业等需求大且高价值领域;第三,原厂对消费类市场控制出货和力挺价格,再加上中国大陆“疫情”爆发导致市场价格恐慌性上涨,据中国闪存市场ChinaFlashMarket数据,2020年首季消费类NAND Flash综合价格指数上涨了13.5%。

随着“疫情”全球大流行,全球经济衰退严重,即使有数据中心、企业等领域需求加持,但“疫情”对全球消费类市场冲击较大。2020年Q1全球智能手机出货量和全球PC出货已同比下滑10%以上,Q2手机需求还会进一步衰退,再加上汽车、工业等需求低迷,恐拖累存储产业后续表现。

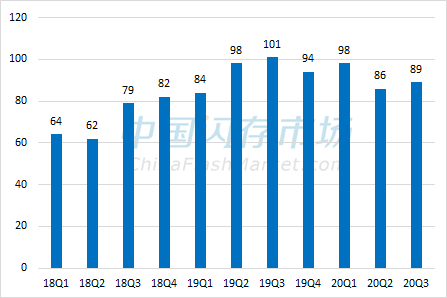

为了避免损失扩大,原厂即使面对全球消费类市场需求下滑,依然持续控制对消费类市场的供货且不愿降价,虽然稳定了产品利润,但出货流速缓慢,库存明显增加。据原厂财报显示,2020年Q1三星、SK海力士库存金额分别环比增长6%、2%,西部数据和美光的库存天数分别增加至89天和134天。

三星库存(Inventories)变化

来源:中国闪存市场网www.chinaflashmarket.com整理,单位:十亿韩元

SK海力士库存(Inventories)变化

来源:中国闪存市场网www.chinaflashmarket.com整理,单位:十亿韩元

西部数据库存天数变化(天)

来源:中国闪存市场网整理,20Q3即2020年1月-3月数据

美光(Inventory)库存变化(天)

来源:中国闪存市场网整理,20Q2即2019年12月-2020年2月数据

另一方面,“疫情”并未影响原厂NAND Flash和DRAM工厂生产中断,而且三星、铠侠/西部数据、美光、SK海力士等100+层3D NAND陆续进入量产阶段,同时三星西安二期1阶段和铠侠/西部数据K1新工厂已投产,后续NAND Flash产能增加是必然,当下海外“疫情”还未得到有效遏制,这将增加后续市场供过于求的可能性。

各家原厂新工厂进展 来源:中国闪存市场网www.chinaflashmarket.com,整理

来源:中国闪存市场网www.chinaflashmarket.com,整理

因为全球消费类市场需求持续低迷,尤其是高端手机需求下滑,渠道大部分商家不得不降价刺激出货,导致市场价格倒挂严重,从3月下旬开始下滑,SSD、eMMC、eMCP、闪存卡、USB等价格开始下滑。据中国闪存市场ChinaFlashMarket数据,截至到4月底,消费类NAND Flash综合价格指数跌幅已达8.3%,部分渠道SSD价格跌幅逼近20%。若海外“疫情”影响持续且经济复苏迟缓,预计渠道价格下滑的趋势将会持续到5月底甚至是6月初,恐拖累消费类NAND Flash综合价格指数跌幅超过10%。

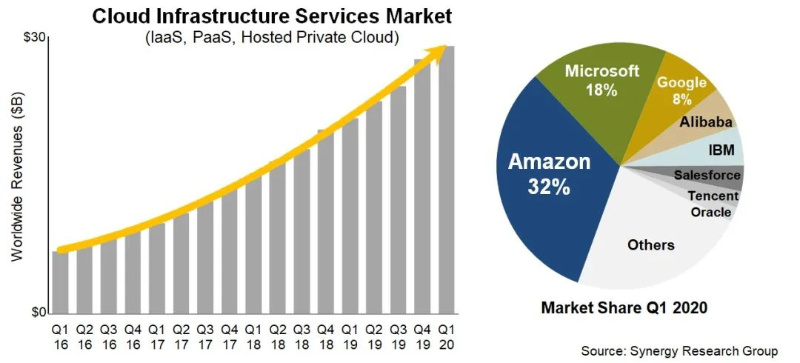

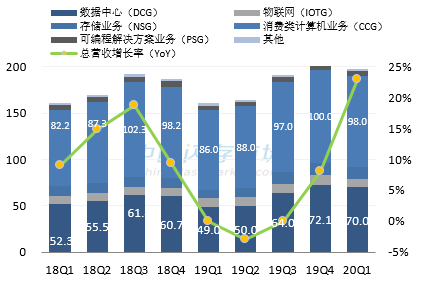

5G网络发展,新基建推动,以及“疫情”带动的远程办公/教育、在线医疗、网络视频等需求扩张,数据中心建设规模持续扩大。据Canalys数据,2020年Q1全球云计算资本支出增长34%,达310亿美元,创历史新高。与此同时,“疫情”带动远程办公、线上教育等需求激增,加上英特尔CPU缺货问题有所缓解,笔记本强劲的订单需求已延续到Q2,Q3出货量仍有机会维持Q2高峰。

云基础设施服务市场规模 来源:网络

来源:网络

也正因为数据中心、笔记本等需求持续强劲,2020年Q1和Q2服务器DRAM、SSD需求和价格持续上涨,Q3仍有机会推动企业级SSD价格小幅度上涨,在一定程度上弥补了手机等消费类电子产品需求下滑,更是稳定三星、铠侠、西部数据、SK海力士等获利的关键。

至于手机、PC等消费类市场,就目前市况而言,虽然欧美等国家和地区逐渐恢复经济,原厂也有意调涨PC OEM SSD市场价格,但海外“疫情”还未得到有效控制,整体经济复苏的速度是关键,使得终端对涨价意愿的接受度不高,目前上下游正处于博弈阶段,后续行情难以预测。

此外,全球经济大萧条,再加上美国失业率的增加,后续购买力可能会影响5G手机换机需求,2020全年手机出货甚至再次出现衰退。与此同时,在全球经济衰退的大环境下,国际贸易紧张的关系依然不见缓和,尤其是美国加大对华为的限制,可能在一定程度上减缓5G在全球布局速度,对于存储产业也是不利的。

原厂三星、铠侠、西部数据、美光、SK海力士等已陆续量产100+层3D NAND,同时三星、美光、SK海力士加快1Znm制程和DDR5先进产品线布局。另一方面,国产芯片也有了新进展,长江存储发布了128层QLC/TLC,长鑫存储加强DRAM技术实力,并发布核心产品,产业链企业加强合作,互赢互利。

近几年存储产业并不平凡,2016年-2018年价格行情大幅度波动,2019年受外围因素影响较大,2020年“疫情”全球爆发冲击全球消费类市场需求,让存储产业链企业面临巨大挑战。如今,国内“疫情”基本稳定,海外制造业也陆续开始启动经济复苏,市况可望逐渐好转,2020下半年需求将优于上半年。

1、未经许可,任何人不能以任何形式转载、传输、重制、出版或播送;

2、如需转载或者引用,请注明来源:中国闪存市场。对内容若有异议,请与我们联系;

3、本专题版权归深圳市闪存市场资讯有限公司所有。

深圳市闪存市场资讯有限公司

Email:Service@Chinaflashmarket.com

地址:深圳市高新区中区科技中二路软件园一期4栋6楼