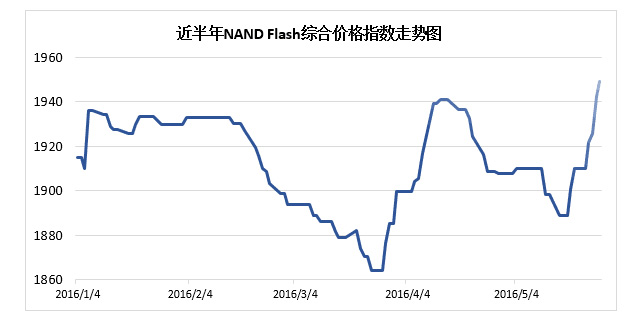

2016上半年受上游Flash原厂3D技术量产不顺以及产线转换等影响,3D NAND产出相对有限,2D NAND产能供应减少。3月下旬,在苹果iPhone SE备货、SSD强劲的需求带动下,NAND Flash市场迎来首波涨价潮,NAND Flash综合价格指数短时间内上涨4%,打破了常规的传统淡季。

随着旺季即将到来,为了满足SSD需求的增长以及中高端手机对内嵌高容量的需求,Flash原厂对市场供应的Wafer数量减少且提高15%的价格,5月下旬市场NAND Flash价格再次上涨。其中,闪存卡价格最先拉涨,eMMC/eMCP价格也已明显止跌,市场更传出4GB-16GB eMMC、4+4/8+4/8+8 eMCP等低容量喊涨等消息,似乎预警NAND Flash市场已提前进入紧张的供应状态。

来源:中国闪存市场网www.chinaflashmarket.com,数据:2016年1月至5月27日

近两年来,Flash原厂一直在不断降低NAND Flash成本,再加上全球智能型手机成长趋缓,平板出货下滑,PC需求持续疲软等影响,据中国闪存市场网ChinaFlashMarket数据,NAND Flash价格指数累计跌幅已超过60%,这对Flash原厂乃至整个供应链的厂商营运获利都造成了一定的压力。

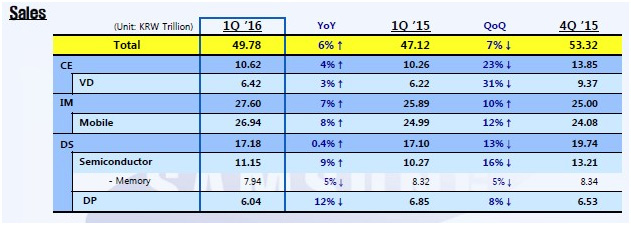

2016年Q1三星营收和营业利润虽然分别增长5.6%和12%,但Memory营收同比下滑4.6%,半导体营业利润更是同比下滑10.2%,主因DRAM和NAND Flash市场价格下滑,导致产品获利降低。三星在财报中表示,将扩大销售V-NAND服务器SSD等高密度产品以及增加14nm工艺技术产品出货,提高盈利能力。

三星2016年Q1营收表

东芝2015年陷入财政危机,截至2016年3月财年净亏损高达7100亿日元,同时影响近一年股价大跌,跌幅超过40%。为了改善2016年财务问题,东芝出售白电家电、医疗等业务,在NAND Flash方面,不以市场份额为目的,而是以产品利润为核心,已通知重要客户小容量的NAND Flash产品线不再供应,并将部分产品调涨价格,以实现东芝制定的亏转盈计划,2016财年纯利润400亿日元,2018财年纯利润1000亿日元。

美光近一年股票走势

闪迪(SanDisk)、美光、SK海力士同样面临提高营运利润的挑战。闪迪Q1营收为13.66亿美金,仅同比增长3%,环比下降11%,被西部数据收购后恐将面临一系列的结构调整。美光截至3月为止的一季财报显示,营收同比大减30%,亏损金额高达9700万美金,近一年股价跌幅超过60%;SK海力士Q1营收同比大跌24%,净利润更是同比下滑65%,主要是21nm的Mobile DRAM成本优势对SK海力士集团的贡献,NAND Flash是亏损的。

上游Flash原厂首季财报表现惨淡,为了获得更好的生产效益以及提高成本竞争力,三星除了将2D NAND工艺从16nm逐步切换到14nm量产外,还将韩国华城Fab16的16nm 2D NAND改造成20nm 48层3D V-NAND产线,预计在Q2改造完毕。

基于3D NAND性能和容量优势,三星3D V-NAND产能将主要用于需求快速增长且利润较高的SSD,以及生产256GB大容量UFS 2.0和闪存卡产品,而且三星48层3D V-NAND已经通过了苹果认证,新iPhone搭载的256GB容量由三星独家供应,预计Q3开始供货,也因此三星计划减少35% Wafer的市场供应量,以足够充足的NAND Flash产能满足苹果的需求。

同时,因三星华城Fab16转产48层3D NAND,导致2D NAND产能减少,再加上智能型手机主流需求由16GB向32GB以上转移,以及旗舰智能型手机对128GB大容量UFS 2.0的需求,三星Galaxy Note 6也有望搭载256GB容量,预计三星不仅16GB以下低容量嵌入式产品eMMC/eMCP市场供货有限,对整个市场的NAND Flash供货都将不太富裕。

由于48层堆叠的3D技术可将单颗NAND Flash Die容量提升至256Gb,相比32层3D NAND具有更大的容量和成本优势,所以东芝也正在加快48层3D NAND量产,以降低生产成本,提高产品利润。同时,东芝/闪迪也是苹果NAND Flash供应商,想必对外NAND Flash的供货也相当有限。

为了进一步确保产品一定的利润,东芝开始调整生产和市场供货策略,计划降低利润低的产品生产和供应。市场已有传言称,东芝已明确通知重要的客户会降低中低容量eMMC/eMCP供应数量,有一些深入经营传统行业的客户已因东芝减少或停止低容量eMMC/eMCP供货而生产受到影响,主要是低端智能型手机/平板,以及OTT盒子、电视、穿戴设备等应用领域。

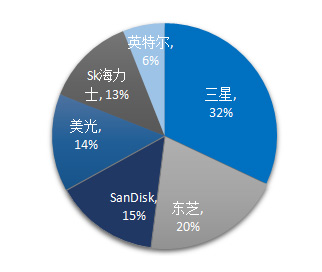

据中国闪存市场网ChinaFlashMarket研究数据,2015年三星和东芝/闪迪NAND Flash市场合计大约占据65%的市场份额,eMMC市场合计约占75%。如今,三星NAND Flash产能主要满足苹果以及高端智能型手机大容量需求,东芝/闪迪也要供货给苹果,东芝还减少低容量产品市场供应量,预计Q3旺季市场NAND Flash供货会紧缺,而低容量eMMC/eMCP可能会出现涨价的趋势。

2015年主要原厂NAND Flash市场份额

2015年主要eMMC供应商市占份额

由于NAND Flash价格持续下探,2016年3月中旬消费类每GB当量NAND Flash销售价格跌至0.115美金低点,可谓跌破了Flash原厂成本价。

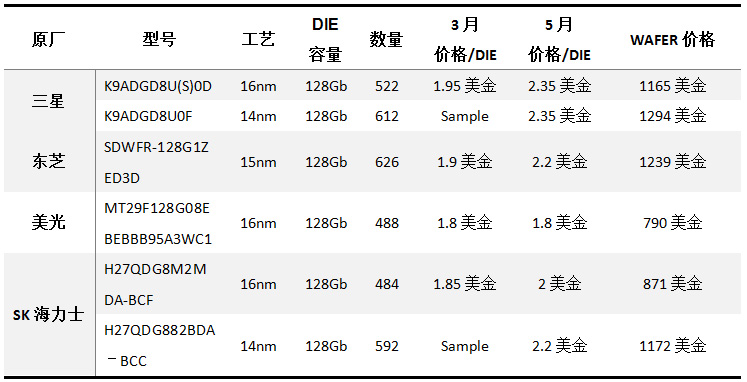

当时,三星16nm 和14nm工艺量产的Wafer晶圆,单颗128Gb Die市场价格仅在1.95美金,推算Wafer销售价格在1000美金左右,与含利润的1500美金Wafer成本相比,处于亏损的状态,美光和SK海力士采用16nm工艺,其Wafer的销售价格更是在1000美金以下,亏损更严重。

因为2D NAND成本缺乏市场竞争力,切入48层3D NAND量产也要2个多月时间的转换期,部分上游原厂开始对市场重要客户传达部分容量产品价格维持不变,或要涨价等消息,也因此刺激了市场价格上涨。

据悉,三星16nm和14nm工艺Wafer晶圆单颗128Gb Die市场价格已涨至2.35美金,相比3月份的Wafer晶圆售价已提高了20%,东芝15nm工艺Wafer晶圆售价也同样提高了16%。SK海力士由于向更先进的14nm工艺切换,单颗128Gb Die市场价格高达2.2美金,其Wafer晶圆售价可在1000元美金以上,大大提高了产品利润。

12吋Wafer晶圆产能和成本分析,按照90%良率计算

来源:中国闪存市场网www.chinaflashmarket.com

基于上游Flash原厂更先进的1znm/3D NAND技术生产,中国闪存市场网ChinaFlashMarket预计2016年NAND Flash市场供应量将达到1200亿GB当量,较2015年成长40%,2017年将超过1600亿GB当量。

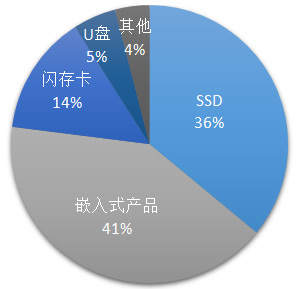

需求端,2016上半年Galaxy S7、华为Mate 8、小米5、vivo Xplay 5、OPPO R9 Plus等纷纷增加128GB容量选择,从而推动32GB、64GB、128GB成为中高端智能型手机标配容量,下半年苹果新iPhone将增加256GB大容量,且最低搭配容量从32GB起跳,预计容量分配为256GB(10%)、128GB(50% )、64GB(30%)、32GB(10%),将在7月份首批备货1500万台,也因此导致Q3旺季备货需求提前启动。中国闪存市场网ChinaFlashMarket预计2016年手机市场内置存储容量平均为26GB,2017年将增加至34.5GB,再加上平板、OTT盒子、电视等应用,预估2016年嵌入式产品大约消耗41%的产能,依然是NAND Flash应用最大的产品。

2016年NAND Flash产能分布

来源:中国闪存市场网www.chinaflashmarket.com

SSD则在消费类和数据中心市场需求表现强劲,特别是硬盘厂商西部数据、希捷相继发布了2016年第一季度财报都是一片愁云惨淡,机械硬盘市场一片哀鸿遍野,西部数据和希捷都陷入了史上最低谷,HDD硬盘出货量均锐减20%,只有4310万块和3920万块,创历史新低。除了PC市场需求衰退因素,更重要的是2016年SSD价格已累积下滑20%,需求持续爆发性增长正在吞噬硬盘的市场份额,笔记本配置SSD已从2015年15%的比例提高到了现在的25%,零售市场240GB SSD与500GB HDD已同价,用户将HDD更换成SSD数量也在大增,同时小容量64GB SSD用户正在向120GB和240GB容量升级,2016年第一季度SSD全球出货量达3000万块,同比大增30%,预计2016年全球SSD出货数量将增至1.35亿块,可消耗36%的NAND Flash产能,到2017年或将超过嵌入式产品成为最大的应用。

零售市场240GB SSD与500GB HDD已同价

值得注意的是,2016年只有三星量产3D NAND TLC SSD产品,并且不对外销售3D NAND 颗粒和Wafer晶圆,市场SSD品牌厂商只能选择2D TLC Flash和部分3D MLC生产SSD。可是3D MLC Flash的成本优势不如15nm工艺2D TLC Flash,5月底即使在传统淡季部分原厂也有底气涨价2D TLC Wafer 15%左右的价格,这对于SSD 厂商而言是个难题。既无法抗拒上游Flash原厂涨价,又要熬到2017年3D TLC NAND 大量量产,真正到了考验市场SSD从业厂商智慧和实力的时候了。

中国闪存市场网ChinaFlashMarket温馨提醒,虽然基于目前的市场情况,Q3旺季很可能出现供货紧缺、供不应求等情况,但业内人士仍需格外关注后续市场需求量,以便灵活应对市场发生的任何情况!

1、本文版权归深圳市闪存市场资讯有限公司所有。

2、未经许可,任何人不能以任何形式转载、传输、重制、出版或播送。

3、若要转载或者引用此文,需注明来源中国闪存市场网www.chinaflashmarket.com。

4、对内容若有异议,请及时与我们联系。