编辑:Helan 发布:2019-03-30 15:31

经历2018年NAND Flash和DRAM市场价格大跌,存储产业链企业在2018年Q4财报表现一片惨淡,2019首季再次饱受淡季的影响,使得美光最新财报净利润大跌超过50%,三星也预告首季财报低于预期,更预警2019年是芯片最困难的一年。

从需求端观察,首先2019年首季依然受全球智能型手机市场成长趋缓的影响。中国市场1-2 月智能手机累计出货量 4613.5 万部,同比下降 14.2%,2月份苹果iPhone在中国市场需求更是同比下滑近70%。

其次,来自英特尔处理器缺货的影响。自英特尔处理器从2018年Q3出现供货不顺,持续缺货的情况已延续到2019年,首季部分NB厂商与客户订单缺口已高达10~20%,尤其是低端处理器缺货最凶,预计Q2供应缺口会更大,抑制了部分PC市场需求,存储市场也受到牵连。

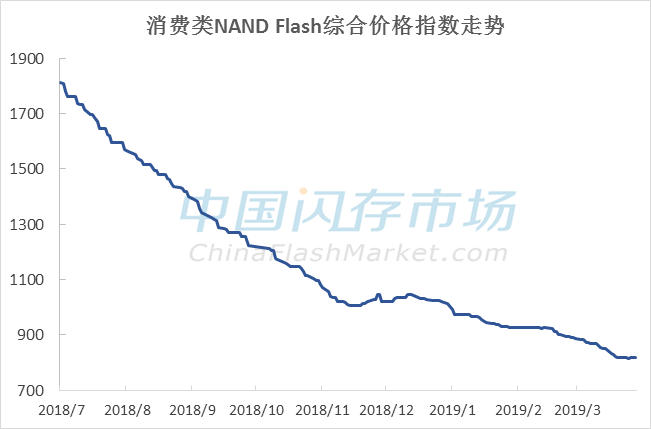

第三,NAND Flash价格下滑也是重要因素。部分原厂64层/72层3D NAND良率基本已达到90%以上,在需求增长速度不及供应的情况下,市场陷入严重供过于求的困境,并影响NAND Flash价格持续下滑。据中国闪存市场ChinaFlashMarket报价,2018年消费类NAND Flash价格指数大跌65%,2019年首季价格再跌19.3%,使得部分厂商获利减少。

来源:中国闪存市场网www.chinaflashmarket.com,数据截止至2019年3月29日

另外,市场还受宏观因素的影响,比如全球经济放缓,中美贸易战的不确定,以及业内人士预期芯片价格下滑的心里因素影响等,都抑制了市场需求的增长,使得大部分产业链厂商看淡2019上半年市况。

为了改善市场供过于求的市况,美光已决定减少NAND Flash和DRAM Wafer晶圆供应量,三星则积极推进智能型手机Mobile DRAM和NAND Flash分别向12GB和1TB大容量需求应用。同时,SSD品牌厂新品上市销售不断,竞争加剧下的市场价格快速下滑,尤其是480GB和512GB容量,正推动需求向480GB/512GB或以上容量升级,企业级SSD在Marvell、慧荣、群联等主控厂支持下,正在向16TB容量发展,刺激终端市场需求大量消耗NAND Flash产能。

除了平衡市场供需,在大趋势恶化的环境下,三星、东芝/西部数据、美光、SK海力士等正在积极推进先进技术的发展,以及在汽车、IOT等潜力市场加强创新应用。比如,三星开始大规模量产28nm工艺EMRAM,并将在2019下半年量产1znm 8Gb DDR4;SK海力士成功开发出1ynm 16Gb DDR5,将于2020年大规模量产,同时还推出较传统SSD性能提高30%的创新ZNS SSD;美光和东芝则加强嵌入式MCP、UFS等存储解决方案在汽车市场的应用。

虽然以目前的形势来看,2019首季存储市况不佳,但随着淡季的结束,Q2市场需求会较Q1明显增加,再加上部分原厂减少效应将在下半年逐渐显现,英特尔处理器产能也会增加,存储产业链企业看好下半年市况发展,甚至预估在Q3旺季有可能出现供不应求的情况。

| 存储原厂 |

| 三星电子 | 77600 | KRW | -2.51% |

| SK海力士 | 173300 | KRW | -4.94% |

| 美光科技 | 106.77 | USD | -4.61% |

| 英特尔 | 34.20 | USD | -2.40% |

| 西部数据 | 66.05 | USD | -3.32% |

| 南亚科 | 62 | TWD | -3.58% |

| 主控供应商 |

| 群联电子 | 710 | TWD | -6.08% |

| 慧荣科技 | 71.84 | USD | -1.99% |

| 美满科技 | 62.13 | USD | -4.77% |

| 点序 | 78.1 | TWD | -4.99% |

| 国科微 | 45.31 | CNY | -2.35% |

| 品牌/模组 |

| 江波龙 | 98.97 | CNY | +4.27% |

| 希捷科技 | 82.46 | USD | -1.17% |

| 宜鼎国际 | 283 | TWD | -4.71% |

| 创见资讯 | 87.4 | TWD | -3.43% |

| 威刚科技 | 96.2 | TWD | -6.15% |

| 世迈科技 | 16.92 | USD | -4.51% |

| 朗科科技 | 23.21 | CNY | -2.52% |

| 佰维存储 | 45.00 | CNY | -3.00% |

| 德明利 | 116.00 | CNY | -3.73% |

| 大为股份 | 10.05 | CNY | -1.37% |

| 封装厂商 |

| 华泰电子 | 64.6 | TWD | -4.44% |

| 力成 | 174 | TWD | -3.06% |

| 长电科技 | 24.54 | CNY | -3.95% |

| 日月光 | 146 | TWD | -3.31% |

| 通富微电 | 19.79 | CNY | -3.23% |

| 华天科技 | 7.37 | CNY | -1.99% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2